Actualizado: 16 de julio de 2021

Entender el papel del volumen en análisis técnico es ganar la capacidad para ver de cerca la guerra que se libra en el mercado. Es la diferencia entre estar por estar y estar para ganar.

De vez en cuando, te llevarás algún bofetón del mercado (es imposible evitarlo por completo) pero, si entiendes el volumen, sabrás exactamente quién te lo ha dado y cómo podrías haberlo esquivado.

A continuación tienes mi esfuerzo por crear el mejor y más detallado manual sobre el volumen que puedas encontrar en internet, en español, explicado con todo lujo de detalles pero con palabras sencillas y, sobre todo, 100% gratis.

Espero que te guste 🙂

¡Atención! El volumen no es un indicador

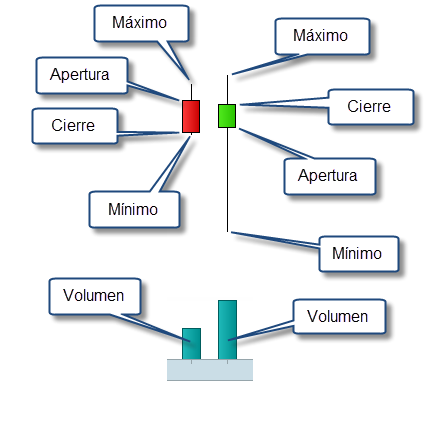

Al volumen se le conoce como el quinto dato.

Los otros cuatro datos son los precios clave de cada periodo. A saber: apertura, cierre, máximo y mínimo.

Con esto quiero decir que el volumen no es un añadido. Forma parte esencial del mercado, de su definición.

Para saber cómo está ahora el mercado, aunque el precio nos da una idea muy buena, la información completa la tenemos cuando incluimos al volumen en la respuesta.

Que quede esto claro: El volumen no es un indicador.

¿Qué es el volumen en trading?

Según Investopedia, el volumen es la cantidad de acciones o contratos negociados en un periodo de tiempo determinado.

Por favor, ten en cuenta que, por cada compra hay una venta. Es decir, el volumen es un contador de compraventas de acciones.

¿Cómo interpretar el volumen en trading?

- Tener en cuenta los colores del volumen

- Entender la idea básica del volumen

- Conocer los agentes del mercado: Tiburones y pececillos

- Los soportes y resistencias lo son todo

Los colores del volumen

El volumen se suele representar con dos colores (normalmente rojo y verde):

Mucha gente cree (erróneamente) que el volumen verde es volumen comprador y el rojo volumen vendedor.

Como te acabo de explicar, esto no tiene ningún sentido, pues todo el volumen que hay es «compravendedor». (Permíteme la invención de esta palabra para la didáctica del asunto).

La justificación de la dualidad de colores suele ser alguna de estas dos, y (horror) varía con la plataforma gráfica:

- Para que sea más cómodo encontrar de un vistazo cuál es la barra de volumen asociada a una vela, siendo igual el color de la vela y el color de su barra de volumen.

- En función de la posición relativa de los cierres de la vela actual y la previa (para resaltar giros anómalos en extremos).

Cuál de estas dos opciones aplica a tu plataforma gráfica es algo que tienes que averiguar si quieres entender bien qué significan los colores duales de tu volumen.

Por ejemplo, Ninja Trader colorea el volumen para igualarlo con el de las velas, pero ProRealTime lo hace en función de la posición relativa dos últimos cierres. (Más detalles aquí de por qué el color del volumen no siempre coincide con el de las velas).

Aunque cabe la posibilidad de fijarse en los colores de las barras a la hora de juzgar su altura relativa, en mi experiencia personal, esto quita mucho tiempo y no aporta una ventaja diferencial. El motivo tiene que ver con que no hay que caer en la trampa de creer que el precio es tan cuadriculado y discreto (en el sentido matemático de no-continuo) como el gráfico de velas nos lo pinta.

En mi opinión, no tiene utilidad práctica real ponerle dos colores al volumen. Y yo te recomiendo que te libres del peso visual extra (innecesario) que estos colores añaden a tus gráficos.

Por eso, esta es mi manera de representar el volumen:

(Ahhhh… paz).

Y, por cierto, en cuanto a la facilidad visual para asociar a una vela su volumen correspondiente, no te quedes en la teoría del problema y recurre a una sencilla solución práctica: Usa una cruceta a modo de cursor.

(Sí, es cierto. A veces se crean problemas donde no los hay).

La idea básica del volumen

El volumen mide el nivel de actividad en un mercado (entendiendo «mercado» como la participación sobre el activo en concreto del que hablamos, sea el que sea).

Por eso, un volumen alto representa mucha actividad, lo que se asocia a mucho interés por el valor en cuestión:

- Volumen alto, mucho interés.

- Volumen bajo, poco interés.

Pero el volumen absoluto (el número) normalmente es un dato irrelevante.

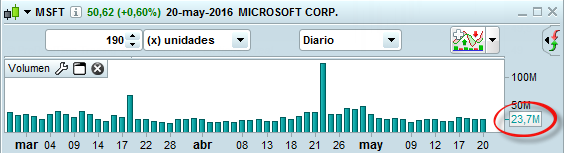

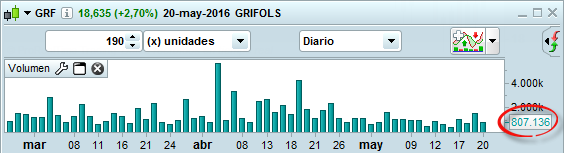

Al fin y al cabo, empresas gigantescas con mercados mucho más poblados (líquidos), siempre van a tener más volumen que mercados con menor participación:

Ejemplos de volumen en trading

Volumen de Microsoft (mercado con mucha participación)

Volumen de Grifols (mercado con menor participación)

Así pues, el volumen como número, no importa gran cosa.

Lo que te interesa es el volumen relativo de una vela respecto al de sus vecinas:

Si tienes esto claro, podemos seguir subiendo el nivel.

¡Vamos allá!

La clave para entender el volumen: Conocer los agentes del mercado

Para aprovechar las pistas que el volumen nos da (que son innumerables) hay que entender la fauna y flora del mercado (de todos los mercados).

Si no sabemos quién participa y cómo participa, no tenemos nada que rascar.

No voy a entrar en detalle en este tema ahora, porque podría pasar una semana escribiendo solo este apartado de este artículo. Intentaré resumir:

Hay dos agentes principales:

- Los tiburones

- Los pececillos

Los tiburones son aquellos participantes cuyas cuentas de trading son del orden de millones de dólares (o de euros). Normalmente de decenas, centenas, e incluso de miles de millones.

Los pececillos somos todos los demás, y nuestras cuentas se mueven en el orden de magnitud de los miles de euros; rara vez en el terreno de los millones de euros.

Inciso: Tipos de pececillos

Dentro de la categoría pececillos hay a su vez dos tipos:

- Los pececillos despistaos

- Los pececillos avispaos

Los pececillos despistaos son la masa, el rebaño. Los que compran en el máximo y venden en el mínimo. Los sufridores del mercado. Los ignorantes vapuleados una y otra vez por los tiburones.

Nosotros queremos ser los pececillos avispaos. Tenemos el mismo poco dinero (o menos) que los pececillos despistaos, pero luchamos por ponernos a la estela del tiburón, nunca entre sus fauces.

Toda esta web, Novatos Trading Club, se centra en cómo aprender a ser un pececillo avispao. Podría rebautizarla por Pececillos Avispaos Club, aunque creo que el nombre resultaría todavía más confuso y nadie la visitaría jamás.

Lo que hay que entender es que el tiburón es fuerte y poderoso, pero a la vez grande y pesado. Se le ve desde lejos y encima crea turbulencias a su paso.

El tiburón tiene la capacidad de deformar el precio con sus compras y sus ventas, pero a la vez le cuesta enormemente esconder sus movimientos e intenciones.

El principal problema del tiburón es que el mercado se le queda pequeño: Como para poder vender hay que tener quien te compre, el tiburón tiene que convencer a los pececillos de que es una excelente idea comprar ahora mismo.

Si no lo hiciera, el tiburón vendería y hundiría el precio al hacerlo, obteniendo así un catastrófico precio promedio de venta (muy bajo).

Por eso, los tiburones están dibujando a golpe de talonario movimientos en el precio muy específicos. Estos movimientos despiertan en los pececillos (sobre todo en los pececillos despistaos) emociones. Estas emociones son la avaricia y el miedo principalmente. Y estas emociones son las que les llevan a darle contrapartida a los tiburones en el peor momento posible.

Y, exactamente por eso, es por lo que los pececillos despistaos siempre compran en el peor momento posible y siempre venden en el peor momento posible. Porque operan en base a emociones que los tiburones han sabido despertar con sus dibujos en el precio (y no pocas veces, también con portadas en periódicos y noticias en televisión).

¿Quién compra y quién vende para mover el volumen?

Ahora que ya tienes claro de qué va el juego (de no caer en los trucos mentales del tiburón y de aprovecharse de su efecto sobre los pececillos despistaos) puedo explicarte mejor cómo funciona esto:

La clave es entender qué está haciendo el tiburón. Con una doble intención:

- Para no llevarle la contraria jamás.

- Para aprovecharnos de los destrozos que provoca en la mente de los pececillos despistaos.

Por eso, a la hora de juzgar las compraventas (y su volumen), nos ponemos en la piel del tiburón.

Así sabremos lo que está haciendo él, y así sabremos lo que debemos y lo que no debemos hacer nosotros.

Por lo tanto, a partir de ahora, lo que nos interesa es saber si el tiburón está comprando o vendiendo. Y, desde este punto de vista, sí podríamos hablar de volumen comprador o volumen vendedor. Pero, por favor, no te olvides de que nos estamos metiendo en el papel del tiburón para este caso particular. Recuerda que el volumen siempre es «compravendedor».

Nota: Voy a hablar de acciones, pero pueden ser contratos, lotes o incluso bitcoins. En absolutamente todos los mercados hay tiburones y pececillos.

Veamos, exactamente qué es lo que hace el tiburón:

El ciclo del tiburón

Para ganar dinero, el tiburón hace lo siguiente, de forma metódica, una y otra vez:

1.- Cuando el precio se halla sobre soporte relevante, compra lenta y sigilosamente acciones durante tanto tiempo como sea preciso.

2.- Cuando está fuertemente comprado, engaña a los pececillos para que quieran vender sus acciones.

3.- Él les compra sus acciones (mejorando aún más su propio precio promedio de compra y dejando a los pececillos fuera del mercado).

4.- El precio sobre soporte no puede bajar, así que comienza a subir. (Y los pececillos se frustran).

5.- El tiburón provoca en los pececillos miedo a perderse la subida.

6.- Los pececillos compran apresuradamente, lo que hace subir mucho el precio.

7.- El tiburón obtiene beneficios con las acciones que compró más abajo que nadie. Ahora, que el precio se acerca a una resistencia relevante tiene que vender.

8.- Para ello, el tiburón provoca en los pececillos (tanto en los que ya tienen acciones como en los que se han quedado fuera) una sensación de avaricia, para que compren más y más.

9.- Al lograrlo, el tiburón les vende a los pececillos todas sus acciones.

10.- El tiburón comienza a adoptar una posición contraria (bajista) en el mercado. Aprovecha para ponerse corto lenta y gradualmente bajo resistencia relevante.

11.- Cuando su posición está completa, asusta a los pececillos para que deshagan los posibles (y acertados) cortos (ventas) que puedan haber acumulado ellos.

12.- El tiburón mejora su precio de venta a costa de las compras nerviosas de los pececillos.

13.- El precio bajo resistencia no puede subir, así que comienza a bajar.

14.- El tiburón provoca en los pececillos miedo a perderse la bajada.

15.- Los pececillos se lanzan de nuevo a vender apresuradamente, lo que hunde rápidamente el precio.

16.- El tiburón obtiene beneficios de sus posiciones cortas que abrió más arriba que nadie.

17.- El precio se acerca a soporte relevante y el tiburón alimenta la avaricia de los pececillos para encontrar contrapartida y poder él deshacer sus cortos y pasar a acumular compras.

18.- Se cierra el bucle y comienza de nuevo.

Una vez más, los soportes y resistencias lo son todo

Sé que soy muy insistente con esto, pero es que es la pura verdad:

Si no sabes dónde están el próximo soporte relevante y la próxima resistencia relevante, no tienes nada que rascar.

Para ver y acompañar al tiburón tienes que tener claro dónde están estos dos niveles críticos.

Recuerda que este módulo también está presente en mi curso de trading online.

¿Cómo influyen las maniobras del tiburón en el volumen?

El tiburón tiene estas cuatro formas de actuar, que combina constantemente:

1.- Acumulación

Compra sigilosa de acciones. Consiste en compras pequeñas (que casi no dejan huella en el volumen) a lo largo de mucho tiempo.

En el precio se observa como un rango lateral muy amplio y en el volumen apenas se ven niveles altos. Si hacemos zoom (bajamos a un marco temporal inferior con mayor resolución), muchas veces sí podemos ver huellas de menor calibre.

2.- Distribución

Venta sigilosa de acciones. Se trata de vender una gran cantidad de acciones sin hundir el precio, cosa que se logra colocando las acciones lentamente durante tanto tiempo como sea preciso, dejando que la contrapartida llegue de forma natural.

Es lo mismo que antes, pero al revés: Precio lateral, volumen calmado y, sobre todo, bajo resistencia relevante.

3.- Sprint

Movimiento de avance agresivo (comprando o vendiendo). Es muy visible e induce a todos los pececillos a lanzarse tras él.

En el precio se observa en forma de grandes velas arrolladoras o incluso gaps. En el volumen se observa un gran pico, que es lo que se conoce como volumen climático.

El sprint lo organiza el tiburón para instalar el miedo a perdérselo en la mente de los pececillos. (Y vaya si lo consigue).

Normalmente, son rupturas limpias de un nivel (soporte o resistencia). Cuando ves una ruptura de este estilo acompañada de un gran volumen sabes que es porque el tiburón ha puesto el fajo de billetes encima de la mesa.

Observa la foto e imagínate queriendo comprar ese valor desde hace tiempo ¡En el momento en el que ves esa vela es muy difícil resistirse a comprar! Como parpadees te lo pierdes.

Lo que hay que hacer aquí es no vender. (Nunca le lleves la contraria al tiburón).

También puedes pensar en comprar, pero el modo de hacerlo no es comprar sin más. Tienes que tener la técnica clara. (Pero esto no corresponde hablarlo aquí. Todo eso lo tienes explicado en mi curso de trading que se incluye dentro de la formación personal que ofrecemos a nuestros alumnos).

También ofrecemos la academia de trading, si ya cuentas con cierta experiencia y te interesan las clases semanales con seguimiento.

4.- Finta

Igual que el sprint, pero con final amargo. Es un avance agresivo en el que el tiburón, una vez observa que su estela se ha llenado de pececillos se da la vuelta de golpe y se los zampa a todos.

En el precio se muestra como una gran vela o un gap. Muchas veces esta vela tiene una larga sombra (tipo quieroynopuedo), pero otras no (tipo arrolladora). En el volumen se observa un picotazo (volumen climático).

Mira la foto anterior:

Velón rojo.

Y yo te digo que son compras.

¿¡Compras!?

Sí, compras.

Compras de tiburón.

Acuérdate de a quién vigilamos.

El tiburón dibuja un precio que baja (velón rojo) y los pececillos despistaos sólo pueden pensar en vender.

En cuanto el precio coge un poco de velocidad y el mercado se inunda de ventas por pánico, viene el tiburón y lo compra todo.

No se ha perdido el soporte, el tiburón está cargado de acciones a precio de saldo y los pececillos idiotas despistaos se han quedado fuera del mercado ¡otra vez! Han vuelto a vender en el peor momento posible (sobre soporte relevante).

Observa qué hace el precio después.

Subir y subir.

Observa un poco más: ¿Qué hace el tiburón pocas velas más tarde?

¿Ves el velón verde (justo antes de la marca de noviembre)?

Pues ya sabes lo que es: Un sprint para atraer a los pececillos que se han quedado fuera y que ahora van a servir como gasolina para alimentar la subida en favor del tiburón.

Un poco más adelante, en este mismo gráfico, la historia se repite. El tiburón emplea las mismas técnicas una y otra vez:

En muchas ocasiones la finta es todavía más evidente que un simple velón que se frena en nivel relevante.

También puede pasar que el tiburón intervenga aún más agresivamente amagando una ruptura (lo que impulsa a los más inexpertos a entrar a favor de la ruptura sin poder contenerse) y luego desmintiéndola con una orden contraria aún mayor.

Por ejemplo, sobre soporte relevante, el tiburón primero vende de golpe una gran cantidad de acciones, esto provoca la ruptura del soporte, logra que salten los stop loss de todos los pececillos y, sobre todo, que los más despistaos, se lancen a abrir cortos. En ese momento, el tiburón recompra todo lo vendido anteriormente y más, dando contrapartida compradora a todos stop loss (ventas) y a todos los nuevos cortos (más ventas), mejorando así su precio promedio de compra.

Una vez más, los pececillos están frustrados y el tiburón contento.

Ejemplos de fintas en las que el precio se retrae dentro de la propia vela:

De nuevo, el principal mensaje que te manda una finta es «No hagas lo contrario que el tiburón».

Y, también de nuevo, puedes aprovecharla para unirte al tiburón; pero no entrando sin más. Tienes que hacerlo bien (cosa que no corresponde tratar aquí, como también mencioné antes).

Recuerda, el color de la vela en las fintas no identifica el movimiento del tiburón. Lo que lo identifica es:

1.- Gran volumen. Esa es la firma del tiburón.

2.- Que esté sobre soporte (el tiburón compra) o bajo resistencia (el tiburón vende).

En los sprints, el color de la vela sí va a coincidir con la acción del tiburón, precisamente porque el tiburón quiere que todo el mundo le siga.

Por ejemplo, si el tiburón compra vistosamente iniciando una subida desde soporte relevante, es para desencadenar una locura eufórica y avariciosa de pececillos que apuestan cada vez más y más alto al juego de «seguro que vendrá otro tonto que compre más caro que yo».

En estos casos de sprint comprador del tiburón, la vela siempre será verde. Pero tú la identificas igualmente porque se trata de un movimiento de fuerte volumen sobre soporte relevante.

La clave está en los soportes y resistencias, no en el color de las velas.

Así es como se interpreta el volumen climático (alto).

¿Cómo interpretar el volumen bajo?

El volumen explosivo es muy vistoso y de gran ayuda para ver venir al tiburón, pero el volumen que te trae el dinero es el volumen silencioso.

¿Qué significa un volumen bajo?

¿Crees que significa que el tiburón no está ahí?

No.

Significa que el tiburón está ahí… mirando.

Y es mucho más peligroso un tiburón que te mira que uno que se mueve sin más.

Si recuerdas, al principio de este tocho-artículo, te explicaba que el volumen refleja el interés.

Podemos, si quieres, asimilarlo al ánimo, la fuerza o las ganas que tiene un precio por avanzar.

Relativo, esto es relativo

De nuevo, recuerda que nos importa el comportamiento del volumen en situaciones hermanas, no entre parientes lejanos.

Valoramos el volumen en su comportamiento local. El número nos da igual, nos importa la altura relativa de una barra del histograma del volumen respecto a otras.

Esto, a la hora de evaluar el volumen pequeño es todavía más cierto que con el volumen climático.

Otra vez, los soportes y resistencias

En el volumen suave, este también es otro principio que se mantiene inalterado: Que se dé un patrón de volumen me da igual, lo que importa es que dé en (sobre) soporte relevante o en (bajo) resistencia relevante.

Por eso mismo lo machacamos en las sesiones con tu tutor en la formación de la escuela.

El concepto de test en el volumen

El mercado está constantemente probando hacia dónde (arriba o abajo) hay menor resistencia. (Para los técnicos, busca el gradiente).

Como ya expliqué en su día, el precio se mueve allí por donde encuentra menor resistencia al avance.

Pero el precio no tiene sensores; no ve. Así que tiene que probar. Tiene que moverse un poquito en ese sentido y ver qué tan fácil o difícil le resulta avanzar en esa dirección.

Eso es un test.

Y, en un test, pueden pasar dos cosas: O que el precio encuentre apoyo (por ejemplo, sube un poquito y aparecen compras) o que encuentre resistencia (sube un poquito y surgen ventas que lo hace retroceder).

Es como tratar de encender una mecha sin ver bien dónde está. Tanteas con el mechero encendido y, en cuanto prende, ya sigue sola.

¿Cómo se reconoce que el precio está haciendo un test?

Cuando, en medio de un movimiento claro, el precio se detiene un momento, como preguntándose si no se habrá metido por la calle que no es, y retrocede unos pasos.

¿Para qué me sirve a mí localizar un test?

Te sirve para tener los mejores patrones de entrada del Universo:

Si el test no encuentra apoyo, el precio sabe que estaba bien en el movimiento en el que estaba, y que debe continuar así.

Ahí tienes tu patrón para entrar a favor de tendencia.

Si el test tiene éxito y resulta que el precio encuentra más amigos en sentido contrario que en el que llevaba, no tendrá reparos en olvidarse de su vida anterior y efectuar el giro.

Ahí tienes el patrón de entrada contra tendencia.

La señal concreta de entrada en uno y otro caso puedes elegirla al gusto (yo tengo las mías propias), pero el esquema principal es este que te acabo de contar.

¿Cómo puedo ver si el test tiene éxito o no?

¿De qué llevo hablándote desde hace siglos?

Del volumen.

El test lo hace el tiburón para ver qué pasa si le damos la vuelta al precio un momento o si lo acercamos a cierto nivel.

Y tú puedes ver el resultado (¡Porque la información del mercado es pública y la estás viendo en directo en tu plataforma gráfica!)

¿Que el volumen cae?

No hay interés. Fin del test.

¿Que el volumen crece?

Hay interés. Hora de pensar en un cambio.

Observa en esta foto como, cuando el precio se da la vuelta momentáneamente en medio de su escalada, el volumen cae claramente. No hay interés en cambiar el rumbo. El test no ha tenido éxito y la tendencia prosigue.

El test más aprovechable es el test en soporte relevante

Ya te lo he dicho y ya estás harto de saberlo:

Los giros importantes de un precio que sube hacia un precio que baja se dan bajo resistencia relevante.

Del mismo modo, los cambios de tendencia de bajista a alcista se dan sobre soporte relevante.

Los giros se pueden dar lentamente (mientras el tiburón distribuye o acumula, respectivamente) o se pueden dar rápidamente.

Sin embargo, muy rara vez rápidamente significa en forma de V. (Y, si así fuera, en cualquier caso ahí no tienes nada que rascar).

Lo que sí es muy frecuente es que los giros se den en forma de W y de M. Es decir, en forma de doble techo y de doble suelo.

En estos frecuentísimos y deliciosos casos, el precio llega hasta el nivel relevante, intenta atravesarlo, no lo logra al verse repelido por el poder del soporte/resistencia, lo intenta otra vez (a modo de test), no lo logra de nuevo, y se deja llevar por la nueva corriente:

Fíjate en el gráfico: El volumen del segundo ataque al soporte es visiblemente inferior al volumen del primer intento (ambos en amarillo) ¡aún profundizando más que antes en busca de más órdenes de compra!

Nota para mis alumnos:

Este es un caso claro de largos contra tendencia bajista con un comportamiento nervioso previo a la subida.

En una situación como esta, colocar la orden de entrada según el indicador Límite de Confianza nos daría una entrada óptima sin vernos arrastrados por la volatilidad del pequeño lateral, ni tampoco quedándonos fuera de juego por el barrido final antes de la subida.

Es decir, en zona de soporte relevante, que es zona de giro al alza, que se dé un test es todo lo que necesitas para saber que toca apostar por compras.

Por supuesto, esto es reversible: Bajo resistencia relevante, un doble techo cuyo volumen decae al repetir el nivel (o incluso ir un poco más allá) se convierte en un test fallido, que abre la puerta a un giro a la baja.

Mi debilidad divergente

Ahora que te he contado todo esto, entenderás por qué las divergencias del indicador force index son mis preferidas cuando se trata de hilar fino:

Esencialmente, force index es el resultado de multiplicar el precio por el volumen:

Force index = precio x volumen

Esto significa que si multiplicamos mucho volumen por poco movimiento del precio nos dará más o menos lo mismo que si multiplicamos poco volumen por mucho movimiento del precio.

O, dicho de otra manera, que es un detector de mentiras muy fiable, porque funciona como un localizador de tests sin éxito.

Entonces ¿qué implica una divergencia de force index (alcista, por ejemplo) sobre soporte relevante?

Significa que, pese a que el precio aparenta seguir siendo capaz de bajar más (el segundo mínimo es más profundo que el primero), la mentira que me está intentando colar es tan gorda, que la diferencia de precio ni siquiera logra compensar la diferencia de volumen y force index cae con mucha menos fuerza (divergencia).

Ver una divergencia en force index sobre soporte relevante es como decirle al precio: «Me estás intentando mentir a la cara, chaval; pero a mí nadie me toma por tonto».

Cuando te pasan estas cosas, estás viendo al tiburón moverse cerca de ti y mirarte a los ojos. Pero tú ya no tienes miedo.

Juntándolo todo

Te he masacrado con información.

Pero es que este no es un tema fácil, ni sencillo, ni tampoco que se pueda tratar a la ligera.

Para contarlo mal, no lo cuento. Por eso me he decidido a relatar la historia completa.

Todo esto que te he explicado vale para todos los mercados (acciones, Forex, índices, materias primas, bitcoin, etc.) y funciona en todos los marcos temporales.

Puedes y debes aplicar esto tanto si eres el daytrader más rápido del Oeste como si eres el swing trader más paciente del mundo.

Aquí tienes un ejemplo en el que, en pocas velas, se dan un buen puñado de casos clarísimos de volumen alto y volumen bajo que ahora ya sabes interpretar y utilizar en tu favor:

Observa como el tiburón zarandea al pececillo

En la primera vela marcada (sprint comprador), el pececillo se lanza a comprar arriba de todo, justo después de que el tiburón haya formado el velón verde de ruptura de nivel relevante ante sus ojos. (¡Se me escapa! -piensa el pececillo ¡Tengo que comprar ya!)

Después el tiburón deja caer el precio de nuevo sobre el soporte relevante, lo que hace entrar en pánico al pececillo. Éste soltó sus compras de más arriba (con pérdidas) y se las pasó al tiburón, que aprovechó para engordar su compra a un precio aún mejor que el que tuvo tras generar la ruptura. Es una finta compradora en toda regla. Simplemente, es tan brutal que en vez de velón rojo hay gap bajista.

Luego el precio sube.

Pero observa: No lo he señalado, pero fíjate que, para provocar la subida, el tiburón sólo tiene que pintar (comprando) un par de velas verdes sobre soporte (el volumen delata que es el tiburón quien las crea). El resto de la subida (la parte buena) se hace sin volumen.

Es la avaricia de los pececillos la que hace subir ese precio, atrayendo a más y más atrevidos ignorantes que apuestan por el ya mencionado «Seguro que vendrá otro tonto que compre más caro que yo». Mientras, el tiburón se sienta y espera (y sonríe).

Ahora el precio se acerca a resistencia relevante, así que el tiburón empieza a vender sus acciones a los pececillos que siguen llegando, cada vez más locos, eufóricos y borrachos de avaricia.

Si en algún momento el precio se desacelera, la mano fuerte no tiene problema en intercalar una compra vistosa para generar un subidón y que los pececillos olviden sus posibles dudas. (Tampoco tiene problema en llamar a su amigo el del periódico si ve que le hace falta para colocar una buena noticia sobre el valor).

El tiburón está fuera del mercado, y aprovecha el final de la finta vendedora para empezar a abrir posiciones cortas (llenarse de ventas a crédito para aprovechar una futura bajada).

El precio baja un poco, pero el tiburón decide hacer un test, llevándolo momentáneamente de nuevo al nivel de resistencia: Todos los pececillos que han abierto cortos tienen que cerrar apresuradamente sus posiciones (sus pequeños bolsillos les obligan a tener stop loss cercanos). El tiburón está encantado de darles contrapartida; así él mejora su posición bajista y los pececillos se quedan fuera del mercado (y él los necesita fuera para que quieran entrar después).

El precio toca el nivel y se completa el test ¿Resultado? Sin éxito. No aparece nuevo volumen, por ejemplo de otro tiburón al que todavía le haga falta vender más). Observa como el volumen de esta vela de test (sombreada en malva) es muy inferior, tanto al volumen de sus dos velas previas como, sobre todo, del ataque anterior a la resistencia relevante (sombreado en rojo). Estamos listos para seguir bajando.

El precio se desploma sin compasión. El pececillo que está fuera lo ve y se lanza a tumba abierta. Aunque realmente ya no le compense. Se quedó fuera de juego una vez y no tiene pensado quedarse otra viendo como el tren de la oportunidad pasa por delante de su puerta. (Pobre…)

El tiburón planea sacarle más jugo a sus cortos, así que necesita romper el soporte para que el precio pueda seguir corriendo. Antes de que aparezcan muchas compras, acelera la caída vendiendo todavía más fuerte. (Sprint vendedor). El soporte es reventado como si fuera mantequilla. (Y algún pececillo que se atrevió a intentar coger el cuchillo que cae se vio atravesado por él; regalándole su stop loss al tiburón, por cierto).

Toca aligerar un poco la posición tras la ruptura, así que el tiburón levanta un poco el precio y de paso prueba (Test) el nivel perdido. No aparece volumen (¿Ves como el volumen asociado a la vela del test es claramente inferior al de las velas previas? Test sin éxito). Estamos listos para seguir bajando. El pececillo, siempre inconsciente, se apunta al desplome para satisfacción del tiburón, que ve como sus cortos le traen más y más dinero gracias a la avaricia a destiempo de los que parece que nunca aprenden.

Muchos años y muchas horas

Me ha costado una barbaridad de horas recopilar y redactar este manual definitivo sobre el volumen. Y, no menos importante, también no pocos años aprender y experimentar por mí mismo todo esto que ahora te enseño by the face.

Pero es que el volumen es el quinto dato. La verdad es que lo merece.

Por eso, si te ha gustado, si lo consideras útil o valioso, házmelo saber.

Te pido likes, retweets y comentarios.

Me gustaría que este artículo tuviera mucha actividad por tu parte.

Preguntas y debate son siempre bienvenidos.

¡Te espero en los comentarios! 🙂

Como te lean los tiburones te van a morder.

Un 10 por todo, explicacion extensa, que hay que leer varias veces para asimilar, pero fantastica.

Gracias tio

Buenos días Uxío:

1) Parece que los soportes y resistencias siguen siendo algo imprescindible, y el volumen un dato a tener muy en cuenta, pero siempre en base a estos soportes y resistencias.

Aunque sólo sirva de ejemplo, ¿qué sucedería en los casos o gráficos, donde el precio SIEMPRE ha tenido una tendencia clara, sin avances laterales, de forma que no han podido generarse ni soportes ni resistencias (horizontales)? O bien, un gráfico que está en máximos históricos, con tendencia alcista, y muy alejado ya de lo que fue su último soporte relevante. ¿Cómo pueden interpretarse aquí los grandes volumenes, sprints o fintas?

2) ¿lo que algunos autores llaman «pull back» o «throwback», es lo que tu llamas «test»?

Gracias por tu tiempo y esfuerzo.

Un saludo!

Simplemente genial!!

Uxio, mirando en un temporal de 1 día, si el día anterior tenemos una resistencia (la ultima resistencia que se genero ese día) y al día siguiente el precio comienza mucho mas arriba con un GAP intentando llegar a una nueva resistencia y en esa vela alcista hay mucho volumen significa que los trades fuertes estan comprando mucho para generar subida de precio y que los trades comunes quieran comprar. Sabiendo que cuando llegue a la proxima resistencia el precio va a caer y ellos (los traders fuertes van a vender fuerte para que el precio llegue hasta la resistencia del dia anterior (que ahora se convirtio en soporte) generando un rebote automatico sin intervencion alcista de los traders fuertes. Esta bien esto que digo? Este análisis lo hice en base a un grafico de CSCO (Cisco) del dia 4/08/2017

Gracias a los tres 🙂

Gran artículo!

Excelente relato de volumen , es una clases magistral , muy bien explicados

estoy aprendiendo esta profesion trader , son miles de horas para formarse , con paciencia y sabiduria , a lograr los objetivos

Grande Uxio, la puñetera verdad¡¡¡¡¡¡¡

S.Rodriguez, el volumen de Forex lo puedes valorar sin problema en un broker con bastantes clientes. Los australianos son especialmente buenos. Y no, no uso profundidad; nunca me ha aportado una ventaja real.

hola Uxio!! ante todo decir que es un articulo muy bueno, se agradece, ¿donde es mejor ver el volumen de forex? ¿utilizas el cuadro de profundidad para ver el volumen? un saludo y muchas gracias de antemano.

Lluís. No sé contestarte en base a datos; pero sí sé que a mí el dato del volumen me aporta lo suficiente como para tenerlo en cuenta. No sé hasta qué punto el volumen reflejado en los gráficos es una porción del total, pero basta para entender cómo se está moviendo el mercado.

Uxio, leo que hay quien piensa que el dato del volumen (y cualquier indicador que derive de él) ACTUALMENTE es irrelevante dado que las compra-ventas de las dark pools y cuentas omnibus no pasan por el mercado regulado -por tanto no computan- y además suponen casi la mitad del volumen generado. Tu como lo ves?

Gracias a todos. Me alegro de que os guste 🙂

Totalmente de acuerdo con Andres. No usaba el volumen en mi operativa pero tras leer este artículo no volveré a ver el volumen de la misma forma y lo aplicaré en todos mis gráficos. Te felicito también Uxio por el lenguaje tan didáctico y adictivo a la vez, cuando uno empieza a leer no puede parar.

Gracias por tu gran labor

Normalmente, no suelo puntuar muy alto los artículos que hasta la fecha he podido leer, pero he de reconocer que este lo merece. Me ha parecido un artículo formidable para aprender sobre volumen que, reconozco, era un parámetro que no lo tenia en cuenta en mis modestos análisis técnicos. Lo tendré que leer muchas veces para asimilar los numerosos conceptos que en él se manejan.

Enhorabuena.

Amigo lo felicito por este maravilloso post, le digo que nunca había conseguido algo mejor, tan útil y tan bien explicado. Le estoy muy agradecido y de una vez le digo que lo voy a imprimir para tenerlo como un valioso material didáctico

Eduardo, sí, por supuesto. Sirve para todos los mercados y todos los marcos temporales.

Buenos días.

Mi pregunta es la siguiente, esta guia acerca del volumen nos sirve tambien para aplicarlo al forex o solamente sirve en acciones ?

espero y puedan darme respuesta alguna, estare enormemente agradecido.

Lluís,

1.- No lo hace. Koncorde es un indicador que estima en función de si el volumen se alinea con el movimiento del precio. Lo mismo que lo explicado aquí, pero mucho menos sofisticado y con mucho menor nivel de detalle.

2.- No. Líbrate de la idea de las reglas fijas. Acostúmbrate a adaptarte al contexto de cada situación particular. Lleva tiempo, pero es la única vía. El stocktest es un checklist anti-cagadas-de-libro, nada más.

Uxío,2 preguntas:

1. ¿Hasta que punto la «montaña azul» del Koncorde nos dice lo mismo sobre la mano fuerte?

2. ¿Crees necesario añadir un campo relacionades al volumen como parte de un stocktest?

Mil gracias por la respuesta Uxío, de verdad no tienes ni idea de lo mucho que le he dado vueltas a la pregunta sin encontrar una respuesta.

En verdad que no exagero cuando digo que no hay día que no aprenda algo nuevo en esta pagina. Gracias por la estupenda labor y por la forma en la que explicas estos temas. Te mando un saludo.

Javier, gran volumen en vela pequeña es una clara muestra de que el tiburón está contrarrestando todos los movimientos de los pececillos. Por ejemplo, se publica una buena noticia. Todos los pececillos compran y el tiburón les vende a todos, paso a paso, y cada vez que entra uno nuevo, no antes; así no desploma el precio. Como la oferta no supera a la demanda, ni viceversa, el precio no se mueve, pero queda el rastro del tiburón en el movimiento con un volumen brutal.

Jon, una cosa es detectar al tiburón y otra aprovechar sus movimientos. Normalmente, entrar en las rupturas directamente es una imprudencia. Hay casos concretos en los que no, pero hay que saber muy bien cuáles y aplicar una técnica de entrada concreta a cada uno de ellos.

Esto justo es lo que explico con gran detalle y con muchos ejemplos reales en el curso Cuándo comprar y cuándo vender exactamente:

https://www.novatostradingclub.com/curso-online-cuando-comprar-cuando-vender-exactamente/

Un saludo

Buenos días! En primer lugar un post genial!

Pero me ha quedado una duda, cómo podemos distinguir entre un sprint y una finta que ha roto resistencia/soporte?

Lo digo ya que tratándose de un sprint tendríamos que entrar al percatarnos de la rotura, pero es ahí donde se podría dar la vuelta y convertirse en finta.

Espero haberme explicado… Un saludo y gracias!

Una pregunta Uxío: en ocasiones tenemos velas pequeñas pero con un volumen brutal mientras que a veces tenemos velas muy grandes pero con volumen escaso. ¿Esto qué quiere decirnos?

Con las velas grandes deduzco el motivo: aún con fluctuación de precios grande, poca gente está interesada en comprar o vender en ese momento, de ahí que tengamos velas de rango ampli (las cuales indican que el precio se ha movido bastante) pero sin volumen. ¿Estoy bien? Por el contrario, no sé a qué atribuirle que en ocasiones haya interés enorme y pese a todas las compraventas el precio apenas y se ha movido, dando así velas pequeñas pero con un volumen grande en el gráfico.

Muy buen articulo. Siempre había oido hablar de la importancia del volumen y me lo tomaba algo así como la certificación de un movimiento. Pero ni sospeché su relación con los agentes del mercado.

Por alimentar un poco el debate: No se le dá demasiada importancia a las «manos fuertes» o tiburones?? O sea, si les fuera tan facil, no ganarian siempre?

Aparte de esto sorprende con que €facilidad€ se pueden hacer barridos para fortalecer sus medias de precios.

Pablo, la interpretación del volumen es universal. Obviamente, su suavidad y tamaño absoluto dependerá de la liquidez de cada mercado; pero eso no cambia su esencia.

Gracias, Luis. Me alegro de que te haya servido de ayuda.

Hola Uxio, la verdad es que me diste una lección muy enriquecedora, nunca supe interpretar el volumen como vos lo enseñas con tanta claridad en este articulo, de una manera tan clara y simple, pero con gran caudal de información, sin dudas he aprendido mucho.

Tu hablas de pececitos, creo que yo no llego a las mojarritas panzudas de esas que crecen en las zanjas o cunetas ja ja ja

Saludos

Hola Uxio,Muchas gracias por la informacióny la claridad de ella…¿sabes si el volumen en las acciones funcionaria igual que el de los índices o hay matices? Un abrazo

Me alegro, Rafa. Bienvenido : )

Me quito el sombrero Uxío, explicado más claro que el agua. Tenía algunas nociones pero he aprendido un montón, Muchísimas gracias. Tienes un seguidor más en Twitter. 1 fuerte abrazo

Sergio, no debes fiarte. Eso tienes que tenerlo totalmente controlado por ti mismo; es la base y es demasiado importante.

Es un problema recurrente, y por eso hice este curso específico:

https://www.novatostradingclub.com/recursos/curso-online-soportes-y-resistencias/

Buenas tardes¡ No se si es algo habitual Uxio, cuando veo la explicación de tus gráficos, rápidamente localizo los soportes y resistencias, sin embargo, cuando me toca analizar algún valor me cuesta mucho. He visto que hay páginas donde los ponen, ¿Crees que debería de fiarme o debería identificarlas por mi mismo? (Uso media 200). Muchas gracias de nuevo por todo.

En realidad, Koncorde hace exactamente un análisis de volumen. Ni más ni menos. Por lo que sería redundante. Aunque, obviamente, es mucho más preciso lo que tú observes que lo que calcule a ciegas un indicador.

Buenos días Uxio:

¿Y que tal sería si analizamos conjuntamente volumen y koncorde?

¿Usarlos simultáneamente nos permitiría ver mejor al tiburón?

Saludos

Gracias, Mortadelo y Hector 😀

Wow Uxìo eres muy grande, de veras. No es solo lo que sabes , que eres una wikipedia de los mercados, si no la forma en lo que lo explicas. Eso ha hecho que tras un largo periodo apartado del trading haya decidido hacer el curso de soportes y resistencias, que aprovecho para decir que es muy muy didáctico, y plantearme seriamente hacerme con el de cuando comprar y vender.

Bueno lo dicho que muchísimas gracias por exclarecernos las sombrias velas del volumen. Articulo para leer y releer antes de cada operación que planteemos.

Un fuerte abrazo.

Muy interesante,la verdad.

Enhorabuena

Muchas gracias a todos. Me alegro de que os guste.

En este último mes he leído y aprendido más de «bolsa» (con tus artículos) que casi en el resto de mi vida¡ No sabía ni lo que era un stop loss y ahora deseo ver de frente un tiburón para enseñarle que los pececillos también tenemos colmillos. Felicidades Uxio¡ Viva tu altruismo¡

Muy buen articulo Uxío. Fácil de entender y lo mejor, entretenido de leer.