Las manos fuertes también tiemblan

De vez en cuando, cada tres o cuatro fines de semana, procuro repasar mis indicadores de salud del mercado.

Seguramente, este fin de semana ya me tocaba hacerlo. Sin embargo, en esta ocasión, he querido hacer la revisión a propósito, pues me sorprendió mucho el cierre del S&P500 del viernes:

El viernes, el S&P500 cayó.

Y no es que cayese una barbaridad (-1.25%), pero lo hizo de golpe y cancelando de un plumazo los logros de toda la semana.

En el análisis técnico, romper máximos históricos y luego perderlos es una cosa muy fea.

Pongámoslo en contexto

Tampoco nos volvamos locos: Es una pequeña falsa ruptura en un gráfico diario.

Sin embargo, todo empieza por algún sitio. No es para alarmarse, pero sí que es un aviso para estar atentos.

Personalmente, casi todas mis posiciones en Bolsa todavía son largas (compradoras) y, salvo algún corto que tengo por ahí, mi sesgo global sigue siendo alcista.

Hablábamos el otro día de que el ciclo de Kitchin nos recomendaba estar alerta ante un potencial techo de la Bolsa (desde hace unas semanas hasta dentro de pocos meses).

Por otra parte, el Bono ya lleva una temporada robándole capital a la Bolsa, pues su rentabilidad va subiendo poquito a poco y empieza a competir con ella.

Es decir, tenemos una atmósfera que conviene vigilar.

Revisando la salud del mercado

Como te decía antes, revisé mis indicadores de salud del mercado (Intermercado, A/D, NH-NL, divergencias en MACD semanal en el S&P500, sectores ofensivos vs defensivos, VIX, SP500 sin ponderar, chicharros vs blue chips, inflación, curva de tipos, etc).

Estos indicadores no hay que tomárselos como pruebas irrefutables, sino más bien como una nube de pistas.

Casi nunca todos están bien, y casi nunca todos están mal. Lo que importa es la mayoría y la potencia de las señales.

No obstante, hay algunos que me gustan más que otros porque he comprobado que tienen una relación más directa con el movimiento del mercado.

Este es el caso del comportamiento relativo de los sectores ofensivos y defensivos, modelado por la simple relación de de rendimiento de los ETF («Spiders») que representan al consumo discrecional (el que florece cuando la gente tiene pasta en el bolsillo) y el consumo básico (el que se refuerza cuando hay que contar los dineros), cuyos tickers respectivos son XLY y XLP.

Esta relación de rendimiento de ambos ETF resume muy bien si el dinero de los grandes fondos apuesta por la Bolsa o no; porque cuando tiene miedo migra posiciones de los sectores ofensivos a los defensivos y eso canta en la gráfica.

¡Sorpresa!

Eso está pasando ahora mismo, de forma muy clara:

Me llamó la atención comprobar que la mayoría de los indicadores de salud todavía no dan señales serias de alerta, pero que uno de mis preferidos la está dando a gritos.

Otra vuelta de tuerca

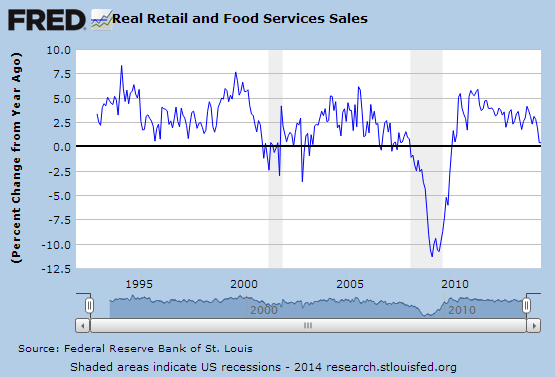

Si profundizamos un poco en el tema, nos encontramos casi un aviso de recesión en las ventas minoristas. Cuando este indicador cae por debajo de cero, se convierte en una alerta en toda regla.

Aún no está por debajo de cero, pero no le falta nada:

Conclusión práctica

El mercado tiene una gran inercia alcista. Y eso lo coloca en lo alto de lo más alto.

¿Pero tiene gasolina para mantener el movimiento?

Todo apunta a que no.

Esto en la práctica significa que, si tienes posiciones compradoras, seguramente les empiece a costar avanzar, si las tienes vendedoras, probablemente comiencen a funcionar mejor que antes. Y, si no tienes posiciones y pretendes abrirlas, no pienses sólo en comprar; comprueba primero si el mercado te da facilidades también para cortos.

Como ya te comenté en alguna ocasión, el criterio final es lo que tú encuentres.

Únicamente con USA. Por un lado, la mitad de las operaciones las hago en USA.

Para la mitad que hago en Europa, doy por supuesto que la salud será aproximadamente la misma, salvo las diferencias de fuerza relativa que observe en los índices nacionales respecto al S&P500.

Perdona que te moleste Uxío, pero entonces como evaluas tú la salud del mercado europeo?

Yo no los tengo, Sergio. No te puedo ayudar ahí.

Hola Uxio antes que nada felicitarte por tu trabajo. Me gustaría decirte que me esta resultando muy difícil encontrar indicadores de la salud del mercado europeo. En este caso me gustaria el indicador de new high-new loss para cualquiera de los indices europeos asi como el ratio put/call para los indices europeos. Si me pudieras facilitar alguna dirección o la propia información te estaría sumamente agradecido. Un afectuoso saludo.

Sergio Fernández

Hola Uxio. Muy bueno tu articulo. Precisamente el fin de semana deje preparados unos largos, sin embargo no me convencía el hecho del bajón del S&P500 y la subida del bono. Así que deje el movimiento final para esta mañana, y actuar con cabeza fría.

Al final coincido con tu análisis,aunque el mio es mucho mas básico (S&P500 Vs Bono a 10 años). Para mi no es momento de largos, y si de ajuste de los Stop Loss. Los cortos debemos mirarlos con mas atención…

Ya que estamos hablando de ETFs. ¿Alguien conoce alguna pag web en la que podamos conocer la evolución del «market capitalization» de los ETFs?. Me gustaría incluir en el gráfico de los ETFs el dinero total del ETF y no el volumen negociado del día, de esta forma ver como fluye el dinero de un mercado a otro.

gracias y un saludo

Como lo vean en la sexta te fichan

¡Claro!

http://stockcharts.com/h-sc/ui?s=$SPX&p=W&b=5&g=1&id=p27566257005

Gracias Uxio, ¿nos podrías facilitar el enlace de la correlación de los ETFs?.

Un saludo

El problema es que el bono esta descorrelacionado con las acciones, es decir; si el precio del bono sube las acciones van a caer, si hubiese una repentina subida de los bonos, podríamos tener un castañazo en las bolsas, el nasdaq que es el que adelanta lo que podría pasar se ha desplomado en los últimos días, respondiendo mejor el dj que es donde el dinero va buscando mejor refugio que en el nasdaq que es más ofensivo.

SantiRollan, si la rentabilidad del bono BAJA es cuando el dinero entra puesto que el precio SUBE. Si el precio sale, la rentabilidad sube y el precio baja. Menor precio igual a mayor rentabilidad.

Gracias SantiRollan, y ¿como sabeis que se está produciendo trasvase de capital de bolsa a fondos si la bolsa cada vez sube más y los bonos siguen bajando?. Por cierto si compro un bono a 10 años, ¿es como si tuviera un plazo fijo a 10 años? y ¿cuando me pagan los intereses?, por último ¿los bonos solo se compran y venden cuando hay una emisión de deuda o puedes comprar y vender como si fueran acciones?

Muy buen articulo Uxío una lección mas.

Hola Miguel Martín te voy a dejar el enlace NH-NL para que lo copies y lo puedes ojear cuando veas oportuno.

http://stockcharts.com/h-sc/ui?s=$NYHL&p=W&yr=2&mn=0&dy=0&id=p23540357898

Como puedes observa no hay divergencia ni esta por debajo de 0 aunque esta cerca lo que interpretamos como un toque de atención para los próximos días nada mas.

Con referencia al precio del bono y en rendimiento de bono veo:

Bono a 10 años.

http://stockcharts.com/h-sc/ui?s=$UST&p=D&b=5&g=0&id=p18042745174

Como vemos el bono esta en la zona baja y como es inverso al rendimiento del mismo ahora el bono tiene un precio asequible.

El rendimiento del bono a 10 años:

http://stockcharts.com/h-sc/ui?s=$UST10Y&p=D&b=5&g=0&id=p66437319023

En el gráfico podemos observar como el rendimiento del bono oscila entre 2.51 y 3.04 encontrándose ahora en una zona lateral alcista oscilando entre 2.6 y 2.82 y situándose en 2.71 cuando observe el bono a 10 años lleve la impresión de los rendimientos eran altos sin embargo viendo los rendimientos del bono a 10 años me parece que están en la zona intermedia.

Un saludo

Muy buen articulo como siempre Uxio. En mi opinión y basándome en los indicadores de amplitud de mi sistema de market timing, creo que lo que veremos va a ser una simple corrección del ultimo impulso que empezó en febrero. Si que es verdad que ciertos sectores de usa están mostrando debilidad, pero con los recortes de capital de la fed todo esto estaba bastante claro. Si a parte de todo esto tenemos en cuenta que para que se forme un techo de mercado y una figura de vuelta que implique cambio de tendencia se requiere alrededor de 5-6 meses, aun nos queda mercado alcista para seguir rascando algo.

Juanjo, hay una relación inversa entre el precio y la rentabilidad del bono. Si el precio del bono baja, la rentabilidad sube. Y si la rentabilidad del bono sube, el capital se dirige desde las bolsas hacia los bonos, por lo que las bolsas bajan. Por eso vigilar el comportamiento de los bonos es una pista bastante fiable en el medio plazo.

Estoy de acuerdo Uxio, por el momento, todos mis largos se cierran por mis ya ajustados stop trailing. Mis cortos aumentan el flotante a mi favor, y siguiendo la pauta, la verdad que actualmente, de un proyecto de largos, en mi seguimiento y control aparecen 10 cortos. Una proporción que indica seguramente techo(en máximos históricos) y debilidad. Seguro que veremos la cota de 1900 en SP500, pero hoy como ayer, muchos valores caen.

A ver……….

Hola Uxío, llevo pocas semanas siguiendo atentamente tu blog, por lo que aviso que soy muy novato. Hay una cosa que dices en el post que no entiendo: ¿por que dices que el bono lleva una temporada robándole capital a la bolsa si el precio del bono está bajando? el capital sale del bono y por eso el precio baja, no?En el post anterior, concluiais que nos encontrabamos en la fase IV del ciclo kitchin, pero en esa fase el precio del bono baja y la bolsa sube, con lo cual eso significa que el capital está entrando en la bolsa y saliendo del bono. ¿o no es así? Os agradecería cualquier aclaración

Gracias Uxio, como siempre muy oportuno y clarificador, habrá que estar muy atentos y precavidos, en mi caso particular no me gusta entrar en máximos y menos cuando hay dudas de la fuerza de la tendencia.

Un saludo.

Gracias Uxio, siempre a tono con los movimientos del mercado. Un artículo de mucha ayuda en estos momentos, que nos pone a pensar.

Ah, se me ha olvidado añadir algo que puede ser importante, y es que el SP500 muestra sendas divergencias bajistas en MACD, tanto en el histograma como en las medias, y tanto en el gráfico diario como en el semanal. Casualidad? Lo dudo mucho.

Gracias Uxio, gran artículo, no podría estar más de acuerdo.

Y qué dice además el NH-NL?

Muy aleccionador. Y cae en el momento justo. Hace reflexionar. Un saludo.

Buenos días.

Esta mañana le di un repaso somero al mercado y encontré que la mayoría de oportunidades se encontraban en la zona de sobreventa. Con tu aviso habrá que estar ojo avizor. Un saludo y gracias.

Es posible que hayamos tocado techo, al menos momentáneo.

Aporto algo más al análisis:

Si vamos a Stock Charts y buscamos los sectores hacia los que está rotando el dinero, podremos observar que son sectores más defensivos, como energía y utilities, mientras que el dinero deja sectores más especulativos, como industriales y tecnológicas.

Hoy lo he mencionado en mi blog.

Un saludo.

Muy bueno Uxío, como siempre.

Además de todos tus excelentes apuntes, también hay que ver cómo venimos de un fuerte consenso alcista que suele ser una importante señal contraria.

Saludos y gracias por enseñarnos