Entender el papel del volumen en análisis técnico es ganar la capacidad para ver de cerca la guerra que se libra en el mercado. Es la diferencia entre estar por estar y estar para ganar.

De vez en cuando, te llevarás algún bofetón del mercado (es imposible evitarlo por completo) pero, si entiendes el volumen, sabrás exactamente quién te lo ha dado y cómo podrías haberlo esquivado.

A continuación tienes mi esfuerzo por crear el mejor y más detallado manual sobre el volumen que puedas encontrar en internet, en español, explicado con todo lujo de detalles pero con palabras sencillas y, sobre todo, 100% gratis.

Espero que te guste 🙂

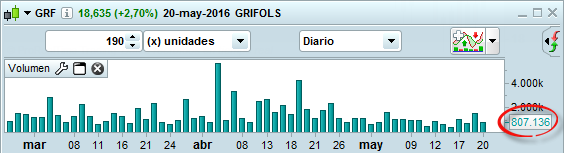

¿Cómo se representa el volumen en un gráfico de trading profesional?

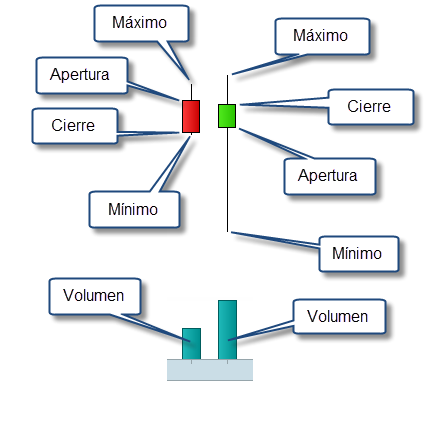

En la imagen que te dejo a continuación puedes ver una explicación detallada de todas las partes gráficas que te puedes encontrar en cualquier plataforma gráfica profesional, con todo detalle de explicación de lo que significa cada cosa:

¿Qué es el volumen en trading?

El volumen representa la cantidad de veces que un activo (acciones, criptomonedas, futuros, etc.) ha sido comprado y vendido en un periodo de tiempo determinado.

No mide el precio, sino la actividad del mercado. Cuanto más alto sea el volumen, mayor es el interés de los participantes.

Por ejemplo, si una acción se negocia 1 millón de veces en una jornada, su volumen será de 1 millón. Por favor, ten en cuenta que, por cada compra hay una venta. Es decir, el volumen es un contador de compraventas de acciones.

¿Es el volumen un indicador?

Al volumen se le conoce como el quinto dato.

Los otros cuatro datos son los precios clave de cada periodo. A saber: apertura, cierre, máximo y mínimo.

Con esto quiero decir que el volumen no es un añadido. Forma parte esencial del mercado, de su definición.

Para saber cómo está ahora el mercado, aunque el precio nos da una idea muy buena, la información completa la tenemos cuando incluimos al volumen en la respuesta.

Que quede esto claro: El volumen no es un indicador.

¿Cómo interpretar el volumen en trading?

- Tener en cuenta los colores del volumen

- Entender la idea básica del volumen

- Conocer los agentes del mercado: Tiburones y pececillos

- Los soportes y resistencias lo son todo

¿Qué significan los colores del gráfico de volumen? (Mejor configuración)

El volumen se suele representar con dos colores (normalmente rojo y verde):

Mucha gente cree (erróneamente) que el volumen verde es volumen comprador y el rojo volumen vendedor.

Como te acabo de explicar, esto no tiene ningún sentido, pues todo el volumen que hay es «compravendedor». (Permíteme la invención de esta palabra para la didáctica del asunto).

La justificación de la dualidad de colores suele ser alguna de estas dos, y (horror) varía con la plataforma gráfica:

- Para que sea más cómodo encontrar de un vistazo cuál es la barra de volumen asociada a una vela, siendo igual el color de la vela y el color de su barra de volumen.

- En función de la posición relativa de los cierres de la vela actual y la previa (para resaltar giros anómalos en extremos).

Cuál de estas dos opciones aplica a tu plataforma gráfica es algo que tienes que averiguar si quieres entender bien qué significan los colores duales de tu volumen.

Por ejemplo, Ninja Trader colorea el volumen para igualarlo con el de las velas, pero ProRealTime lo hace en función de la posición relativa dos últimos cierres. (Más detalles aquí de por qué el color del volumen no siempre coincide con el de las velas).

Aunque cabe la posibilidad de fijarse en los colores de las barras a la hora de juzgar su altura relativa, en mi experiencia personal, esto quita mucho tiempo y no aporta una ventaja diferencial. El motivo tiene que ver con que no hay que caer en la trampa de creer que el precio es tan cuadriculado y discreto (en el sentido matemático de no-continuo) como el gráfico de velas nos lo pinta.

En mi opinión, no tiene utilidad práctica real ponerle dos colores al volumen. Y yo te recomiendo que te libres del peso visual extra (innecesario) que estos colores añaden a tus gráficos.

Por eso, esta es mi manera de representar el volumen:

(Ahhhh… paz).

Y, por cierto, en cuanto a la facilidad visual para asociar a una vela su volumen correspondiente, no te quedes en la teoría del problema y recurre a una sencilla solución práctica: Usa una cruceta a modo de cursor.

(Sí, es cierto. A veces se crean problemas donde no los hay).

La idea básica del volumen de compra

El volumen mide el nivel de actividad en un mercado (entendiendo «mercado» como la participación sobre el activo en concreto del que hablamos, sea el que sea).

Por eso, un volumen alto representa mucha actividad, lo que se asocia a mucho interés por el valor en cuestión:

- Volumen alto, mucho interés.

- Volumen bajo, poco interés.

Pero el volumen absoluto (el número) normalmente es un dato irrelevante.

Al fin y al cabo, empresas gigantescas con mercados mucho más poblados (líquidos), siempre van a tener más volumen que mercados con menor participación:

Ejemplos de volumen de compra en trading

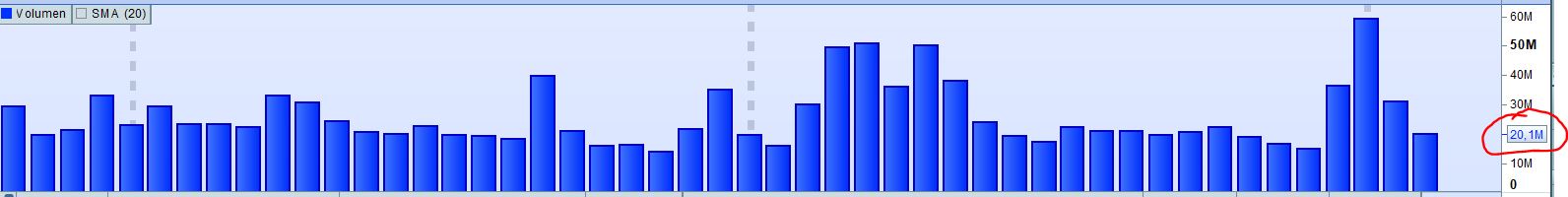

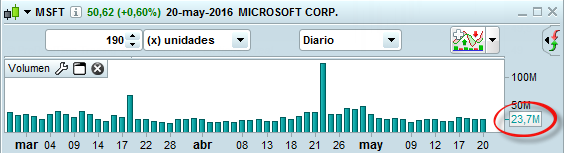

Te dejo por aquí un par de ejemplos de gráficos de trading con diferentes niveles de volumen,

Acciones con mucha participación (SMA y Microsoft)

Dos ejemplos con más de 20 millones de volumen.

Acciones con menor participación (SMA y Grifols)

Así pues, el volumen como número, no importa gran cosa.

Con los ejemplos puedes ver que acciones como SMA tienen diferentes periodos de volatilidad a lo largo del año.

Lo que te interesa es el volumen relativo de una vela respecto al de sus vecinas:

Fíjate en el gráfico que el volumen diario de TESLA es mucho más grande, cada barrita azul es un día.

Si tienes esto claro, podemos seguir subiendo el nivel.

¡Vamos allá!

Claves para entender el volumen: Conocer los agentes del mercado

Para aprovechar las pistas que el volumen nos da (que son innumerables) hay que entender la fauna y flora del mercado (de todos los mercados).

Si no sabemos quién participa y cómo participa, no tenemos nada que rascar.

No voy a entrar en detalle en este tema ahora, porque podría pasar una semana escribiendo solo este apartado de este artículo. Intentaré resumir:

Hay dos agentes principales:

- Los tiburones

- Los pececillos

Los tiburones son aquellos participantes cuyas cuentas de trading son del orden de millones de dólares (o de euros). Normalmente de decenas, centenas, e incluso de miles de millones.

Los pececillos somos todos los demás, y nuestras cuentas se mueven en el orden de magnitud de los miles de euros; rara vez en el terreno de los millones de euros.

Inciso: Tipos de pececillos

Dentro de la categoría pececillos hay a su vez dos tipos:

- Los pececillos despistaos

- Los pececillos avispaos

Los pececillos despistaos son la masa, el rebaño. Los que compran en el máximo y venden en el mínimo. Los sufridores del mercado. Los ignorantes vapuleados una y otra vez por los tiburones.

Nosotros queremos ser los pececillos avispaos. Tenemos el mismo poco dinero (o menos) que los pececillos despistaos, pero luchamos por ponernos a la estela del tiburón, nunca entre sus fauces.

Toda esta web, se centra en cómo aprender a ser un pececillo avispao. Podría rebautizarla por Pececillos Avispaos Club, aunque creo que el nombre resultaría todavía más confuso y nadie la visitaría jamás.

Lo que hay que entender es que el tiburón es fuerte y poderoso, pero a la vez grande y pesado. Se le ve desde lejos y encima crea turbulencias a su paso.

El tiburón tiene la capacidad de deformar el precio con sus compras y sus ventas, pero a la vez le cuesta enormemente esconder sus movimientos e intenciones.

El principal problema del tiburón es que el mercado se le queda pequeño: Como para poder vender hay que tener quien te compre, el tiburón tiene que convencer a los pececillos de que es una excelente idea comprar ahora mismo.

Si no lo hiciera, el tiburón vendería y hundiría el precio al hacerlo, obteniendo así un catastrófico precio promedio de venta (muy bajo).

Por eso, los tiburones están dibujando a golpe de talonario movimientos en el precio muy específicos. Estos movimientos despiertan en los pececillos (sobre todo en los pececillos despistaos) emociones. Estas emociones son la avaricia y el miedo principalmente. Y estas emociones son las que les llevan a darle contrapartida a los tiburones en el peor momento posible.

Y, exactamente por eso, es por lo que los pececillos despistaos siempre compran en el peor momento posible y siempre venden en el peor momento posible. Porque operan en base a emociones que los tiburones han sabido despertar con sus dibujos en el precio (y no pocas veces, también con portadas en periódicos y noticias en televisión).

¿Quién compra y quién vende para mover el volumen?

Ahora que ya tienes claro de qué va el juego (de no caer en los trucos mentales del tiburón y de aprovecharse de su efecto sobre los pececillos despistaos) puedo explicarte mejor cómo funciona esto:

La clave es entender qué está haciendo el tiburón. Con una doble intención:

- Para no llevarle la contraria jamás.

- Para aprovecharnos de los destrozos que provoca en la mente de los pececillos despistaos.

Por eso, a la hora de juzgar las compraventas (y su volumen), nos ponemos en la piel del tiburón.

Así sabremos lo que está haciendo él, y así sabremos lo que debemos y lo que no debemos hacer nosotros.

Por lo tanto, a partir de ahora, lo que nos interesa es saber si el tiburón está comprando o vendiendo. Y, desde este punto de vista, sí podríamos hablar de volumen comprador o volumen vendedor. Pero, por favor, no te olvides de que nos estamos metiendo en el papel del tiburón para este caso particular. Recuerda que el volumen siempre es «compravendedor».

Nota: Voy a hablar de acciones, pero pueden ser contratos, lotes o incluso bitcoins. En absolutamente todos los mercados hay tiburones y pececillos.

Veamos, exactamente qué es lo que hace el tiburón:

El ciclo del volumen del tiburón (o grandes compradores)

Para ganar dinero, el tiburón hace lo siguiente, de forma metódica, una y otra vez:

1.- Cuando el precio se halla sobre soporte relevante, compra lenta y sigilosamente acciones durante tanto tiempo como sea preciso.

2.- Cuando está fuertemente comprado, engaña a los pececillos para que quieran vender sus acciones.

3.- Él les compra sus acciones (mejorando aún más su propio precio promedio de compra y dejando a los pececillos fuera del mercado).

4.- El precio sobre soporte no puede bajar, así que comienza a subir. (Y los pececillos se frustran).

5.- El tiburón provoca en los pececillos miedo a perderse la subida.

6.- Los pececillos compran apresuradamente, lo que hace subir mucho el precio.

7.- El tiburón obtiene beneficios con las acciones que compró más abajo que nadie. Ahora, que el precio se acerca a una resistencia relevante tiene que vender.

8.- Para ello, el tiburón provoca en los pececillos (tanto en los que ya tienen acciones como en los que se han quedado fuera) una sensación de avaricia, para que compren más y más.

9.- Al lograrlo, el tiburón les vende a los pececillos todas sus acciones.

10.- El tiburón comienza a adoptar una posición contraria (bajista) en el mercado. Aprovecha para ponerse corto lenta y gradualmente bajo resistencia relevante.

11.- Cuando su posición está completa, asusta a los pececillos para que deshagan los posibles (y acertados) cortos (ventas) que puedan haber acumulado ellos.

12.- El tiburón mejora su precio de venta a costa de las compras nerviosas de los pececillos.

13.- El precio bajo resistencia no puede subir, así que comienza a bajar.

14.- El tiburón provoca en los pececillos miedo a perderse la bajada.

15.- Los pececillos se lanzan de nuevo a vender apresuradamente, lo que hunde rápidamente el precio.

16.- El tiburón obtiene beneficios de sus posiciones cortas que abrió más arriba que nadie.

17.- El precio se acerca a soporte relevante y el tiburón alimenta la avaricia de los pececillos para encontrar contrapartida y poder él deshacer sus cortos y pasar a acumular compras.

18.- Se cierra el bucle y comienza de nuevo.

Una vez más, los soportes y resistencias lo son todo

Sé que soy muy insistente con esto, pero es que es la pura verdad:

Si no sabes dónde están el próximo soporte relevante y la próxima resistencia relevante, no tienes nada que rascar.

Para ver y acompañar al tiburón tienes que tener claro dónde están estos dos niveles críticos.

Recuerda que este módulo también está presente en mi curso de trading online.

¿Cómo influyen las maniobras del tiburón en el volumen?

El tiburón tiene estas cuatro formas de actuar, que combina constantemente:

1.- Acumulación de volumen

Compra sigilosa de acciones. Consiste en compras pequeñas (que casi no dejan huella en el volumen) a lo largo de mucho tiempo.

En el precio se observa como un rango lateral muy amplio y en el volumen apenas se ven niveles altos. Si hacemos zoom (bajamos a un marco temporal inferior con mayor resolución), muchas veces sí podemos ver huellas de menor calibre.

2.- Distribución de acciones

Venta sigilosa de acciones. Se trata de vender una gran cantidad de acciones sin hundir el precio, cosa que se logra colocando las acciones lentamente durante tanto tiempo como sea preciso, dejando que la contrapartida llegue de forma natural.

Es lo mismo que antes, pero al revés: Precio lateral, volumen calmado y, sobre todo, bajo resistencia relevante.

3.- Sprint o picos en el volumen

Movimiento de avance agresivo (comprando o vendiendo). Es muy visible e induce a todos los pececillos a lanzarse tras él.

En el precio se observa en forma de grandes velas arrolladoras o incluso gaps. En el volumen se observa un gran pico, que es lo que se conoce como volumen climático.

El sprint lo organiza el tiburón para instalar el miedo a perdérselo en la mente de los pececillos. (Y vaya si lo consigue).

Normalmente, son rupturas limpias de un nivel (soporte o resistencia). Cuando ves una ruptura de este estilo acompañada de un gran volumen sabes que es porque el tiburón ha puesto el fajo de billetes encima de la mesa.

Observa la foto e imagínate queriendo comprar ese valor desde hace tiempo ¡En el momento en el que ves esa vela es muy difícil resistirse a comprar! Como parpadees te lo pierdes.

Lo que hay que hacer aquí es no vender. (Nunca le lleves la contraria al tiburón).

También puedes pensar en comprar, pero el modo de hacerlo no es comprar sin más. Tienes que tener la técnica clara. (Pero esto no corresponde hablarlo aquí. Todo eso lo tienes explicado en mi curso de trading que se incluye dentro de la formación personal que ofrecemos a nuestros alumnos).

También ofrecemos la academia de trading, si ya cuentas con cierta experiencia y te interesan las clases semanales con seguimiento.

4.- Finta

Igual que el sprint, pero con final amargo. Es un avance agresivo en el que el tiburón, una vez observa que su estela se ha llenado de pececillos se da la vuelta de golpe y se los zampa a todos.

En el precio se muestra como una gran vela o un gap. Muchas veces esta vela tiene una larga sombra (tipo quieroynopuedo), pero otras no (tipo arrolladora). En el volumen se observa un picotazo (volumen climático).

Mira la foto anterior:

Velón rojo.

Y yo te digo que son compras.

¿¡Compras!?

Sí, compras.

Compras de tiburón.

Acuérdate de a quién vigilamos.

El tiburón dibuja un precio que baja (velón rojo) y los pececillos despistaos sólo pueden pensar en vender.

En cuanto el precio coge un poco de velocidad y el mercado se inunda de ventas por pánico, viene el tiburón y lo compra todo.

No se ha perdido el soporte, el tiburón está cargado de acciones a precio de saldo y los pececillos idiotas despistaos se han quedado fuera del mercado ¡otra vez! Han vuelto a vender en el peor momento posible (sobre soporte relevante).

Observa qué hace el precio después.

Subir y subir.

Observa un poco más: ¿Qué hace el tiburón pocas velas más tarde?

¿Ves el velón verde (justo antes de la marca de noviembre)?

Pues ya sabes lo que es: Un sprint para atraer a los pececillos que se han quedado fuera y que ahora van a servir como gasolina para alimentar la subida en favor del tiburón.

Un poco más adelante, en este mismo gráfico, la historia se repite. El tiburón emplea las mismas técnicas una y otra vez:

En muchas ocasiones la finta es todavía más evidente que un simple velón que se frena en nivel relevante.

También puede pasar que el tiburón intervenga aún más agresivamente amagando una ruptura (lo que impulsa a los más inexpertos a entrar a favor de la ruptura sin poder contenerse) y luego desmintiéndola con una orden contraria aún mayor.

Por ejemplo, sobre soporte relevante, el tiburón primero vende de golpe una gran cantidad de acciones, esto provoca la ruptura del soporte, logra que salten los stop loss de todos los pececillos y, sobre todo, que los más despistaos, se lancen a abrir cortos. En ese momento, el tiburón recompra todo lo vendido anteriormente y más, dando contrapartida compradora a todos stop loss (ventas) y a todos los nuevos cortos (más ventas), mejorando así su precio promedio de compra.

Una vez más, los pececillos están frustrados y el tiburón contento.

Ejemplos de fintas en las que el precio se retrae dentro de la propia vela:

De nuevo, el principal mensaje que te manda una finta es «No hagas lo contrario que el tiburón».

Y, también de nuevo, puedes aprovecharla para unirte al tiburón; pero no entrando sin más. Tienes que hacerlo bien (cosa que no corresponde tratar aquí, como también mencioné antes).

Recuerda, el color de la vela en las fintas no identifica el movimiento del tiburón. Lo que lo identifica es:

1.- Gran volumen. Esa es la firma del tiburón.

2.- Que esté sobre soporte (el tiburón compra) o bajo resistencia (el tiburón vende).

En los sprints, el color de la vela sí va a coincidir con la acción del tiburón, precisamente porque el tiburón quiere que todo el mundo le siga.

Por ejemplo, si el tiburón compra vistosamente iniciando una subida desde soporte relevante, es para desencadenar una locura eufórica y avariciosa de pececillos que apuestan cada vez más y más alto al juego de «seguro que vendrá otro tonto que compre más caro que yo».

En estos casos de sprint comprador del tiburón, la vela siempre será verde. Pero tú la identificas igualmente porque se trata de un movimiento de fuerte volumen sobre soporte relevante.

La clave está en los soportes y resistencias, no en el color de las velas.

Así es como se interpreta el volumen climático (alto).

¿Cómo interpretar el volumen bajo?

El volumen explosivo es muy vistoso y de gran ayuda para ver venir al tiburón, pero el volumen que te trae el dinero es el volumen silencioso.

¿Qué significa un volumen bajo?

¿Crees que significa que el tiburón no está ahí?

No.

Significa que el tiburón está ahí… mirando.

Y es mucho más peligroso un tiburón que te mira que uno que se mueve sin más.

Si recuerdas, al principio de este tocho-artículo, te explicaba que el volumen refleja el interés.

Podemos, si quieres, asimilarlo al ánimo, la fuerza o las ganas que tiene un precio por avanzar.

Relativo, esto es relativo

De nuevo, recuerda que nos importa el comportamiento del volumen en situaciones hermanas, no entre parientes lejanos.

Valoramos el volumen en su comportamiento local. El número nos da igual, nos importa la altura relativa de una barra del histograma del volumen respecto a otras.

Esto, a la hora de evaluar el volumen pequeño es todavía más cierto que con el volumen climático.

Otra vez, los soportes y resistencias

En el volumen suave, este también es otro principio que se mantiene inalterado: Que se dé un patrón de volumen me da igual, lo que importa es que dé en (sobre) soporte relevante o en (bajo) resistencia relevante.

Por eso mismo lo machacamos en las sesiones con tu tutor en la formación de la escuela.

El concepto de test en el volumen

El mercado está constantemente probando hacia dónde (arriba o abajo) hay menor resistencia. (Para los técnicos, busca el gradiente).

Como ya expliqué en su día, el precio se mueve allí por donde encuentra menor resistencia al avance.

Pero el precio no tiene sensores; no ve. Así que tiene que probar. Tiene que moverse un poquito en ese sentido y ver qué tan fácil o difícil le resulta avanzar en esa dirección.

Eso es un test.

Y, en un test, pueden pasar dos cosas: O que el precio encuentre apoyo (por ejemplo, sube un poquito y aparecen compras) o que encuentre resistencia (sube un poquito y surgen ventas que lo hace retroceder).

Es como tratar de encender una mecha sin ver bien dónde está. Tanteas con el mechero encendido y, en cuanto prende, ya sigue sola.

¿Cómo se reconoce que el precio está haciendo un test?

Cuando, en medio de un movimiento claro, el precio se detiene un momento, como preguntándose si no se habrá metido por la calle que no es, y retrocede unos pasos.

¿Para qué me sirve a mí localizar un test?

Te sirve para tener los mejores patrones de entrada del Universo:

Si el test no encuentra apoyo, el precio sabe que estaba bien en el movimiento en el que estaba, y que debe continuar así.

Ahí tienes tu patrón para entrar a favor de tendencia.

Si el test tiene éxito y resulta que el precio encuentra más amigos en sentido contrario que en el que llevaba, no tendrá reparos en olvidarse de su vida anterior y efectuar el giro.

Ahí tienes el patrón de entrada contra tendencia.

La señal concreta de entrada en uno y otro caso puedes elegirla al gusto (yo tengo las mías propias), pero el esquema principal es este que te acabo de contar.

¿Cómo puedo ver si el test tiene éxito o no?

¿De qué llevo hablándote desde hace siglos?

Del volumen.

El test lo hace el tiburón para ver qué pasa si le damos la vuelta al precio un momento o si lo acercamos a cierto nivel.

Y tú puedes ver el resultado (¡Porque la información del mercado es pública y la estás viendo en directo en tu plataforma gráfica!)

¿Qué el volumen cae?

No hay interés. Fin del test.

¿Qué el volumen crece?

Hay interés. Hora de pensar en un cambio.

Observa en esta foto como, cuando el precio se da la vuelta momentáneamente en medio de su escalada, el volumen cae claramente. No hay interés en cambiar el rumbo. El test no ha tenido éxito y la tendencia prosigue.

El test más aprovechable es el test en soporte relevante

Ya te lo he dicho y ya estás harto de saberlo:

Los giros importantes de un precio que sube hacia un precio que baja se dan bajo resistencia relevante.

Del mismo modo, los cambios de tendencia de bajista a alcista se dan sobre soporte relevante.

Los giros se pueden dar lentamente (mientras el tiburón distribuye o acumula, respectivamente) o se pueden dar rápidamente.

Sin embargo, muy rara vez rápidamente significa en forma de V. (Y, si así fuera, en cualquier caso ahí no tienes nada que rascar).

Lo que sí es muy frecuente es que los giros se den en forma de W y de M. Es decir, en forma de doble techo y de doble suelo.

En estos frecuentísimos y deliciosos casos, el precio llega hasta el nivel relevante, intenta atravesarlo, no lo logra al verse repelido por el poder del soporte/resistencia, lo intenta otra vez (a modo de test), no lo logra de nuevo, y se deja llevar por la nueva corriente:

Fíjate en el gráfico: El volumen del segundo ataque al soporte es visiblemente inferior al volumen del primer intento (ambos en amarillo) ¡aún profundizando más que antes en busca de más órdenes de compra!

Nota para mis alumnos:

Este es un caso claro de largos contra tendencia bajista con un comportamiento nervioso previo a la subida.

En una situación como esta, colocar la orden de entrada según el indicador Límite de Confianza nos daría una entrada óptima sin vernos arrastrados por la volatilidad del pequeño lateral, ni tampoco quedándonos fuera de juego por el barrido final antes de la subida.

Es decir, en zona de soporte relevante, que es zona de giro al alza, que se dé un test es todo lo que necesitas para saber que toca apostar por compras.

Por supuesto, esto es reversible: Bajo resistencia relevante, un doble techo cuyo volumen decae al repetir el nivel (o incluso ir un poco más allá) se convierte en un test fallido, que abre la puerta a un giro a la baja.

Force index: Mi debilidad divergente

Ahora que te he contado todo esto, entenderás por qué las divergencias del indicador force index son mis preferidas cuando se trata de hilar fino:

Esencialmente, force index es el resultado de multiplicar el precio por el volumen:

Force index = precio x volumen

Esto significa que si multiplicamos mucho volumen por poco movimiento del precio nos dará más o menos lo mismo que si multiplicamos poco volumen por mucho movimiento del precio.

O, dicho de otra manera, que es un detector de mentiras muy fiable, porque funciona como un localizador de tests sin éxito.

Entonces ¿qué implica una divergencia de force index (alcista, por ejemplo) sobre soporte relevante?

Significa que, pese a que el precio aparenta seguir siendo capaz de bajar más (el segundo mínimo es más profundo que el primero), la mentira que me está intentando colar es tan gorda, que la diferencia de precio ni siquiera logra compensar la diferencia de volumen y force index cae con mucha menos fuerza (divergencia).

Ver una divergencia en force index sobre soporte relevante es como decirle al precio: «Me estás intentando mentir a la cara, chaval; pero a mí nadie me toma por tonto».

Cuando te pasan estas cosas, estás viendo al tiburón moverse cerca de ti y mirarte a los ojos. Pero tú ya no tienes miedo.

Resumen de Cómo entender el Volumen en el Trading:

Te he masacrado con información.

Pero es que este no es un tema fácil, ni sencillo, ni tampoco que se pueda tratar a la ligera.

Para contarlo mal, no lo cuento. Por eso me he decidido a relatar la historia completa.

Todo esto que te he explicado vale para todos los mercados (acciones, Forex, índices, materias primas, bitcoin, etc.) y funciona en todos los marcos temporales.

Puedes y debes aplicar esto tanto si eres el daytrader más rápido del Oeste como si eres el swing trader más paciente del mundo.

Aquí tienes un ejemplo en el que, en pocas velas, se dan un buen puñado de casos clarísimos de volumen alto y volumen bajo que ahora ya sabes interpretar y utilizar en tu favor:

Observa como el tiburón zarandea al pececillo

En la primera vela marcada (sprint comprador), el pececillo se lanza a comprar arriba de todo, justo después de que el tiburón haya formado el velón verde de ruptura de nivel relevante ante sus ojos. (¡Se me escapa! -piensa el pececillo ¡Tengo que comprar ya!)

Después el tiburón deja caer el precio de nuevo sobre el soporte relevante, lo que hace entrar en pánico al pececillo. Éste soltó sus compras de más arriba (con pérdidas) y se las pasó al tiburón, que aprovechó para engordar su compra a un precio aún mejor que el que tuvo tras generar la ruptura. Es una finta compradora en toda regla. Simplemente, es tan brutal que en vez de velón rojo hay gap bajista.

Luego el precio sube.

Pero observa: No lo he señalado, pero fíjate que, para provocar la subida, el tiburón sólo tiene que pintar (comprando) un par de velas verdes sobre soporte (el volumen delata que es el tiburón quien las crea). El resto de la subida (la parte buena) se hace sin volumen.

Es la avaricia de los pececillos la que hace subir ese precio, atrayendo a más y más atrevidos ignorantes que apuestan por el ya mencionado «Seguro que vendrá otro tonto que compre más caro que yo». Mientras, el tiburón se sienta y espera (y sonríe).

Ahora el precio se acerca a resistencia relevante, así que el tiburón empieza a vender sus acciones a los pececillos que siguen llegando, cada vez más locos, eufóricos y borrachos de avaricia.

Si en algún momento el precio se desacelera, la mano fuerte no tiene problema en intercalar una compra vistosa para generar un subidón y que los pececillos olviden sus posibles dudas. (Tampoco tiene problema en llamar a su amigo el del periódico si ve que le hace falta para colocar una buena noticia sobre el valor).

El tiburón está fuera del mercado, y aprovecha el final de la finta vendedora para empezar a abrir posiciones cortas (llenarse de ventas a crédito para aprovechar una futura bajada).

El precio baja un poco, pero el tiburón decide hacer un test, llevándolo momentáneamente de nuevo al nivel de resistencia: Todos los pececillos que han abierto cortos tienen que cerrar apresuradamente sus posiciones (sus pequeños bolsillos les obligan a tener stop loss cercanos). El tiburón está encantado de darles contrapartida; así él mejora su posición bajista y los pececillos se quedan fuera del mercado (y él los necesita fuera para que quieran entrar después).

El precio toca el nivel y se completa el test ¿Resultado? Sin éxito. No aparece nuevo volumen, por ejemplo de otro tiburón al que todavía le haga falta vender más). Observa como el volumen de esta vela de test (sombreada en malva) es muy inferior, tanto al volumen de sus dos velas previas como, sobre todo, del ataque anterior a la resistencia relevante (sombreado en rojo). Estamos listos para seguir bajando.

El precio se desploma sin compasión. El pececillo que está fuera lo ve y se lanza a tumba abierta. Aunque realmente ya no le compense. Se quedó fuera de juego una vez y no tiene pensado quedarse otra viendo como el tren de la oportunidad pasa por delante de su puerta. (Pobre…)

El tiburón planea sacarle más jugo a sus cortos, así que necesita romper el soporte para que el precio pueda seguir corriendo. Antes de que aparezcan muchas compras, acelera la caída vendiendo todavía más fuerte. (Sprint vendedor). El soporte es reventado como si fuera mantequilla. (Y algún pececillo que se atrevió a intentar coger el cuchillo que cae se vio atravesado por él; regalándole su stop loss al tiburón, por cierto).

Toca aligerar un poco la posición tras la ruptura, así que el tiburón levanta un poco el precio y de paso prueba (Test) el nivel perdido. No aparece volumen (¿Ves como el volumen asociado a la vela del test es claramente inferior al de las velas previas? Test sin éxito). Estamos listos para seguir bajando. El pececillo, siempre inconsciente, se apunta al desplome para satisfacción del tiburón, que ve como sus cortos le traen más y más dinero gracias a la avaricia a destiempo de los que parece que nunca aprenden.

Muchos años y muchas horas

Me ha costado una barbaridad de horas recopilar y redactar este manual definitivo sobre el volumen. Y, no menos importante, también no pocos años aprender y experimentar por mí mismo todo esto que ahora te enseño by the face.

Pero es que el volumen es el quinto dato. La verdad es que lo merece.

Por eso, si te ha gustado, si lo consideras útil o valioso, házmelo saber.

Te pido likes, retweets y comentarios.

Me gustaría que este artículo tuviera mucha actividad por tu parte.

Preguntas y debate son siempre bienvenidos.

¡Te espero en los comentarios! 🙂

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Increíblemente bueno el artículo, Enhorabuena!

ESPECTACULAR.

Hace ya un tiempo que voy leyendo entradas de análisis técnico tanto aquí en novatostradingclub como en otros sitios y este artículo es con diferencia el mejor que he leído.

EL MEJOR.

Me ha ayudado a entender muchas cosas y además me he reído bastante (de mi mismo, pececillo despistao).

A ver si poco a poco me voy pasando al lado de los pececillos avispados… 😉

¡Gracias!

¡Pero qué artículo más claro!

Llevo un mes de novato, partí como un campeón, leyendo de todo, y con ciertas ganancias, y luego de un mes, ¡pafff!! Vendí cuando no debía, dado que el precio de varias acciones iban en picada hace rato (compré caro, lo reconozco, solo por querer «estar ahí»), y hoy el precio comenzó a retornar en su escalada a la cima…. un pececillo despistado total.

Pero bueno, después de este fracaso y de entender más la actuación (mala por lo demás), mucho más hambre tengo de seguir adelante. Bueno, ayudado por estos esquemas muy ilustrativos. Después de leer artículos y reportajes de «tiburones», no había llegado a un artículo que ilustrara cómo opera el mar de forma tan adecuada. Felicitaciones y gracias!

Este articulo del volumen es muy ilustrativo de los actores principales e influyentes de los mercados no da una optica distinra de una realidad que muchas veces ocurre sin que la podamos notar. Por lo cual considero que este texto del volumen es muy ilusteativo. gracias por compartirlo

Gracias por tu tiempo y tu esfuerzo, excelente

Genial muy buen trabajo, espero aprender mucho

Fue un barrido de información asombrosa. Jamás pensé que el volumen nos diera tanta información para conocer a los peces grandes y saber que es lo que están haciendo y así unirnos en sus movimientos. Muchas gracias y espero tengas mucho éxito. Aquí uno más que seguirá novatostradingclub

excelente tu aporte realmente muy valioso, gracias por tomarte el tiempo para agragae valor a esta gran comunidad.

Señor Uxío Fraga, muchas gracias por su aporte que tantos años de estudio y esfuerzo carga en su haber y lo comparta por esta guía.

Me queda muy claro el ciclo del tiburón, sus maniobras de engaño en sus cuatro modalidades (Acumulación, Distribución, Sprint y Finta). Es clave su explicación del volumen bajo y la relevancia sobre o bajo a línea de soporte y resistencia respectivamente.

Humildemente debo aceptar que soy aprendiz con algunos pocos meses de estudio de Trading, me queda la duda en su guía sobre la temporalidad que usa en sus gráficos explicativos semanal y diario, y que sugerencia me brinda para un análisis Intradía ya que como bien sabemos el volumen cambia con temporalidades inferiores de 4H, 1H y 5M. O bien me corrige y los análisis de volumen descritos en su guía son para uso de temporalidad mayor y pierde eficacia para «DayTrading».

Energía positiva para su vida.

Lo máximo!!….tal cual tu historia me pasó hoy, poor little MFr fish trying to catch something! Afortunadamente hacia trading real probando la novatada con 10 USDT y perdí 9 por no entender que sucedía…..entiendo mas a mis mentores en este nuevo viaje……

Excelente! tu explicación sobre la interpretación del volumen me hace ver de una manera más clara y consciente los posibles movimientos del precio. Es como tener lentes de visión nocturna jeje. Gracias!

Espectacular. Muchas gracias por el REGALO (en mayúsculas)

Buenas Uxío, ante todo agradecerte tu labor docente (y lo bien que lo haces).

Tengo una pregunta que me lleva rondando desde que hice tu curso de trading: ¿Cómo bajan los tiburones en picado el precio? Es decir, ¿cómo manejan el precio, si éste depende de la oferta y la demanda? Pueden encarecerlo comprando, pero ¿lo tiran para abajo en picado (y con gap) vendiendo mucho? Ergo si venden mucho tienen que tener una contraoferta no? Y muchas veces los pececillos no compran hasta que no les ‘indican’ los tuburones.

A ver si me lo aclaras.

Muchas gracias.

Muchísimas gracias por tomarte el tiempo para escribir este texto, por demás valiosísimo para quienes estamos en este mundo de Trading. De seguro es digno de compartir. No pares de impartir tu conocimiento. Eso te hace grande

Impresionante ejercicio didáctico de un problema tan complejo. Muy agradecido por esta contribución.

Hola amigo muy buena tu expresión excelente artículo, ayuda mucho a ver con más claridad la verdadera filosofía de éste negocio y confirmar la necesidad de cultivar nuestra mente y adaptarnos a seguir ése camino, y no dejarnos llevar por la intuición. Mis saludos y respeto para ud.

He leído decenas de artículos sobre el funcionamiento del merado Forex, ninguno le llega a las rodillas de éste que Uxio Fraga nos comparte sin costo alguno!! que claridad en los conceptos y extraordinario uso del lenguaje, mas gráfico imposible! gracias Uxio!

Muy buena disertación sobre todo por que representa un tema totalmente nuevo para mi, sin embargo gracias a la forma simple en la que lo explicas pude nutrirme bastante gracias

Excelente aporte hermano, muchísimas gracias!..

Hola:

Agradezco tu explicacion sobre el Volumen Climatico, la comprensión por mi parte ha sido fantastica en un mundo tan dificil como en de la Bola.

Muchas gracias

El mejor artículo sobre la bolsa después de 1 año leyendo sin parar, tanto en español como en inglés.

Es perfecto.

Bienvenido, Arnold : )

muy buena la explicacion, solo hubo un momento que el tema se iba poniendo denso para mi que soy principiante. sinembargo destaco la manera de hacerte entender. gracias por tu aporte

Excelente artículo. Muchas gracias.

Feliz Navidad.

Gracias Por la Información!

Gracias por la explicación. Ya la he compartido en varios grupos de Telegram y Facebook. A la gente que lo lea y esté buscándole sentido al cachondeo de movimiento que tiene el precio le va a venir, como a mí, muy muy bien. Gracias amigo!

Muy buen artículo. De verdad me ha ayudado un montón a entender como funcionan los mercados. Muchas gracias. Vi que recomendaste algunas lecturas, tengo a la mano. Análisis técnico de mercados, que opinas de ese libro?

Gracias, Alexandru. Me alegro de que te sirva 🙂

Buenísimo quizás esta información (quizás no seguro) va a cambiar completamente mi forma de ver el trading y de aplicarlo. Muchísimas gracias por toda esta información de gran valor.

Toni, «Trades about to happen», de David Weis, por ejemplo. O más fácil aún, el libro de Enrique Valdecantos sobre Wyckoff.

Recomiendas algun libro para profundizar en estos conocimientos? gracias.

En todos los mercados hay tiburones (y pececillos). En absolutamente todos. En el mercado que supone cada empresa, por supuesto, también.

Buenos días y gracias por el magnífico blog y un completo artículo.

Me surge una pregunta interesante, ¿serviría conocer cuáles son exactamente las empresas en las que los tiburones meten la mano y hacen de las suyas para poder analizarlas y no tener que buscar agujas en un pajar?.

Gracias, Brian.

Excelente, uno de los mejores artículos que he leído sobre el trading.

Me ha encatado el articulo esta muy bien explicado «facil» de entender.

Un saludo y muchisimas gracias.

Articulo muy ilustrativo. Fenomenel

Muchas gracias, Rafael : )

me encanto la redacción suprema por cierto, hablar de un tema tan complejo de una manera tan simple .

Hola, me parece un documento muy valioso para los que esmpezamos en el trading,despues de un seminario largo en estados unidos online, y no siempre dar en la diana con cara de póker, sabia que había algo mas, y me parece una muy buena técnica para observar el mercado, yo juego opciones sobre acciones y si se giran lo mismo que suben como la espuma también bajan y es difícil hilar fino para hacer la entrada perfecta, este tutorial me a servido para ver el mercado de otra manera, lo pondré en practica, espero poder aplicarlo en mis trades, ya que son trades rapidos de horas si te vas a días no son rentables y espero que las velas japonesas en 30 min y los volúmenes me den información para mi propósito, tengo otra perspectiva del mercado, gracias por este tutorial y por tu tiempo en realizarlo, un saludo