Vamos a aprender la manera de ganar dinero con un doble suelo. Tú y yo repasaremos algunos consejos y trucos para sacarle el máximo partido a una buena oportunidad. Para que lo entiendas mejor, vamos a empezar con la definición.

¿Qué es un doble suelo en bolsa?

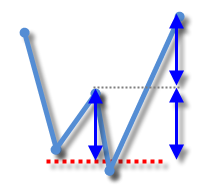

El doble suelo proviene de una tendencia bajista, pero es un patrón de cambio alcista que se suele apreciar en los gráficos de bolsa. El doble suelo se compone de dos mínimos para continuar con una tendencia alcista, que rompe con la resistencia. Lo vemos fácilmente en la figura de la izquierda.

En la mayoría de los casos, estos dos mínimos indican un cambio de tendencia, por eso los traders nos aprovechamos.

Contextualizando el doble suelo

El doble suelo es una figura estupenda, especialmente cuando el segundo mínimo cae brevemente por debajo del primero. Sin duda alguna, es de mis oportunidades preferidas.

Cuando el segundo mínimo es más pronunciado que el primero, lo que vemos es miles de stop loss saltando a la vez. Todo el mundo pone el stop loss en el mismo sitio: Bajo el mínimo anterior, demasiado pegado.

Los tiburones, que están hartos de saber esto, casi siempre que han comprado en el primer mínimo (y han visto que ahí hay fuerza compradora, aprovechan este hecho para robarles a los pececillos despistaos sus acciones.

Lo que hacen es que, cuando parecía que el precio iba para arriba, después del primer mínimo, venden un gran volumen de golpe, hundiendo el precio rápidamente. De hecho, se esmeran en hacerlo caer por debajo del mínimo anterior.

A todos los pececillos despistaos les salta el stop loss y venden a un tiempo ¿A quién? A los tiburones, que compran acciones a manos llenas a precio de saldo. En ese momento, el precio empieza a subir y ya no vuelve la vista atrás.

Concretamente, puedes estimar que la subida buena durará por lo menos el doble que la subida de mentira entre ambos mínimos:

Objetivo de beneficios en doble suelo

No está mal ¿verdad?

El problema del doble suelo

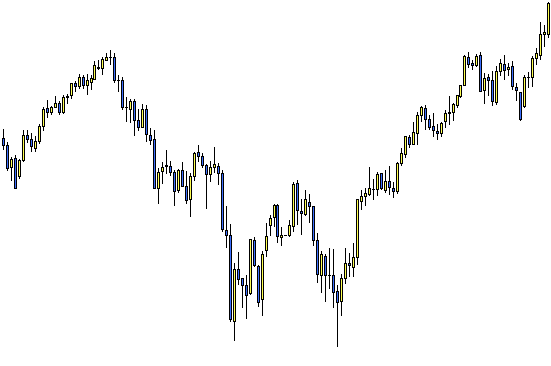

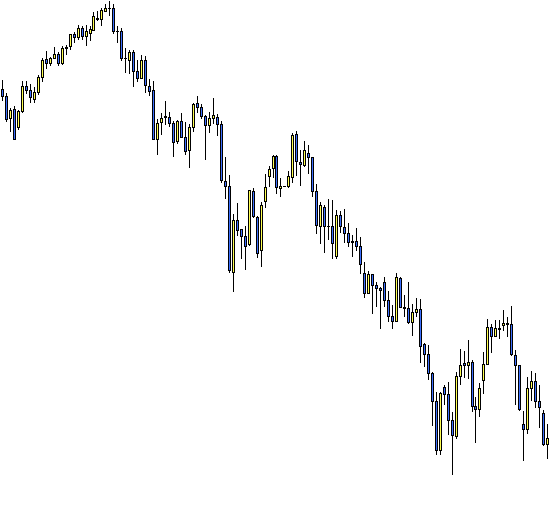

Todo esto tiene un problema, y es que, a priori, tiene la misma pinta un posible doble suelo que un posible nuevo impulso bajista. Échale un ojo:

Doble suelo

Swing bajista

Punto de partida en ambos casos

Si ya has pasado por esto, seguro que sabes de lo que estoy hablando: Uno nunca está seguro de si está comprando en buen momento o no. Las mejores ocasiones siempre se dan cuando el gráfico pinta fatal (Y nunca apetece comprar cuando el gráfico pinta fatal ¿verdad?)

Se confirma que un doble suelo efectivamente era un doble suelo cuando ya es tarde para entrar. Hasta entonces, dudas de si es un doble suelo o un nuevo impulso dentro de una tendencia bajista.

Desde luego, si compras al principio de un fuerte impulso dentro de una tendencia bajista, estás comprando en el peor momento posible. De hecho, tu rival, el que se ha puesto corto cuando tu comprabas, te estará muy agradecido.

Vaya por delante que una compra en el peor momento posible pasa hasta en las mejores familias. Mentiría si te dijera que nunca he comprado en el peor momento posible. Me he hinchado a comprar en el peor momento posible. De hecho, podría escribir un libro con mis cien mayores meteduras de pata. (Sería altamente ilustrativo).

Volviendo al tema, entonces… ¿Cómo distinguir a tiempo un doble suelo de un swing bajista?

No podemos.

Pero sí hay dos cosas que podemos hacer:

1.- Olfatear el ambiente primero

2.- No pillarnos los dedos por ponerlos en la tapa del piano

Olfateando el ambiente en el mercado

Huele bien que haya un soporte relevante (visible desde un marco temporal superior) en el último mínimo.

También huele bien en este caso si la tendencia de un marco temporal superior es alcista.

Huele bien cuando el índice del mercado correspondiente también es alcista.

Huele especialmente bien cuando se ha formado una buena divergencia alcista en algún indicador como RSI, MACD, force index, etc.

En cambio, huele mal cuando ves (gracias al Koncorde o al Manipulación) que la mano fuerte está vendiendo como loca o que este es de los pocos valores del sector que todavía no se han desplomado.

Cuando no huele, ni bien ni mal, acuérdate de esta máxima: La tendencia sigue viva mientras no se demuestre lo contrario. (En cuyo caso, uno no debería apostar por rebotes).

Sacando los dedos de la tapa del piano

Para no pillarnos los dedos al bajar la tapa del piano, se me ocurre una cosa muy tonta pero… quizás tenga sentido para ti: Agarrarla por arriba.

No nos engañemos. Comprar un rebote es una maniobra arriesgada. Estamos jugando a que la tendencia se ha acabado y eso ocurre sólo en momentos puntuales.

A veces es mejor sacrificar una pequeña parte de la ganancia potencial en favor de un gran incremento en la seguridad de acertar. Esta es una de esas veces.

Sabemos que el mercado es un entorno de probabilidades: Podemos ver un falso rebote, comprobar que hay soporte relevante, que hay divergencia alcista, que la tendencia general es alcista, que la mano fuerte parece estar comprando y… que el precio se hunda como un plomo.

Por eso, en vez de comprar nada más ver toda esta alineación planetaria, podemos hacer una cosa ligeramente menos rentable pero mucho más segura (y eficiente a largo plazo):

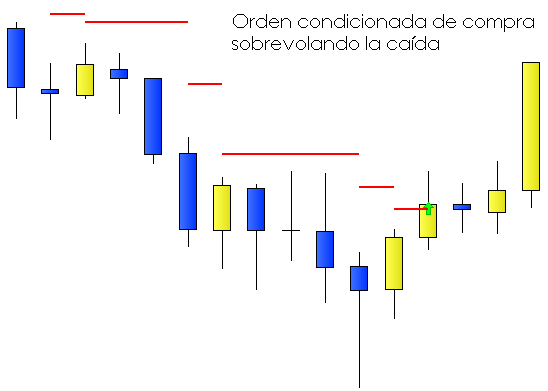

Podemos sobrevolar el precio en su caída con una orden condicionada de compra (buy stop):

Con esto ganamos dos cosas importantísimas:

- Compramos sólo cuando rebota

- Compramos sólo si rebota

Parece lo mismo, pero no es lo mismo.

Ya sé que tú piensas (yo también) que el precio va a rebotar justo en la próxima vela. Lo cierto es que seguramente no lo haga (incluso cuando aciertas con el doble suelo, te sueles anticipar un puñado de velas). Con la técnica de sobrevolar el precio, entras una o dos velas tarde, pero empiezas a ganar dinero desde el minuto uno. (Personalmente, odio esperar por operaciones que no espabilan desde el principio).

Por otra parte, si el precio no rebota, y sigue cayendo, tú te ahorras una operación perdedora. No te pillas los dedos, porque no los tenías debajo de la tapa. Los tenías encima.

Como ves, sacrificar la primera vela o dos primeras velas tras un rebote es un peaje barato para los problemas que te vas a ahorrar.

Hilando fino

Ahora queda la cuestión clave de a qué distancia poner esa orden de compra.

Este es uno de los apartados más complejos del trading. Hacerlo bien supone entrar en el momento perfecto sin desperdiciar ni un ápice del rebote que no sea imprescindible. Hacerlo mal supone verse arrastrado a los infiernos en un precio que no rebota, perdiendo más de la cuenta por haber comprado en el punto más alto posible de una tendencia bajista.

De todos modos, explicar esto en detalle requeriría de diez artículos, así que me conformo con haberte enseñado la idea global en profundidad. Para mucho más detalle sobre esta técnica, ejemplos reales y casos particulares, consultar nuestro curso de trading online.

Ronda de preguntas

Empieza la ronda de preguntas. Cualquier cosa que no te haya quedado clara o cualquier comentario que quieras hacer será bienvenido. Participa comentando.

Si este artículo te ha parecido útil para ti, compártelo pinchando en el botón de Twitter, Me gusta, etc. Tus amigos te lo agradecerán.

¡Te toca!

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Buenas Pablo, te contesto por correo electrónico a tus dudas y te borro de aquí tu correo para que no te bombardeen a publicidad

buenas tardes ( hora de Venezuela) Uxío Fraga, te escribe Pablo Mejías, desde Venezuela, mi dirección electrónica «xxxxxxxxxxxxxxxxxxxxx», para consultarte algunos terminos en el ambiente del Traders:

que significan los siguientes terminos:

1) sobrevolar el precio,

2) un marco temporal superior; Las herramientas basicas del trader son » el tiempo y el precio». por que todo evento temporal se califica como, «anterior, o posterior» al presente y la variable posicional como «inferior o superior»

3) que son minimos relevantes;

seran dos minimos localmente absolutos en una subsucesion de eventos ocurridos entre los tiempos t1 y t2; esos minimos pueden ser iguales o diferentes, Gracias de ante mano por asistirme.

Buenas tardes, Oscar.

Para que no parezca tan arriesgado procuramos entrar en aquellas operaciones que «huelan bien». Si sobrevolamos el precio, es precisamente para reducir el riesgo. Evitándonos entrar cuando el precio está cayendo. Aún así, siempre va existir el riesgo y para eso tenemos el stop loss.

El stop loss puede tener el tamaño que tu quieras. Ahora bien, el ratio beneficio/riesgo siempre debe de ser superior de 2:1. Te lo explico mas detalladamente en este artículo:

https://www.novatostradingclub.com/formacion/como-saber-si-te-compensa-operar/

¡Un abrazo!

En ese sobrevuelo de precio para definir tu entrada en un rebote, no te parece que es muy arriesgado porque si el precio llega a tocarte la orden y el precio desarrollando una corrida en proceso esa orden va a generar una rapida perdida.

Por otro lado, el stop loss que necesitarias seria mayor para poder quedar protegido por el minimo anterior.

Gracias por tus observacion a mi comentarios. Saludos y nuevamente gracias por tus articulos, sigo aprendiendo mucho.

Hace tiempo que dejé de operar, por falta de tiempo no de ganas, pero voy siguiendo la evolución de BANCO SABADELL (o involución porque está la pobre que da asquito).

Quería preguntarte si el doble suelo es un movimiento más o menos corto en el tiempo, o si podría aplicarse a la situación actual de SAB, con un periodo de dos años entre mínimos. En todo caso me gustaría saber tu opinión sobre el valor, aunque no parece que los bancos estén para cambios de tendencia ni el mercado ayude, pero el Konkorde de Blai5 muestra últimamente un movimiento de la mano fuerte que no acabo de entender. Saludos y gracias por tu trabajo.

Hola Uxio! Llevo un tiempo por aqui y hay una cosa que tengo curiosidad y no la he resuelto. Como hacen los tiburones para bajar el precio y que les salga rentable. yo entiendo que van poniendo pequeñas ordenes de venta estrategicamente y cuando se completa, ponen una un poco mas baja y asi sucesivamente visto desde mi sentido comun. Pero a lo que voy entonces ellos hacen una apuesta de que el volumen que van a gastar es menor que lo que la gente tiene en stop loss no? Si no no tiene sentido bajar el precio. Como pueden saber eso? es una apuesta muy arriesgada en mi opinion

Entiendo, muchas gracias. La duda la tenía con la empresa norteamericana Freeport-McMoran Copper & Gold Inc (FCX), pensaba que la figura 30dic-24feb podía ser un doble suelo, pero dudaba porque sería dentro de una tendencia alcista

Toni, esa V invertida no la llamaría (doble) suelo. Un suelo es la fase lateral que se da tras una fase bajista.

En tendencia alcista, esos dos mínimos no crecientes pueden ser buena o mala noticia para los alcistas. Porque puede ser un indicio de falta de fuerza, pero también puede ser un barrido de los tiburones para aspirar a una continuación importante.

La clave la encontrarás en los máximos. Si los mínimos que flojean se ven acompañados de máximos que flojean, peligro; pero si los máximos vuelven a ser crecientes, todo en orden.

Muy bien explicado; me queda una duda: ¿el doble suelo solo puede darse tras una tendencia bajista, o también dentro de una tendencia alcista?. Por ejemplo, si en una tendencia alcista tenemos una V invertida con los 2 últimos mínimos relevantes al mismo nivel separados un par meses, ¿sería un doble suelo, o más bien un síntoma de posible giro a bajista porque ya no hay mínimos crecientes?

en el articulo comentas»También huele bien en este caso si la tendencia de un marco temporal superior es alcista.».

Pero en la plantilla de stocktest4.0 en largos contracorriente solo se marca de verde la media movil semanal descendente. Esto me lia , me lo puedes explicar o hay algun error por el camino

un saludo