¿Qué significa realmente vivir de dividendos?

Aunque llevo más de 15 años metido en los mercados (haciendo trading, enseñando, perdiendo y ganando como todo hijo de vecino) reconozco que el mundo de los dividendos no me llamó la atención hasta hace unos 5 años.

Lo descubrí buscando una forma de diversificar a largo plazo, más tranquila, sin tener que estar delante de la pantalla todo el día. Y claro, también me tentaba esa idea mágica de recibir dinero sin hacer nada. El sueño de muchos.

Pero, ¿es tan bonito como lo pintan?

¿Qué es exactamente “vivir de dividendos”?

Vivir de dividendos significa que no necesitas vender tus acciones para generar ingresos. Simplemente cobras una parte de los beneficios que reparten las empresas por tener sus acciones. Y eso puede suceder cada mes, cada trimestre o cada año.

Es decir: si tienes una buena cartera de empresas que reparten dividendo… te pagan por ser dueño. Aunque estés en la playa.

“Vivir de dividendos es como alquilarle tu dinero a empresas sólidas, que cada tanto te devuelven una parte en forma de agradecimiento.”

— Jorge, trader y formador en Novatos Trading Club

Dividendos vs otras fuentes de renta pasiva

Si lo comparas con alquilar un piso o cobrar cupones de un bono, los dividendos tienen un punto único: pueden crecer con el tiempo.

Un alquiler puede subir… o no.

Un bono te paga lo mismo hasta el vencimiento.

Pero una empresa sólida puede subir su dividendo cada año.

Esa es la magia del interés compuesto en acción, especialmente si reinviertes los dividendos. Aquí puedes probarlo tú mismo con nuestra 👉 herramienta de interés compuesto.

¿Es realista vivir de dividendos?

Vale, suena muy bien eso de recibir dinero sin mover un dedo… pero la pregunta del millón es:

¿Se puede vivir realmente de los dividendos?

La respuesta corta: sí, pero no es inmediato. Ni mágico. Ni sencillo.

La respuesta larga… te la cuento ahora mismo con números reales y un par de trucos que pueden marcar la diferencia.

¿Cuánto dinero necesito invertir para vivir de dividendos?

Todo depende de tu objetivo de ingresos. Vamos con algunos escenarios prácticos, usando un rendimiento medio del 4 % anual (razonable en carteras bien montadas):

- 👉 Para ganar 24.000 €/año: necesitas unos 600.000 € invertidos

- 👉 Para generar 50.000 €/año: al menos 1.250.000 €

- 👉 Para alcanzar 100.000 €/año: necesitas superar los 2.5 millones

Sí, son cifras altas. Pero no te vayas todavía. Existen formas de acelerar el camino (y no, no incluyen vender criptos ni apuntarte a gurús milagrosos).

¿Qué rentabilidad es razonable esperar?

La mayoría de carteras sostenibles y diversificadas logran entre un 2 % y un 6 % anual en dividendos. Ojo, hablamos solo del dividendo, no de la revalorización del precio.

Por debajo del 2 % no compensa.

Por encima del 6 % suele esconder riesgos: empresas zombis, sectores en decadencia o “trampas de valor”.

La clave está en encontrar un buen equilibrio: dividendos atractivos, pero sostenibles.

Empresas como Johnson & Johnson, McDonald’s o Procter & Gamble lo han hecho durante décadas.

Dos ejemplos reales que enseñan más que mil promesas

Gracias a mi experiencia como formador, he visto de todo. Y estos dos casos resumen bien cómo se acelera (o no) este camino:

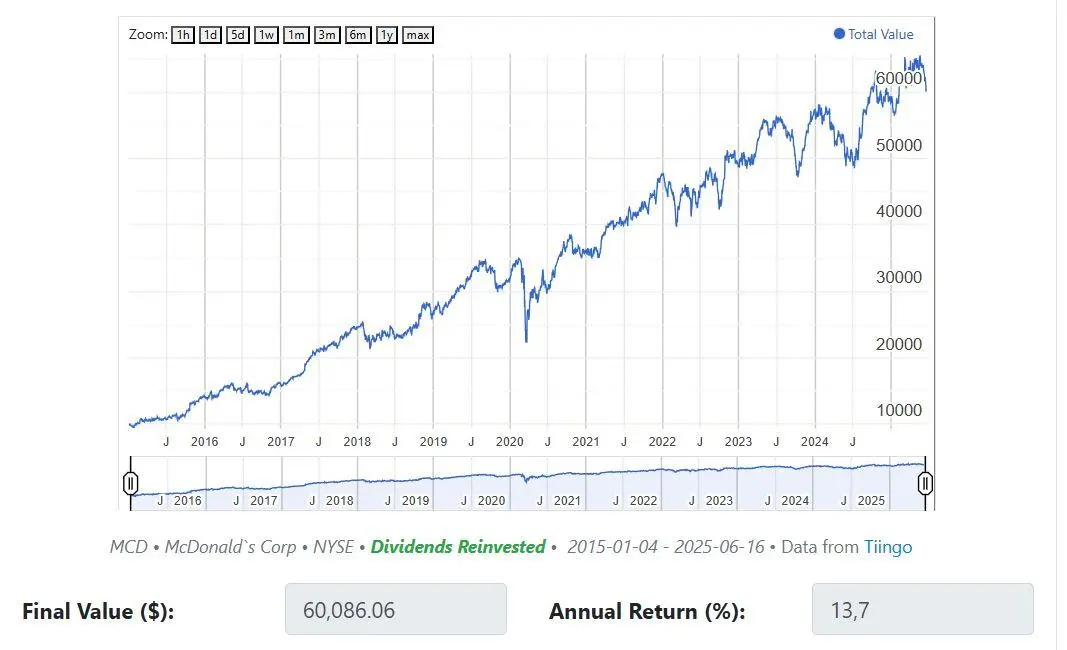

Escenario 1: inversión única en McDonald’s en 2015

Inversión: 10.000 €

Rentabilidad media: 2,5 % anual (reinvertido)

📈 Total estimado en 2025: ≈ 40.500 €

Escenario 2: misma inversión inicial + aportaciones de 80 €/mes

Inversión inicial: 10.000 € + 1.000 €/año

Rentabilidad compuesta total: 13,7 % anual

📈 Total estimado en 2025: ≈ 60.000 €

💡 Moral: el secreto no está solo en el dividendo, sino en combinarlo con el interés compuesto y pequeñas aportaciones constantes.

Puedes hacer tus propias simulaciones con estas herramientas:

👉 Calculadora de acciones con dividendos

👉 Herramienta de interés compuesto de Novatos

Tipos de inversiones con dividendos

Llegados a este punto, es normal preguntarse:

¿Dónde invierto para cobrar dividendos?

No todas las acciones sirven. Ni todos los fondos. Vamos a ver las opciones más habituales, con sus pros y contras.

Acciones individuales: dividendos con nombre y apellido

Aquí hablamos de empresas que reparten dividendos con regularidad y tienen una trayectoria sólida. Algunas incluso llevan más de 25 años subiéndolos cada año. A eso se les llama «aristócratas del dividendo».

Por ejemplo:

🟢 Johnson & Johnson (3,45 % anual)

🟢 Procter & Gamble

🟢 Coca-Cola

🟢 McDonald’s

Estas compañías no prometen rentabilidades locas, pero sí estabilidad y crecimiento sostenido del dividendo, algo crucial si quieres vivir de ellos a largo plazo.

“Una acción que reparte poco, pero cada vez más, es más valiosa que una que reparte mucho hoy pero mañana desaparece.”

— Jorge, trader y formador en Novatos Trading Club

ETFs y fondos de dividendos: diversificación con paga

Si prefieres no complicarte eligiendo acciones una a una, puedes optar por ETFs especializados en empresas que reparten dividendos.

🎯 Por ejemplo:

👉 NOBL, que replica las 65 acciones aristócratas del S&P500.

👉 Aquí te explicamos qué son los ETFs por si no lo tienes claro aún.

💡 Ventajas:

- Menos riesgo al estar diversificado

- Comodidad operativa

- Rentabilidad consistente si eliges bien

Dividendos en efectivo vs dividendos en acciones (scrip dividends)

No todos los dividendos llegan en forma de dinero. Algunas empresas te dan la opción de recibir nuevas acciones en lugar de efectivo. Esto se llama “dividendo flexible” o “scrip dividend”.

🟢 Ideal si confías en la empresa a largo plazo y quieres aumentar tu posición.

🔴 Pero ojo: si necesitas ingresos para vivir, eso no te sirve directamente.

Diseño de una cartera para vivir de dividendos

Aquí empieza lo serio. No basta con comprar cuatro acciones y esperar rendimientos mágicos.

Vivir de dividendos exige construir una cartera pensada con cabeza: diversificada, sostenible y adaptada a tus objetivos.

Diversificación: no pongas todos tus huevos en el mismo sector

Uno de los errores más típicos es sobrecargar sectores “seguros”, como utilities o banca. ¿El problema? Que si ese sector sufre… tus dividendos también.

📌 Recomendación:

- Combina sectores: consumo, salud, energía, tecnología…

- Diversifica geografías: EE. UU., Europa, emergentes.

- Por ejemplo, puedes tener acciones americanas y añadir un ETF que replique empresas europeas sólidas como el DAX.

¿Cómo elegir empresas para dividendos?

Antes de comprar cualquier acción, mírala como si fueses un socio:

✅ ¿Tiene historial estable de dividendos?

✅ ¿Paga un porcentaje razonable de sus beneficios (payout)?

✅ ¿Su modelo de negocio es sostenible?

Evita empresas con promesas muy jugosas pero sin base real. Si reparten mucho, pero están endeudadas hasta las cejas… algo falla.

¿Reinversión o retirada de dividendos?

Depende de tu fase.

🔄 Si estás acumulando, reinvierte. La mayoría de brokers te lo permiten con un clic. Así compras más acciones automáticamente con lo que cobras. Bola de nieve.

💸 Si ya necesitas ingresos, cobra los dividendos. No hay problema. Lo importante es que lo hagas con un plan claro.

“Yo reinvierto todo lo que puedo. Pero conozco a alumnos que prefieren ver ese dinero entrar en su cuenta. Les motiva. Y eso también cuenta.”

— Jorge, trader y formador en Novatos Trading Club

Riesgos y desventajas de esta estrategia

Vivir de dividendos suena bien… y lo es.

Pero también tiene sus sombras. Y más vale conocerlas antes de lanzarse con todo.

Aquí no venimos a vender humo, sino a mostrar el mapa completo.

1. Riesgo de concentración: un clásico camuflado

Muchos creen que invierten “diversificado” solo por tener varias acciones… pero luego descubren que el 70 % de su cartera está en empresas americanas de consumo. O todo en bancos.

⚠️ Si ese sector cae, o esa región entra en crisis, tus dividendos pueden evaporarse.

📌 Solución: usa ETFs globales, combina sectores estables con algunos cíclicos y revisa tu distribución al menos una vez al año.

2. Fiscalidad: no es tan limpio como parece

Los dividendos no llegan íntegros a tu bolsillo. En España, tienen una retención del 19 % de entrada, y luego tributan según tramos del IRPF. Aquí tienes una guía completa sobre la declaración de hacienda en trading.

Y si son de empresas extranjeras, prepárate para la doble imposición (retención en origen + en destino). Luego te hablaré de cómo optimizar esto.

“Hay quien se monta una buena cartera… y luego se sorprende de que Hacienda le muerda casi un tercio. Mejor saberlo desde el principio.”

3. Dividendos que desaparecen: sí, pasa

La rentabilidad pasada no garantiza nada. Que una empresa haya pagado dividendos durante 20 años, no significa que lo siga haciendo.

🦠 En 2020, muchos bancos europeos suspendieron sus dividendos de golpe.

📉 Una crisis, un cambio regulatorio o una mala gestión… y adiós pago trimestral.

📌 Solución: revisa cada año tu cartera y prioriza empresas con margen financiero. No todas las recortan, pero hay que estar atentos.

Implementación práctica: cómo empezar paso a paso

Hasta aquí, todo suena interesante.

Pero la pregunta es: ¿por dónde empiezo?

Aquí tienes lo esencial para poner en marcha tu estrategia de dividendos con buen pie (y sin cagarla en el primer clic).

Elegir broker: cuidado con las comisiones escondidas

Tu broker es tu intermediario. Si eliges mal, te sangra en comisiones o te da problemas para operar a largo plazo.

📌 Busca esto:

-Sin comisiones de mantenimiento ni custodia

-Comisiones de compra/venta razonables (especialmente si vas a hacer aportaciones periódicas)

-Acceso fácil a acciones y ETFs de EE. UU. y Europa

-Opción de reinvertir dividendos automáticamente

👉 Aquí tienes nuestra tabla de brokers recomendados.

¿Cuándo revisar o cambiar tu cartera?

No se trata de hacer trading con dividendos. Pero sí conviene hacer un chequeo anual para:

✅ Ver si alguna empresa ha cambiado su política de dividendos

✅ Reajustar pesos entre sectores o zonas geográficas

✅ Sustituir acciones por otras más consistentes o con mejor crecimiento

Piensa en ello como en una revisión médica rutinaria. No hace falta operar… pero sí prevenir.

Plan de retirada: ¿cuánto y cuándo retirar?

Cuando empieces a vivir de los dividendos, hazlo con cabeza:

💡 Lo ideal: retirar solo los dividendos y mantener el capital invertido.

📉 Si tienes que vender parte del capital, que sea en momentos donde el mercado no esté en mínimos.

📅 Usa un plan de retirada mensual, trimestral o semestral. Automatiza lo que puedas.

Fiscalidad de los dividendos en España

En 2025, los dividendos que cobres estarán sujetos a varios ajustes fiscales que conviene conocer desde el inicio si quieres evitar sorpresas.

¿Cómo tributan los dividendos nacionales?

Retención inicial: cuando cobras un dividendo de una empresa española, tu broker retiene automáticamente un 19 % que ingresa en Hacienda

Declaración en la Renta: esos dividendos se suman a tu base imponible del ahorro, y tributan según esta escala actualizada a 2025:

- Hasta 6.000 €: 19 %

- De 6.000,01 a 50.000 €: 21 %

- De 50.000,01 a 200.000 €: 23 %

- Más de 200.000 €: 26 %

Comparativa con tramos globales: Si esos dividendos + tus ahorros superan los 12.450 €, también tendrás que pagar IRPF según los tramos generales, que suman tramo estatal + autonómico (desde 19 % hasta 47 %)

Dividendos del extranjero: ¿dónde cotizas antes de cobrar?

➡️ Si cobras dividendos fuera de España, suele aplicarse una retención en origen, que varía según el país:

- Alemania: ≈26,375 %

- Francia/Reino Unido: ≈30 %

Cuando declares en España:

Declaras el bruto recibido como rendimiento del ahorro.

Si hay convenio de doble imposición, puedes deducir hasta un 15 % para evitar pagar dos veces.

Si la retención fue mayor, puedes reclamar el exceso directamente al país de origen (ej. modelo W‑8BEN en EE. UU.)

¿Y los fondos o ETFs que reparten dividendos?

Funcionan igual:

- Si son “de reparto”: tributan como los dividendos.

- Si son “de acumulación”: no tributas hasta que vendas o reembolses las participaciones.

Esto puede ayudarte a aplazar impuestos o elegir el formato según tus necesidades.

“Si no sabes cuánto te va a retener Hacienda, puedes darte un susto fiscal al cobrar esos ‘ingresos pasivos’. Mejor planificar desde el principio.”

Estrategias para optimizar la fiscalidad

- Elige ETFs de acumulación si prefieres retrasar los impuestos hasta la venta.

- Completa el modelo W‑8BEN para reducir la retención en EE. UU. del 30 % al 15 %.

- Marca bien en tu Renta la casilla de retención extranjera (0588) para recuperar lo que puedas.

Si tus dividendos + otros ingresos son altos, consulta a un asesor fiscal para ajustar tu tributación autonómica y optimizar al máximo.

Preguntas frecuentes sobre vivir de dividendos

Antes de terminar, resolvemos algunas dudas que suelen repetirse. Porque ya sabes: en el trading, las buenas preguntas valen más que las respuestas fáciles.

¿Se puede vivir de dividendos a medio plazo?

Sí, pero hay matices.

A medio plazo (5–10 años), puedes cubrir parte de tus gastos si eres constante con las aportaciones.

A largo plazo (15–20 años), puedes alcanzar independencia financiera total, si lo haces bien.

📌 La clave: cuanto antes empieces, más sencillo lo tendrás. Y si no puedes invertir mucho, empieza por poco… pero no pares.

¿Tributan mejor los dividendos que otras rentas pasivas?

Depende.

Los dividendos tributan como rendimiento del ahorro (del 19 % al 26 %).

Los alquileres, como rendimientos del capital inmobiliario, tienen más deducciones… pero también más lío y riesgos.

Los bonos, similares a los dividendos en fiscalidad, pero sin potencial de crecimiento.

Si buscas simplicidad, escalabilidad y mínima gestión, los dividendos son una opción muy atractiva.

¿Es mejor reinvertir o retirar desde el inicio?

🔄 Si no necesitas los ingresos, reinvierte. El interés compuesto hace magia cuando lo dejas trabajar años.

💸 Si ya quieres usar los dividendos como ingreso extra, retira con cabeza. Solo lo necesario. Lo ideal es mantener el capital intacto el mayor tiempo posible.

¿Quieres aprender a generar ingresos con trading e inversión pasiva?

En la Academia Profesional de Trading te enseñamos a combinar estrategias activas de trading con inversión pasiva basada en dividendos, optimización fiscal y control emocional.

Desde la elección del broker y el diseño de carteras, hasta la gestión de impuestos y la planificación a largo plazo. Todo explicado paso a paso, desde la experiencia real y sin fórmulas mágicas.

👉 Quiero aprender a invertir y hacer trading con sentido común

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

0 comentarios