Actualizado: 16 de julio de 2021

¿Cómo saber qué valores comprar y cuáles descartar?

Visto el éxito arrollador del artículo (¡Peligro, peligro! ¿Oportunidad?) quiero tratar de dar respuesta a las dudas e inquietudes más importantes que están surgiendo.

También voy a resaltar algunos aspectos que a mi me parecen fundamentales para aprender a seleccionar buenas oportunidades de trading.

Así que veamos los principales errores que hay que evitar para no meterse en problemas innecesarios.

Un buen valor sin un buen plan no sirve de nada

Escoger buenos valores, ya sea para comprar en mercados alcistas o para abrir cortos en mercados bajistas es sólo la primera página del primer capítulo de esta historia.

Lo que es crucial entender es que, como traders, en el mercado siempre entramos con la intención de salir después. Es decir, para toda compra siempre habrá una venta después, y viceversa.

Eso quiere decir, que un valor no es bueno o malo per se. Lo que sí puede ser bueno o malo es la operación que planteemos para ese valor. El plan lo es todo.

El plan incluye donde entraremos, pero también dónde saldremos; tanto si nos va bien (objetivo de beneficios), como si nos va mal (stop loss).

Por eso, para que un valor pueda ser bueno tiene que dar cabida a un plan bueno.

¿Cuál es un plan bueno?

Un buen plan es aquel que te pone en situación ventajosa en la que las probabilidades de ganar son mayores que las de perder, porque:

1.- Es más probable que el precio se mueva a tu favor que que no lo haga.

2.– El recorrido a favor es mucho más largo que el recorrido en contra. De modo que te orientas a ganar un dinero muy superior al que te arriesgas a perder. Dicho técnicamente, queremos un alto B/R (nunca inferior a 2, y mejor si pasa de 3).

La hipótesis de partida

La hipótesis de partida, que en mi opinión es la esencia del análisis técnico eficiente, es esta:

Lo más probable es que el precio rebote en los soportes (y resistencias), no que los cruce.

Esta hipótesis, que es de las pocas cosas que puedes observar en el precio una y otra vez, nos lleva a resolver los puntos 1 y 2 anteriores de una única forma lógica posible:

- Compramos justo por encima del próximo soporte relevante. (Porque el precio va a tender a subir en esta zona).

- Vendemos justo por debajo de la próxima resistencia relevante. (Porque el precio va a tender a bajar en esta zona).

- No queremos soportes/resistencias significativos entre el punto de compra y el de venta. (Porque el precio normalmente no podría cruzarlos y llegar a su destino).

- La distancia hasta el próximo soporte relevante ha de ser muy superior o muy inferior a la distancia hasta la próxima resistencia relevante, pero nunca similar. (Quieres darle un buen recorrido a tu caso favorable y casi nada de espacio a tu caso desfavorable).

¿Qué significa soporte/resistencia relevante?

Relevante quiere decir significativo, importante. En la práctica, yo lo suelo resumir como aquel soporte que se puede señalar sin dificultades desde un marco temporal superior.

Por ejemplo, si estás planteando tu operación en un gráfico diario, los soportes y resistencias relevantes serán aquellos que traces en el gráfico semanal a simple vista.

Ejemplo de largos (operación alcista)

Fíjate en que el espacio desde que entras comprando en el mercado hasta la zona de beneficios es grande. Cuando entras, la distancia hasta la resistencia es muy superior que la distancia hasta el soporte.

Ejemplo de cortos (operación bajista)

Por favor, fíjate en que el espacio desde que entras en el mercado (vendiendo) hasta la zona de beneficios es grande. Cuando entras, la distancia hasta el soporte es muy superior que la distancia hasta la resistencia.

Nota: Si no sabes como puedes empezar vendiendo en una operación, mírate este artículo: Cómo ganar dinero cuando la Bolsa baja.

La madre del cordero

En términos técnicos y sofisticados, te diré que esto que te acabo de explicar es la auténtica madre del cordero.

Déjate de rollos y olvida todo lo demás. A nivel técnico, lo único que importa de verdad es esto.

Si quieres ganar dinero, en esto no puedes fallar.

En el análisis técnico hay muchas otras facetas que pueden ser consideradas; algunas incluso muy importantes.

Pero esta es especial, porque es imprescindible.

No puedes permitirte el lujo de ignorar la estructura de soportes y resistencias. Recuérdalo.

¡Ah! y antes de que me lo preguntes:

¿Cómo se aprende a colocar correctamente los soportes y resistencias?

Colocándolos.

Hazlo y ya está. Con la práctica tenderás a ubicarlos mejor y a ponderar mejor su importancia.

Simplemente, hazlo. Irás mejorando con el tiempo. No hay otra manera.

No permitas que los indicadores te estorben

¡Yo soy a la vez amigo y enemigo de los indicadores!

Me encantan los indicadores porque:

- Me ayudan en mi trading personal día a día.

- Me permiten explicar fácilmente conceptos que los indicadores ponen de manifiesto muy visualmente.

No me gustan los indicadores porque:

- La gente malinterpreta su uso.

- Esclavizan a los traders que aún están en fase de maduración.

Si has entendido lo que te comentaba antes sobre cómo comprar y vender bien, habrás comprendido que no necesitas ningún indicador para conseguir ser rentable en los mercados.

Por eso, si me prometes que partimos de ese punto, te cuento el resto y te enseño ejemplos reales de selección y descarte de valores.

Te digo esto por adelantado, porque me temo que cuando te enseñe los gráficos pierdas el foco y te centres en los indicadores en lugar de la esencia: Una buena estructura de soportes y resistencias que permita aplicar un buen plan.

Así es como yo lo hago

Si no cabe un buen plan, no me interesa.

Por eso, cuando me topo con un gráfico, lo primero que hago es revisar su estructura de soportes y resistencias relevantes.

¡Ni siquiera miro el gráfico diario! Me voy al gráfico semanal y pinto los dos o tres soportes y resistencias relevantes alrededor del precio actual.

No necesito indicadores para saber si cabe o no cabe un buen plan ahí.

Por ejemplo, si soy bajista, necesito que el precio esté justo por debajo de una resistencia relevante y que haya mucho espacio hasta el próximo soporte.

Si eso no se cumple, fuera. No hay más.

Si se cumple, entonces es cuando me fijo en multitud de aspectos extra.

Tienes que saber que el número de valores en los que entro en esa segunda fase de análisis detallado es muy pequeño.

Lo habitual es que casi ningún valor cumpla. Así, a ojo de buen cubero, te diría que me suelen servir uno de cada veinte o treinta que reviso.

Para obtener una lista de valores interesantes a revisar, lo que hago es ejecutar mi rastreador de mercado.

Se trata de un rastreador que he programado yo mismo, basado a su vez en indicadores que también he programado yo, que me filtra los valores más interesantes de un mercado y me los devuelve ordenados por un nivel de interés, también parametrizado por mi.

Nota: Este rastreador está disponible sólo para nuestros alumnos. Puedes convertirte en alumno pinchando aquí.

Así que ejecuto mi rastreador sobre NYSE, por ejemplo, y reviso tan solo los treinta o cuarenta primeros resultados. Tampoco vale la pena profundizar más.

De esos cuarenta resultados, un día buenísimo, encuentro cuatro o cinco realmente interesantes que pueden pasar a la segunda fase. Un día normal, encuentro uno o dos. Y un día flojo, simplemente no encuentro ninguno.

Repito el proceso con NASDAQ, y si acaso con alguno de los países europeos en los que suelo operar (Alemania, Francia, Italia y España).

En el caso de los mercados americanos (NYSE y NASDAQ), el rastreador me trae los 50 mejores valores de un abanico de, aproximadamente, 4000 en cada uno. Y luego yo al final me quedo con un par de ellos en cada uno.

Es una criba muy exigente ¡Pero, qué más da!

Si realizas esto un par de veces por semana, las oportunidades de trading desbordarán pronto tu capacidad de gestión simultánea de posiciones o simplemente se te agote el riesgo disponible en cuenta.

No sólo no pasa nada por ser exigente, sino que además, hay que acordarse de que el objetivo no es trabajar por trabajar, sino realizar operaciones eficientes que nos lleven a ganar dinero.

Mejor poco y bien que mucho y mal ¿verdad?

Otra idea que quiero que cale en ti es que es raro que un valor que entra en la segunda fase de análisis no sea válido para ser finalmente operado. La segunda fase es para elegir lo que más me gusta de una preselección o simplemente observar los detalles con más detenimiento. Es decir, suelo descartar los valores por una deficiente estructura de soportes y resistencias en la primera ronda y luego, la auténtica selección final en la práctica se realiza sobre un abanico en el que todos o casi todos ya son esencialmente válidos.

Observa que lo que te acabo de decir no es del todo cierto (que descarto sólo por una mala estructura de soportes). Ten en cuenta que yo empiezo mi proceso de descarte partiendo siempre de un listado generado automáticamente ya extremadamente selectivo que me proporciona mi rastreador.

Si tuviera que abordar manualmente tan solo los 8000 valores de USA, entraría en colapso. Partir de una criba inteligente y efectiva es fundamental. No porque no se pueda hacer de otro modo, sino porque la tarea se vuelve inabordable en la práctica y, aquí está el problema, nos llevaría a conformarnos con valores con los que no nos deberíamos conformar.

Ejemplos reales

Aprovechando el planteamiento del artículo del otro día, en el que partíamos de un sesgo bajista, vamos a centrarnos en descartar y seleccionar oportunidades para vender (abrir cortos).

Además, en lugar de hablar en el aire con ejemplos genéricos, voy a basarme en algunos de los gráficos que habéis propuesto en los comentarios de ese artículo para ir poniendo ejemplos de los aspectos en los que nos tenemos que fijar.

Operación con DIA

DIA no nos sirve porque no nos permite un buen plan de trading.

Su estructura de soportes y resistencias es potencialmente magnífica (hay mucho espacio entre el próximo soporte relevante y la próxima resistencia relevante) ¡pero el precio no está bien colocado! Quizás el precio se coloque bien en un futuro próximo, si es que se decide a subir hasta ponerse bien pegadito a la resistencia; pero de momento no está en un punto válido:

Esencialmente, el problema de este gráfico y otros gráficos como este es que, en caso de entrar ahora en el mercado, estaríamos un poco en manos del azar. El precio tiene libertad tanto para subir como para bajar.

Es más, dada su tendencia alcista de corto plazo (observa que sus últimas tres velas semanales son alcistas), el precio va a tener una mayor inclinación a subir que a bajar, lo cual nos perjudica aún más en nuestro intento de vender.

Esa franja de precios entre soporte y resistencia del gráfico de DIA es muy buena para operar, pero no ahora que el precio está justo en el medio y medio. Quieres vender en el área roja y comprar en la verde; pero en el medio es mal sitio para empezar porque tienes más que perder que ganar.

Operación con AMPER

Este es un gráfico que ya tratamos en el propio hilo de comentarios; pero voy a rescatarlo de nuevo, porque me parece valioso para ilustrar un caso particular de la situación que acabamos de comentar en DIA, que es cuando el precio está en un lugar intermedio en el que puede hacer cualquier cosa:

Con estos gráficos, así como en el DIA, la receta es siempre la misma: Felicítate por haber encontrado un gráfico tan estupendo, pero no lo lo operes. Guárdatelo para el postre. Mételo en una lista de vigilancia de oportunidades potenciales y espera al precio allí donde a ti te compensa cazarlo. Cuando llegue, entonces sí, desenvaina la espada y ¡a por todas!

Operación con SCYR

Preciosa tendencia bajista, pero…

Voy a ponerte el gráfico semanal sin colorines para que lo juzgues por ti mismo (¿Te has fijado en que no necesitamos llegar al gráfico diario para descartar los valores?)

Mira el gráfico atentamente y contéstame:

- ¿Cuál es el próximo soporte relevante? (Anótalo)

- ¿Cuál es la próxima resistencia relevante? (Anótalo)

- ¿Dónde está el precio respecto a ellos?

Nota: La línea horizontal punteada es una resistencia intermedia que no considero relevante, pero tampoco despreciable.

- ¿Dónde está el próximo soporte relevante?

- En 3.15

- ¿Dónde está la próxima resistencia relevante? (Anótalo)

- En 4.081

- ¿Dónde está el precio respecto a ellos?

- En el medio de ningún sitio entre ambos.

¿Eso qué quiere decir? Que no nos interesa operar este gráfico. No estando el precio donde está ahora.

SCYR – Planteamiento alternativo

Aquí tú podrías decirme:

– ¡Ah! Es que yo pretendo llegar hasta el soporte de 1.856

Fíjate en la foto. Me estás proponiendo este movimiento:

Y no seré yo quien te diga que eso no es posible; pero entonces espera a que el precio se ponga por debajo del soporte/resistencia de 3.15

¡Recuerda la regla de que no haya soportes relevantes en tu camino!

A ti siempre te interesa cazar tramos limpios, donde el precio pueda correr libre:

Operación con EBRO

Dime tú cuál es el problema de este valor:

¡Exacto! El precio está sobre soporte, no bajo resistencia.

Si el precio es capaz de subir hasta 15€ estarás encantado de ponerte corto por esa zona.

¿Hasta dónde?

Hasta donde está ahora, por la zona de los 14.30€ (aprox).

Por favor, fíjate que no hemos puesto ni un solo indicador en todos estos gráficos: Simplemente el gráfico semanal al desnudo al que le pintamos rayas horizontales ¡Nada más!

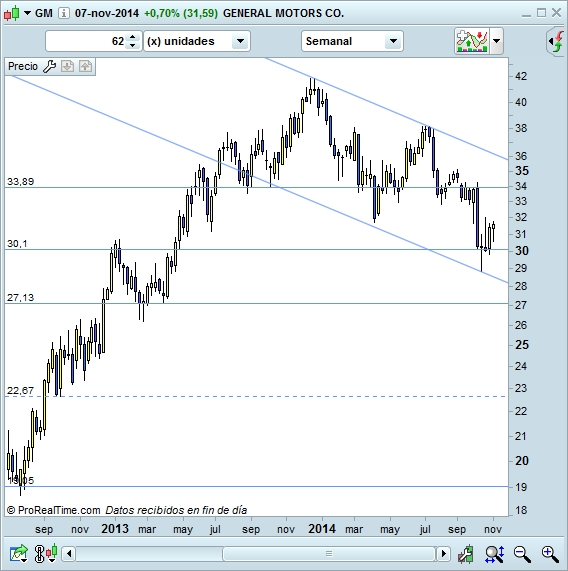

Operación con GM – Una vuelta de tuerca

Por no poner sólo rayas horizontales, te muestro un caso en el que un simple canal te puede ayudar a ver hasta qué punto estarías vendiendo (abriendo cortos) en el sitio equivocado:

Puntualización importante: Imagínate que el precio sube hasta $35; es decir, a la parte alta del canal, que es el sitio perfecto para ponerse corto a favor de esa estupenda tendencia bajista.

¿Te pondrías corto ahí?

No.

¿Por qué no?

Porque el soporte de 33.89 me quedaría por debajo, interponiéndose entre mi punto de partida ($35) y mi objetivo (el borde inferior del canal).

Excelente. Quiero que tengas los conceptos así de claros siempre.

Operación con MDF – Dímelo tú

Sin comentarios.

Espero que, a estas alturas y después de todo lo explicado, te resulte obvio por qué es mala idea abrir cortos justo ahora:

Exacto. Estamos sobre soporte.

Para abrir cortos (vender), lo que queremos es estar lejísimos de soporte y con una resistencia relevante justo por encima.

Es decir, absolutamente lo contrario de lo que tenemos en este gráfico ahora mismo.

Es tan básico que parece de Perogrullo

Pues sí.

Es básico.

Tanto que parece una perogrullada: Sin una estructura adecuada de soportes y resistencias no tiene sentido operar.

Pero lo cierto es que no es de Perogrullo.

No lo es, porque cuando me vengas con que si el retroceso de Fibonacci tal, o que si el impulso X de la N onda de Elliott cual, o que si los fundamentales de la empresa no sé qué, o que si la media móvil qué sé yo, o el estocástico rápido de más allá, todo esto se te olvidará más rápido que deprisa y tenderás a lanzarte a operar contra toda lógica y contra lo que tú mismo condenarías ahora mismo, después de haber visto lo que hemos visto.

Te lo estoy adviertiendo ahora para que resuene en tu cabeza cuando llegue el momento adecuado.

Un gráfico válido

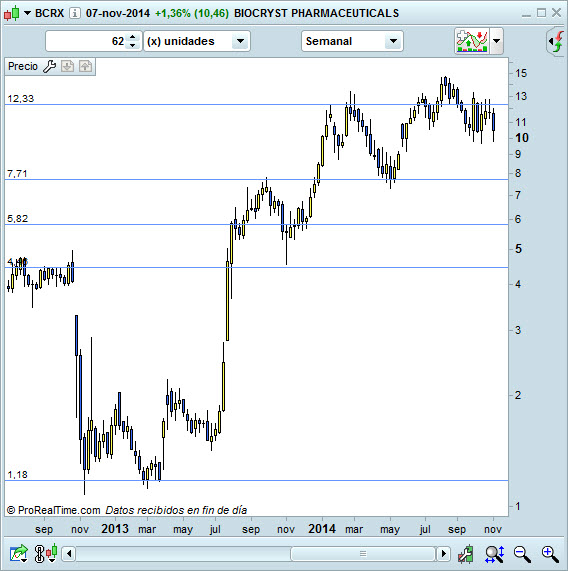

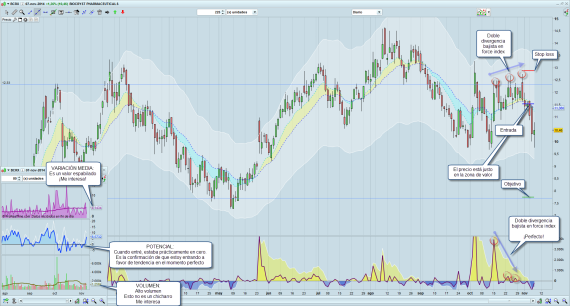

Operación con BCRX

Este es uno de los valores que yo elegí. Y, de hecho, abrí cortos en él:

Desde que lo elegí hace unos días, ya bajó un poco y el precio ya no está tan a punto de caramelo como antes, pero quería ponerte la foto con el mismo formato que las anteriores para que te resultase fácil comparar.

Esta es una foto del gráfico semanal de este valor que guardé en mi diario de trading cuando estaba planteando la operación en el momento original, justo antes de enviar las órdenes al broker. Aquí sí puedes ver cómo estaba el precio en aquel instante:

¿Ves como el precio está totalmente pegado a la resistencia relevante y hay mucho espacio hasta el próximo soporte relevante?

Eso es lo que quiero que localices en tus gráficos en los que vayas a apostar a la baja.

(Si fuera al alza, querrías justo lo contrario, como hemos visto al principio de este artículo).

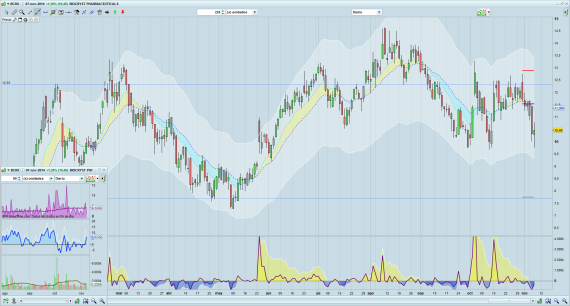

Aparte de esto, observa que en mi gráfico semanal sí hay indicadores:

De hecho, por curiosidad, te los menciono:

- Sobre el precio hay una media móvil. (No me preguntes el tipo y los periodos, porque no los sé).

- Debajo del precio está un indicador de fortaleza relativa. (E incluso siendo una operación de corto plazo, me gusta que el valor tenga una fortaleza relativa que se deshincha con el tiempo, ya que yo apuesto por bajadas).

- Por último, abajo de todo, se aprecia el indicador MACD, en el que tenía marcado (aunque no se ve muy bien) una divergencia bajista; cosa que me encanta ver en mis apuestas de cortos.

Lo importante es que no decido nada en función de estos indicadores. Me ayudan pero no me desvían de mi objetivo principal, que es evaluar la estructura de soportes y resistencias.

Segunda fase del análisis

En la segunda fase nos fijamos en los detalles.

En este caso, se trata de una operación según la estrategia de corto plazo, y del tipo cortos a favor de tendencia bajista.

Como quizás ya sepas, existen otras tres variantes más de la estrategia de corto plazo.

Ten en cuenta de que estos días, tal y como está el mercado, en su mayoría encontraremos valores que encajen con esta variante específica de la estrategia de corto plazo. En otros momentos de mercado, tenderemos a encontrar en su mayoría un tipo diferente de oportunidades.

Tu misión es mantenerte flexible y estar abierto a reconocer oportunidades con cualquiera de estas cuatro variantes (o incluso de otra estrategia distinta, como la de medio plazo, por ejemplo, si es que corresponde).

Aquí tienes mi gráfico diario para este valor (BCRX), según la plantilla de la estrategia de corto plazo.

¿Qué ves?

Por cierto, observa como el gráfico diario hereda los soportes y resistencias señalados en el gráfico semanal.

Por otra parte, fíjate que ahora, en el gráfico diario, se aprecian fácilmente otros soportes, como por ejemplo (no está marcado) el que hay en torno a los $10 dólares.

En mi plan de trading para esta operación he decidido (y puedo equivocarme o no) que ese soporte no lo considero lo suficientemente relevante como para interrumpir ahí la operación en el caso de que el precio se frenase en ese punto, o incluso aunque se diera la vuelta.

Eso quiere decir que, aunque sé que es muy probable que el precio se frene ahí (de hecho, ya lo está haciendo, fíjate bien) yo voy a aguantar tranquilo; incluso aunque el precio rebote hacia arriba y toque mi stop loss en vez de mi orden de compra por beneficios que, como puedes ver (señalada por una rayita verde), tengo ubicada justo por encima del próximo soporte relevante.

A continuación tienes el mismo gráfico, pero con las explicaciones respecto a esos detalles que yo busco en esta segunda fase de análisis más específica:

Una vez más, observa que yo utilizo indicadores:

En este caso son:

- Sobre el precio están dos medias móviles que conforman la zona de valor.

- También sobre el precio, el canal envolvente.

- Bajo el precio, el oscilador force index suavizado por una doble EMA13 y EMA2.

En una pequeña ventana aparte puedes observar, de arriba a abajo:

- El indicador Variación media (que es un indicador mío propio).

- El indicador Potencial (que también es un indicador diseñado por mi).

- El volumen (promediado por una media móvil, para tener el dato cambiante del volumen medio).

Nota: Los indicadores Variación media y Potencial son indicadores diseñados por mí y están disponibles sólo para los alumnos de Novatos Trading Club.

Así mismo, esta estrategia de corto plazo, así como mis otras estrategias, están explicadas con todo detalle en formato vídeo y acompañadas de numerosos ejemplos reales también en nuestra formación completa sobre trading.

Puedes saber más sobre nuestra formación personalizada en trading pinchando aquí.

En particular, muchas veces no pongo la zona de valor ni el canal envolvente en mis gráficos, porque ya no los suelo necesitar visualmente para saber que el precio está realmente en consonancia con ellos. En cambio el resto sí son fijos en mi espacio de trabajo para esta estrategia.

Todos estos indicadores, bien utilizados, me ayudan a acelerar mucho mi proceso de selección y me encaminan hacia valores interesantes en situaciones convenientes para mi.

Pero es crucial que diferencies en todo momento la ayuda de la carga ¡En ningún caso puedes permitir que un indicador se vuelva una carga para ti!

Algunos apuntes más

Me he pasado un buen montón de horas preparando este artículo para ti con la intención de allanarte el camino lo máximo posible.

Lo que te recomiendo es que te pongas manos a la obra cuanto antes. Busca tus propios gráficos ahora.

¿Qué tipo de gráficos encuentras? ¿Y qué retos te plantean?

Como es lógico, te surgirán dudas. Ponlas en los comentarios y te ayudaré si está en mi mano.

Espero que este artículo te haya aportado mucho valor.

Por favor, compártelo en Twitter y en Facebook, pinchando en los botones bajo estas líneas.

Para mi es muy satisfactorio comprobar que mi trabajo te ayuda y que hay actividad alrededor de él.

¡Te espero en los comentarios! 😉

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Es que siempre estás a todo Eduard . Renovarse es bueno y siempre viene genial una píldora de conocimiento.

Siempre es un placer volver a leer estos artículos para que no se olviden las bases

¡Gracias, Eduardo!

Querido Uxio: Agradezco el excelente articulo que nos obsequiaste.

Aprecio en especial su claridad y facil comprension.

Con aprecio, Eduardo Simoes.

Hola, Carol.

Los indicadores exclusivos que se mencionan en el artículo ya los tienes integrados en tus rastreadores. Es decir, el trabajo aquí mencionado ya se hace automáticamente por ti al usar los rastreadores de la Escuela.

En cuanto a XTB, es uno de los brokers que ahora mismo más recomendamos a nuestros alumnos al comenzar porque es versátil, potente, es de fiar (que esto no es tan frecuente como debería) y tiene un equipo humano detrás que responde bien cuando se le necesita, incluyendo personal físicamente en Madrid. De hecho, es un broker excelente que está muy por encima de la media. Está bien que hayas abierto cuenta con ellos para empezar.

Pero no es perfecto (ningún broker lo es). Conforme se evoluciona en el trading y se van ampliando las necesidades, lo habitual es trabajar con varios brokers en paralelo. Si ahora XTB te empieza a resultar limitante con determinados productos o mercados, lo lógico es que abras cuenta en un broker especializado en ese campo.

Respecto a los CFD, nosotros tenemos experiencia con ellos. Tu profesor te puede enseñar a manejarlos sin problema. Pero tendemos a evitar los CFD en la medida de lo posible porque no son homogéneos: Algunos pueden tener altos costes ocultos en sus spreads además de los overnight swaps (te cobran por mantener la posición abierta cada noche). Sirven para salir del paso en situaciones muy particulares en posiciones de corta duración, pero no creo que sea tu caso actualmente.

Un CFD es un producto apalancado, normalmente se utiliza para operar intradía, cerrando posiciones al final de la sesión, y rara vez se opera con ellos más de unos pocos días por los costes comentados.

Te dejo aquí un artículo para que leas sobre los CFD: https://www.novatostradingclub.com/productos-financieros/que-son-los-cfds/

En cualquier caso, me preocupa que estés tan enfadada. Eres una alumna querida, que va bien, que hace las cosas bien, que está teniendo buenos resultados (¡cosa muy poco habitual en los traders que empiezan!) Estamos aquí para ayudarte.

Si necesitas que te expliquemos un tema, lo haremos encantados.

Pero piensa que nuestra formación no es una formación universal. No está diseñada para que lo sepas todo sobre trading. Está diseñada para que te conviertas en una trader rentable consistente en el menor tiempo posible.

En la formación no incluimos nada que no consideremos imprescindible: Así que no aprenderás todos los truquillos de la plataforma gráfica, ni aprenderás a hacer backtesting, ni aprenderás sobre warrants, o futuros; no realizarás operaciones en penny stocks, no te haremos estudiar cientos de patrones de velas japonesas, ni tampoco el nombre de las diferentes velas, no conocerás los detalles de la fiscalidad de los distintos productos financieros en los diferentes mercados, no aprenderás a programar tus propios bots de trading algorítmico…

El objetivo es llevarte directa a que aprendas a ganar dinero por ti mismo con un trading de calidad lo antes posible. Ya hemos perdido nosotros años de cabezazos con todos estos temas que no te acercan ni un ápice a la rentabilidad consistente.

La formación vale lo que has pagado y mil veces más. Pero no la juzgues al peso. Su valor no está en la cantidad de contenido que te llega, sino en la cantidad de contenido inútil que te quita.

Eso no quiere decir, por supuesto, que convertirse en una trader rentable y consistente sea ni fácil, ni directo. Al contrario, la mayoría de la gente no lo consigue. Y tú ya has dado muestras de estar empezando a conseguirlo.

De verdad que no sabes la poquísima gente que logra esto.

La mayoría de la gente, que no se forma como tú, da tumbos y quema cuentas de trading durante años, hasta al final darse por vencidos. Pagan un precio muy superior al tuyo, con un resultado mucho más frustrante.

Tú ya sabes cómo se hace. Ahora te falta vivir los diferentes tipos de mercados y hacer muchas operaciones hasta lograr un desapego natural al resultado de una operación (o de una veintena). A ti ya sólo te falta perseverar, contra viento y marea. Y serás una excelente trader antes o después.

Tu tutor es Jorge. Confía en él. Tiene muchísima experiencia llevando a los alumnos por el camino más rápido.

Jorge es mucho mejor profesor que yo. Tiene paciencia y visión de conjunto y se preocupa mucho por sus alumnos. Te aseguro que estás en las mejores manos.

Pídele (pídenos) lo que necesites. Queremos que te encuentres genial.

El trading es difícil. Pero nosotros estamos aquí para facilitártelo hasta donde sea posible.

Soy alumna y los indicadores que comentas exclusivos, ni me suenan….otra cosa, xtb no deja poner órdenes limite ni a acciones ni etfs. Ya que lo recomendais deberías informaros bien. Yo me he dado de alta hecho la transferencia comprado un etf (que por cierto tiene muy pocos y todo esto siguiendo instrucciones de mi profesor) y cuál es mi sorpresa que por un vídeo de Youtube me entero que no puedo poner órdenes limite. Ahora seguiré buscando videos para averiguar qué es un cfd y como se operan, ya que tampoco lo explicais…y todo por el módico precio de cuánto 4000 euros?. De traca

Carol, el volumen está incluido de forma implícita en uno de los indicadores (force Index). En cualquier caso, lo tienes explicado en detalle en este otro artículo:

https://www.novatostradingclub.com/analisis-tecnico/como-interpretar-el-volumen/

Hola Uxio, ¿ Y que hay del volumen? No aparece en tus gráficos.

Un saludo

En absoluto. Eso sería cierto si el movimiento del precio fuera aleatorio, pero no lo es. Está guiado por la oferta y la demanda, que en ciertas zonas es muy predecible. Personalmente, mantengo una tasa de acierto de alrededor del 55% para un B/R promedio cercano a 3. De hecho, precisamente esa es mi ventaja cuando entro al mercado. Si no, sólo podría ganar dinero el broker.

La probabilidad de fallar es superior a la de ganar, es simple probabilidad gráfica, si colocas un profit 3 veces más alejada al stop, es lógico que el precio tenga una mayor probabilidad de llegar al stop antes.

Muchas gracias, Francisco ¡Agradezco tu comentario!

Muchas gracias por compartir su valioso conocimiento y experiencia. No me había detenido a leer sus artículos con la atención que merecen pero ahora que lo he hecho me parece realmente un aporte suyo de mucho valor para la comunidad dedicada al trading.

Muchas felicidades por el articulo y muchas gracias por tu tiempo. Es bastante claro y me ayuda mucho mi dia a día .

Gracias de nuevo.

Gracias a ti, Guido, por comentar.

Gracias por tomarse el tiempo por escribir este artículo. Muy práctico.

Uxio, definitivamente la sacaste de Jonron con este articulo excelente se queda corto para lo bien elaborado que te quedo, saludos desde Venezuela… ¡Gracias Totales!

Supongo que requerirá entrenamiento. A mi no me parece tan obvio en las gráficas. Ademas hay un aspecto que no he leido: las tendencias del mercado, en general. Hoy en día que todo es tan global e interconectado, creo que esta tendencia hay que tenerla en cuenta. Recientemente he visto un gráfico de índices de varias bolsas (A 2 AÑOS), americanas , asiáticas y europeas y son casi perfectamente paralelas, casi con las mismas pendientes principales, ya sean alcistas o bajistas. Seleccionar valores interesantes y consistentes creo que es el quid pero pasando de chascarrillos temporales.

Seguiremos aprendiendo.

Saludos

Muy muy interesante. muchas gracias Uxío.

Me alegro de que te haya ayudado, Julian N. 🙂

Simplemente extraordinario. felicidades Uxio por todo tu tiempo y tu simplicidad de poder mostrar lo dificil en algo tan facil de comprender.

Salu2

Estupendo, Jabitxu.

Me alegro de que mi trabajo te esté ayudando. Ya verás como, si te lo tomas en serio, vas a ver una evolución en tu trading totalmente diferenciadora.

Seguimos en contacto : )

Muchas gracias por tu articulo.

Es la primera vez que las explicaciones son claras y concisas.

Ahora tengo mas claras las ideas y el «plan inicial»

Cuando contacte contigo pensaba que una vez mas era perder el tiempo.

Tu me entenderas hay muchas paginas que no valen la pena, y prometen…

Gracias

Jabitxu

Jonathan, podrías hacerlo, pero no compensa el riesgo porque no tienes ventaja competitiva para ello. Este tipo de detalles ya más técnicos son los que explico en el curso dedicado a entradas y salidas (http://ntc.com.es/tes)

¡EXCELENTE ARTÍCULO!

está explicado con conceptos simples y con multitud de ejemplos. De hecho se lo he mandado a varias personas que operan en bolsa. ¡Enhorabuena Uxío!

Pregunta sobre EBRO:

¿Porqué no consideramos la posibilidad de comprar largo en el ejemplo? ¿Es porque la tendencia principal es bajista?

¡Gracias!

Gracias, José Miguel.

Es excelente eate artículo que nos has compartido Uxío. Absolutamente aclarador. muchas gracias. Saludos

Bienvenida, Maria José : )

Me ha encantado este artículo, súper bien estructurado y aclaratorio para los novatos. La de horas que le habrás echado.

Me encanta tu bloc… aquí estoy devorándolo. Tiene muy buena calidad.

Muchas gracias por tanto material y tan bueno.

Un abrazo