Primero te explico cómo veo el mercado y luego lo que haremos en equipo tú y yo.

Si ya llevas un tiempo conmigo seguro que reconocerás el gráfico a continuación. Es un viejo conocido al que yo tengo aprecio y respeto:

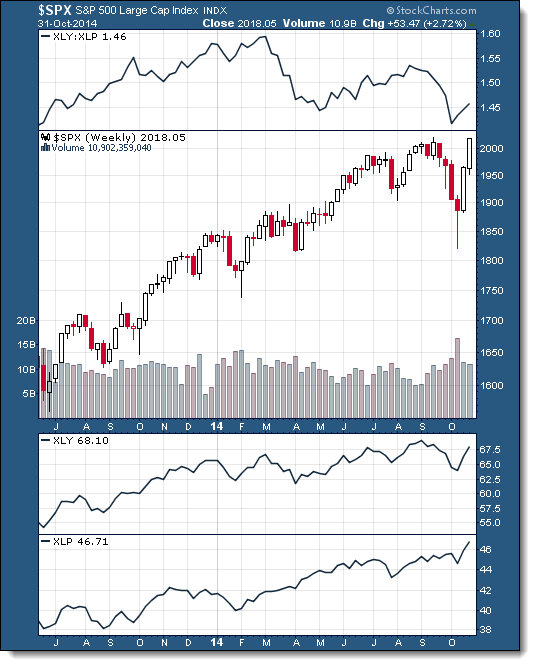

Qué es esto y cómo se interpreta

Son cuatro gráficos, y entre todos están gritando una señal de peligro muy clara.

De abajo a arriba:

XLP: Es un ETF que replica al sector de consumo básico (el consumo de todos los días), que es el paradigma de los sectores defensivos. Es decir, estas empresas suben más cuando la economía va mal y la Bolsa se marchita.

XLY: Es el ETF que replica al sector del consumo discrecional (el consumo de los pequeños lujos), que es el buque insignia de los sectores ofensivos. Si flojea es que el dinero inteligente ya no apuesta por subidas en la Bolsa.

$SPX: Es el S&P500. El único gráfico que he puesto con velas japonesas en este caso. El índice de referencia para la Bolsa en USA, y por extensión del mundo.

XLY:XLP: Es el gráfico de arriba de todo. Consiste en dividir el sector ofensivo entre el defensivo. Es decir, muestra su fortaleza relativa.

Conclusiones prácticas

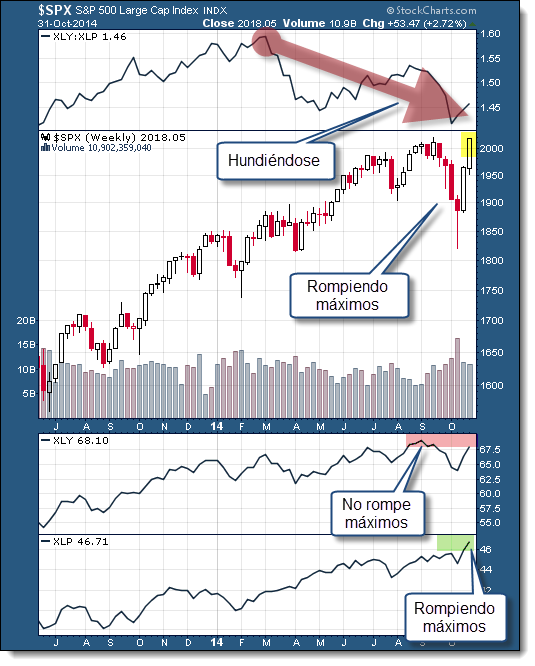

La fortaleza relativa de los sectores ofensivos respecto a los defensivos se hunde. Dicho con otras palabras: El dinero se está desplazando brutalmente rápido hacia los sectores que mejor se defienden ante bajadas fuertes de la Bolsa:

De nuevo, de abajo a arriba:

Sector defensivo se fortalece. De hecho, la Bolsa ha despuntado gracias a la entrada de dinero en ellos.

Sector ofensivo no es capaz de igualar al índice. No hay una apuesta de las manos fuertes por continuar las subidas de la Bolsa.

S&P500: Aparentemente, como una rosa.

Fortaleza ofensiva relativa cayendo en picado. Enorme divergencia respecto al índice.

¿Por qué?

Parece que el dinero se va a la Bolsa, y por eso sube, porque no tiene mejor sitio al que ir.

Con un dólar por las nubes, las materias primas están por los suelos. Déjame que te enseñe la foto del índice CRB de materias primas:

Te lo acabo de decir ¡por los suelos!

¿Vas a invertir en oro con este panorama?

¡Ah, espera! ¡Es el que el oro en particular aún está peor que las materias primas en general!

Aquí tienes la foto del oro: Perdiendo un soporte muy relevante.

Y del Bono ya ni hablamos. La rentabilidad de los bonos es demasiado baja. Los tipos de interés todavía siguen en mínimos.

Si el dinero no se rentabiliza ni en el Bono, ni en la Materia Prima, sólo puede irse a la Bolsa. Y eso es lo que está sucediendo. Por eso la Bolsa sube.

No obstante, los tiburones a día de hoy, aún poniendo su dinero en la Bolsa, no se fían de ella, así que se atrincheran en los valores defensivos.

Parece que su filosofía es: Preferiré ganar los dividendos de una Bolsa que cae, que nada en los otros mercados financieros.

¡Peligro, peligro! ¿Oportunidad?

Pues sí, desde luego.

Pero hay que estar muy atentos, es probable que el mercado trate de engañarnos ahora más que nunca.

Fíjate en el tamaño de las velas que tuvimos en octubre y en el de las velas que vivimos en septiembre.

¡No hay color!

En septiembre el precio estaba calmado, pero en octubre se movió de verdad. Estamos en el mismo sitio de antes, pero ahora tenemos en nuestra memoria de corto plazo una fuerte y vigorosa subida.

Por lo que te acabo de explicar, sabemos que hay una gran tensión en el mercado. Puede desplomarse en cualquier momento. De hecho, el dinero inteligente así lo prevé.

Pero, y aquí viene el posible engaño, después del reciente estallido de volatilidad es muy probable que el mercado se calme unos días, haciendo ver que se repone de la reciente subida para retomar con fuerza las alzas.

Si yo fuera el mercado y quisiese caer de verdad, sería justo lo que haría: Aparentar fortaleza (como acaba de hacer), calmar a todo el mundo, y cuando les pille bostezando, lanzarme como un halcón hacia el suelo.

¿Y dónde está la oportunidad?

En que, cuando el mercado baja y tú estás posicionado corto desde antes de que se inicie el movimiento, puedes sacarte en pocas semanas el rendimiento de todo el año.

Los movimientos bajistas son muy explosivos. Mucho más que los alcistas. Poco riesgo y mucho beneficio.

Pero dan muy pocas oportunidades de estar en el sitio correcto en el momento correcto.

La mayoría de las veces los verás pasar ante tus ojos sin poder aprovecharlos.

Así que, cuando el mercado te avisa por adelantado, es una ocasión que merece toda tu atención.

¿Cómo aprovecharla?

No se trata de ponerse corto en valores a diestro y siniestro.

Busca gráficos que estén a punto de caramelo. Intenta entrar a favor de tendencias bajistas que estén medio congeladas porque el mercado global no para de subir y subir y las está aguantando artificialmente.

Aunque el mercado suba, estos valores enfermos no van a estallar al alza repentinamente, así que no deberías perder mucho dinero. Te saltarían algunos stop loss tranquilamente y poco más.

En cambio, si baja, serán estos valores los primeros en despeñarse por el acantilado.

No tienes que forzarlo. No tienes que ponerte corto con todo tu capital hoy mismo.

Vete buscando estos días con calma y dale una dosis de cariño extra a los gráficos más flojos y débiles.

Si los encuentras, bien. Si no, no pasa nada. Es más, si no los encuentras seguramente sea indicativo de que, en realidad, el mercado no está a punto de caer.

Como todos los escenarios en Bolsa, este también se mueve en un entorno de probabilidades.

Puede suceder. Y puede no suceder.

No se trata de acertar, sino de operar con lógica, poniendo en juego el capital allí donde hay más que ganar que perder.

Trabajemos en equipo

De aquí a final de año, o hasta que el mercado se desplome (lo que suceda antes), vamos a ir poniendo en los comentarios de este artículo los valores que nos parezcan interesantes para abrir cortos (de corto plazo, por supuesto).

Y cuando hablo en plural, cuando digo «vamos», me estoy refiriendo a ti y a mi.

Yo solo no lo voy a hacer. Es más, si no veo una fuerte participación, no pondré los valores que yo encuentre.

Ya sabes que yo no doy recomendaciones de inversión. No me dedico a eso.

Esto va de aprender y de colaborar. Así que mójate.

Que nadie me diga que es demasiado novato. Cualquiera puede detectar una tendencia bajista.

Lo único que tienes que hacer es buscar valores que veas débiles y en los que compense ponerse corto (vender). Luego te vienes aquí y los compartes en los comentarios.

Seguramente, encuentres muchos valores que todavía no estén a punto de caramelo. Eso es lo normal, y es perfecto. Los añadimos a nuestras listas de seguimiento y los esperamos allí donde nos interese cazarlos.

Quiero que participes.

Quiero que busques tus valores.

Quiero que los compartas.

Quiero que todos nos beneficiemos del poder del equipo.

Al fin y al cabo, 72.617 pares de ojos ven más que dos.

Te espero en los comentarios, y no solo esta semana, sino durante las próximas ocho o diez semanas.

Nota:Ni este artículo ni tampoco sus comentarios asociados suponen una recomendación de inversión ni una incitación a la apertura de posiciones en el mercado.

Se trata de un ejercicio de entrenamiento conjunto cuyo objetivo es aprender a localizar oportunidades bajistas.

La visión expuesta del mercado es mi visión personal.

Aprovechar o no las oportunidades de trading que brinde el mercado siempre es decisión y responsabilidad exclusiva de cada uno.

Nota de la nota: En principio, no debería ser necesario haber añadido esta nota, pero un participante en los comentarios me ha hecho ver que mis palabras pueden ser malinterpretadas; así que mejor pasarse de prudente que de laxo.

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Saludos novatos, creo que se aproxima una gran caida en los mercados y deberiamos estar atentos y reactivar esta sesion , felicidades a Uxio por su trabajo y quiero terminar de leer tu blog lo mas pronto para tener mas ideas claras.

Salu2

DIablo24, gracias. Me alegra que te guste mi trabajo 🙂

Hola a todos estoy encantado con Uxio soy nuevo pero me dejas sin palabras se que la fecha ultima es de 2015 pero aquien lo siga es una enciclopedia no paro de abrir ventanas otra mas es una locura gracias 1000 Uxio grande.

Puede ser, aunque estando como está bajo resistencia, es momento de no tocar.

Hola Uxio antes de nada decir que me gusta mucho tu web, y tengo una duda y es, XLY no es que este en maximos pero sigue al precio y es superior que XLP que no hace maximos, en XLY:XLP no hay divergencias y tambien sigue al precio, El Bono ha retrocedido un poco pero parece que es una tendencia alcista, el S&P500 despues del declive de agosto parece que se recupera, el indice de Materias primas esta en declive tambien y por los suelos, y ahora la pregunta, es esto una señal para decir que el S&P500 es probable que continuará la tendencia alcista porque el mercado esta bien?

Cachis, a ver si con este:

http://scharts.co/1GWJcO0

O si no, he subido una foto aquí:

http://s24.postimg.org/ygt7lvgxx/image.png

No me sale el gráfico que comentas. Me sale un $SPX lleno de medias, MACD, RSI…

Hola a todos.

El análisis me parece acertado, aunque han pasado unos meses y la gran corrección no termina de llegar.

Sin embargo, esto no hace sino enrarecer la situación.

No conocía el XLY:XLP, pero sí el retio oro plata ($GOLD:$SILVER)

Trasteando un poco, he acabado con este gráfico:

http://stockcharts.com/h-sc/ui?s=$SPX&p=W&yr=5&mn=0&dy=0&id=p37989699320

En él se muestran 3 indicadores encima del S&P500:

– El ya comentado XLY:XLP, que parece indicar que los inversores, aunque algo dubitativos, siguen «con ganas de marcha»

– Ratio S&P500 vs oro ($SPX:$GOLD): Este, al igual que el anterior, da una idea de las ganas que tiene el personal de meterse en aventuras (S&P500) o de refugiarse (oro). Sube cuando hay alegría, baja cuando nadie quiere riesgos.

– Y el que me descoloca del todo: Ratio oro vs plata. Se supone que, aunque de forma inversa a los anteriores, sirve para medir la aversión al riesgo. Cuando éste ratio está alto, se debe a que la gente no tiene ganas de invertir y se va al oro, y cuando está bajo es porque no hay ganas de riesgo, con la excusa de que la plata tiene muchas más aplicaciones como materia prima que el oro.

Si realmente conociéramos como funciona todo esto, el $GOLD:$SILVER debería estar por los suelos.

Algo no cuadra. Alguien miente o alguien está equivocado o ambas cosas (como siempre, vaya). Yo me inclino porque la divergencia la marca el $GOLD:$SILVER, no los otros indicadores. Pero eso es sólo una opinión.

Por lo que he leído, todos estos indicadores tienen un gran palmarés de aciertos a la hora de precedir catástrofes, y todos son «el mejor».

Hola Uxio.

Pues bien pegandome a mi computador y analizando los comentarios en este Blog y cumpliendo mi compromiso de participar y con mi muy poca experiencia solo puedo comentar que vislumbro una baja inminente en la bolsa Americana. Simplemente ahora tengo puntos caramelos para comprar en shorts y ultrashorts.

Por la manana compre TVIX y al momento de escribir esta nota he

Ganado el 17.38%.

Sin embargo sigo tus recomendaciones.

JaviQ, aquí tienes:

http://stockcharts.com/h-sc/ui?s=$SPX&p=W&b=5&g=1&id=p27566257005

Optimus, sí, la relación de fortalezas sigue intacta, aunque ahora no sea obvia a simple vista mirando ambos gráficos por separados y haya que consultar el gráfico que los divide.

Uxío, la situación cambió un poco desde este post…los 2 ETFs que comentas hicieron máximos ambos, aunque sí que se mantiene la fortaleza relativa de los valores defensivos frente a ofensivos.

Con este nuevo escenario, sigues apostando por una bajada inminente?

Hola Uxío,

Este artículo me ha parecido muy interesante y me gustaría tener en cuenta los gráficos XLY:XLP en el futuro. Puedes pasarnos el enlace al stockchart de la gráfica esa que viene ese índice, el SP500 y XLP, XLY??

También aprovecho aquí para sugerirte que podías sacar algún artículo del manejo básico de la página stockchart. Yo soy novato y no he conseguido buena información de como moverte con gráficos en esa página, me he limitado a usar tus enlaces a gráficos sugeridos por ti.

Gracias de antemano

La operación de DÍA. La veo poco probable. Ya comenté aquí que entré largo en DIA a 4,90 mi objetivo eran los 5,60 pero aun no he cerrado la operación ya que pienso que puede subir mas. El stop de beneficios lo tengo puesto en 5,48 y, aunque espero que pueda corregir algo no creo que llegue a ese nivel. En mi opinión el límite está en 5,51 de perderlos si que habría posibilidad de cortos pero ya digo que es poco probable que suceda ya que el IBEX se encamina hacia los máximos anuales. La que si que veo con posibilidades es Almirall, entrar cuando el IBEX esté sobre los 11.000 y creo que tendrá recorrido a la baja si pierde la tendencia de subida libre que tenía ultimamente.

Saludos a todos y buen trading

¡Coincidimos bastante en precios!

Mañana a primera hora publicaré una operación de entrenamiento sobre DIA.