¿Qué es invertir en corto?

Por si no lo tienes claro, abrir cortos es vender para estar dentro del mercado con un número de acciones negativo.

Ejemplo:

- Vendes 100 acciones de Twitter a $20 (acciones que no tienes, pero que a efectos contables informáticos, el broker te presta).

- Tienes -100 acciones de Twitter.

- Twitter cae de precio hasta los $14.

- Cierras la posición comprando las 100 acciones que no tenías.

- Tienes 0 acciones de Twitter.

- Has ganado $600.

Es más fácil hacerlo que contarlo.

¡Ojo! No confundas posiciones largas con posiciones de largo plazo u operar en corto con operar a corto (plazo). Una cosa es el sentido de tu operación y otra la duración de la misma. No tienen nada que ver.

La forma más eficaz para invertir en corto

La forma más directa, sencilla e inmediata de ponerse o invertir en corto en Bolsa es haciéndolo a través de tu propio broker de acciones.

Normalmente, si tu broker es un banco (o en el caso de España, alguno de los brokers dinosaurio de toda la vida), no tendrás la posibilidad de abrir cortos directamente con las acciones (y tendrás que recurrir a las alternativas que veremos).

En cambio, en Estados Unidos, donde hay una mayor tradición de operar en Bolsa, la norma es que tu broker de acciones, incluso aunque sea modesto, te permita posiciones cortas.

Si puedes, decántate por esta opción, porque es la más barata, sencilla y transparente.

Existen brokers americanos que permiten operar a extranjeros, no sólo en acciones USA, sino también en valores europeos y de numerosos países. Y sí, permitiendo cortos. (El broker profesional de mi tabla de los mejores brokers según tu perfil, responde a este caso, por ejemplo).

En el caso de tener que escoger tipo de cuenta en un broker americano en el qumae quieras poder abrir cortos, asegúrate de que se trate de una «margin account» (pues las «cash accounts» sólo permiten posiciones largas).

Si no puedes recurrir a un broker que te dé directamente la posibilidad de cortos en acciones (y, de paso, ETF), entonces tienes que contentarte con los CFD.

No es ningún drama operar con CFD, pero tienes que tener claras un par de cosas:

- Los CFD son productos apalancados, y hay que conocer sus efectos para evitar accidentes. Debes saber que puedes operar con CFD sin apalancarte.

- Los CFD tienen costes por mantenimiento de la posición que se incrementan cada noche. No son un gran problema, pero a diferencia de las acciones, tener la posición abierta por tiempo indefinido no es gratis. Las posiciones cortas ya no suelen ser de larga duración, pero aún así tenlo en mente.

- Dicho esto, hay más cosas. Tienes todo sobre CFD trading aquí.

Abanico de valores para operar en corto

Los brokers más potentes te pueden prestar acciones (o ETF) para que abras cortos de prácticamente cualquier valor. No obstante, suelen mantener una lista actualizada de los valores de los que no tienen disponibilidad en un momento dado.

Como comprenderás, cuando un activo concreto cae muy visiblemente y todo el mundo quiere ponerse corto, es normal que el broker pueda quedarse sin recursos para prestar. En ese caso, o bien no podrás abrir cortos, o incluso el broker te avisará y te dará un margen de tiempo para que cierres tus cortos antes de que lo tenga que forzar él. Esto no es algo habitual, aunque en alguna ocasión sí puede llegar a suceder.

En el caso de que operes con CFD el problema es otro: El abanico de valores respecto a un broker de acciones es notablemente inferior y, por lo tanto, si vas largo en acciones con un broker, pero recurres además a un broker de CFD a modo de apoyo al primero para ponerte corto en momentos puntuales, es fácil que no tengas en CFD lo que sí tienes en acciones y no puedas aprovechar la oportunidad.

¿Cómo se opera en corto?

Se le da al botón de vender.

Simplemente prueba: Seleccionar un activo y, sin tenerlo en cartera, intenta venderlo.

Puede hacerse a mercado (market order), o puede programarse una orden de entrada con una orden condicionada (stop order) o una orden limitada (limit order). Sea como sea, cuando vas corto, la entrada es una orden de venta.

El stop loss se pone por encima del precio y es una orden de compra (buy stop).

Si se pone objetivo, éste se pone por debajo del precio actual; normalmente como una orden limitada de compra.

Coste de ponerse corto en bolsa

En mi experiencia, el coste de abrir (y mantener) cortos en los mercados financieros es muy bajo. Sumamente bajo.

Personalmente, es un coste del que me olvido, pues apenas incrementa las comisiones por operación y no me merece la pena consultarlo operación por operación para contabilizarlo con precisión.

En el caso de los CFD, suele ser incluso más barato abrir cortos que largos (por la estructura de precios habitual que muchos brokers tienen).

Consulta a tu broker en particular para que te detalle los costes, pero no es algo por lo que yo me preocuparía a priori.

Dividendos cuando vas corto

Cuando vas largo (cuando estás comprado)

Los dividendos son un proceso por el cual parte del dinero que tenías en acciones se convierte en liquidez.

Imagina que, en tu cuenta de trading, tienes 2000€ en liquidez y otros 2000€ en acciones.

Bueno, pues justo tras el reparto de dividendos, tendrás 2030€ en liquidez y 1970€ en acciones (por ejemplo).

El precio de las acciones ha bajado un poco, por lo que tus acciones se han devaluado en esa proporción, pero a ti te ha aparecido algo de dinero en la cuenta en forma de liquidez. El saldo total es el mismo, pero el reparto es levemente diferente.

Cuando vas corto

Cuando vas corto, los dividendos te toca pagarlos a ti.

Esto implica que parte del dinero que tenías en liquidez pasa a formar parte del que tienes en acciones (o en CFD, o en ETF).

Quizás la idea te maree un poco, pero en realidad no supone ningún problema: De nuevo, el saldo total no cambia y simplemente el reparto se deforma un poco. Tú sigues teniendo el mismo dinero.

Invertir en cortos en Forex

Si ya has operado en Forex (por ejemplo con Metatrader), ya lo sabrás. Y si no, te lo digo yo: Los cortos en Forex son naturales y automáticos.

De hecho, existe el par EUR/USD, pero no existe el par USD/EUR.

Es decir, si quieres ir a favor del dólar contra el euro, no te queda más remedio que abrir cortos en el euro/dólar (EURUSD).

De nuevo, selecciona un par y pincha en vender. Si ya tenías una posición, la cerrarás o la reducirás (salvo que el broker permita hedging, que ese es otro tema). Si no tenías ya una posición en ese par, estarás abriendo cortos en él.

Invertir en cortos en futuros

De modo similar al Forex, en futuros tienes los cortos al alcance de la mano (de un click, para ser precisos) de forma natural. Esto es por los usos más habituales que tienen:

1.- Se pueden operar en daytrading, donde se utilizan para aprovechar movimientos de muy corta duración en los mercados más líquidos (grandes índices y principales materias primas, sobre todo). En este tipo de operativa los gráficos suelen ser igual de aprovechables hacia arriba que hacia abajo y los cortos con futuros vienen muy bien para esto.

2.- Como veremos enseguida, también se pueden utilizar los futuros para realizar coberturas. Dado su gran apalancamiento, por relativamente muy poco dinero, los cortos en contratos de futuros pueden reducir la volatilidad y exposición efectiva al mercado de grandes posiciones largas de acciones (o fondos, o ETF, o lo que sea).

Invertir en cortos en opciones (o warrants)

En el caso de las opciones financieras, el cuento cambia un poco porque comprar y vender una opción no tiene un significado simétrico. El comprador de una opción asume un rol totalmente distinto al del vendedor.

Las opciones son como apuestas o como seguros, en los que al comprar la opción pagas un fijo por entrar a jugar, dejando la puerta abierta a ganar mucho. Por ello, no es lo mismo comprar una opción (eres el que paga el peaje por jugar) que venderla (eres el que lo cobra, pero que luego quizás tenga que cubrir un incidente).

Por eso, hay opciones de dos tipos: Las que favorecen al comprador que acierta con la subida (opciones call) y las que favorecen al comprador que acierta con la bajada (opciones put).

Teniendo en cuenta esta disparidad de roles, no es en absoluto equivalente vender una opción call que comprar una opción put. En un caso juegas a ser la aseguradora y en el otro el asegurado.

Las opciones abren una gama de operativas totalmente distinta a lo habitual con acciones. Entre estas posibilidades, también está la de las coberturas dado su carácter apalancado.

Invertir en cortos en ETF

En general, el mercado de los ETF va parejo al de las acciones. De todos modos, al ser muchos ETF de uso menos común que el de la mayoría de las acciones, es más probable en ETF que en acciones que te encuentres con poca disponibilidad para cortos.

No obstante, el uso de los ETF no para de crecer y crecer y hay ciertos ETF que se han vuelto tan o más líquidos que las mejores acciones.

En principio, no deberías tener el menor problema para ponerte corto en un ETF con la misma facilidad que con una acción que cotice en la misma bolsa, con las mismas condiciones, comisiones incluidas.

Ética y filosofía de las posiciones cortas

Hay quien piensa que ponerse corto perjudica a las empresas porque potencia las caídas de precios, pero esto es una tontería:

Si el precio tiene que bajar porque ya no está reflejando correctamente el valor, bajará. Tanto si se puede poner corto uno como si no. Simplemente, si hay la posibilidad de posiciones cortas, esta bajada será más directa, barata y eficiente, con lo que el mercado reflejará antes el precio justo y será mejor para todos (mal que les pese a algunos).

Un precio artificialmente alto no beneficia a nadie. Cuando sucede esto es lo que se llama un mercado ineficiente. Sin embargo, en ocasiones, se logra con presiones al gobierno que las bolsas inhiban temporalmente las posiciones cortas (en teoría, para evitar que los malvados especuladores creen estragos en el mercado). Lo cierto es que el maquillaje aguanta poco tiempo: Si el mercado descubre que algo no vale lo que cuesta, llevará el precio al lugar al que le corresponde, quiera o no quiera el dueño de ese algo.

Los traders estamos para aprovechar los movimientos que prevemos en el precio cuando observamos que éste no refleja el valor correctamente. Esto vuelve al mercado más eficiente, pues nos dedicamos a llevar las cotizaciones al precio justo. Las posiciones cortas son una herramienta (crucial) más para poder realizar nuestra función.

Coberturas sobre inversiones con posiciones cortas

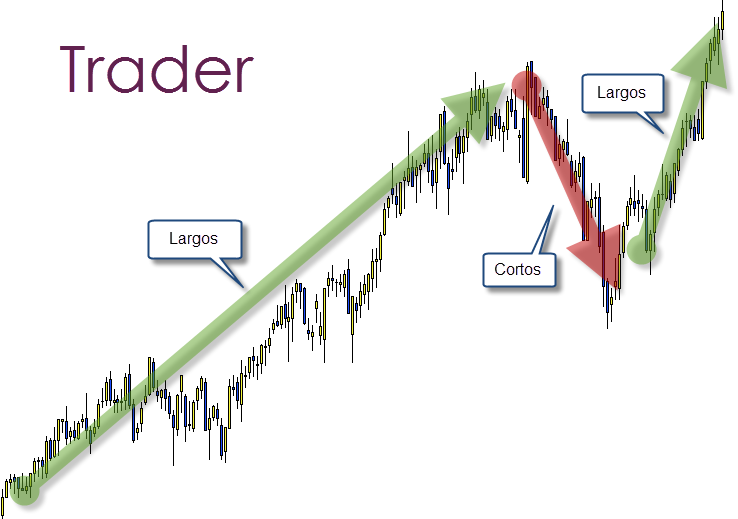

Traders e inversores no son la misma cosa, y las coberturas son un elemento que los distingue. Te explico cómo va:

Imagina a un trader y a un inversor. Ambos van largos (ambos están comprados).

Por el motivo que sea, ambos piensan que la subida se va a acabar muy pronto ¿Qué es lo que hacen?

El trader cierra sus largos, y se embolsa el beneficio por la subida. Abre cortos, para beneficiarse por la bajada. Cuando el mercado bajista termina, cierra sus cortos y se embolsa el rendimiento de la caída. Acto seguido, vuelve a comprar (abrir largos) para ganar dinero con la subida que se reanuda. Tres movimientos del precio, tres operaciones separadas.

El inversor, por contra, tiene una posición alcista que mantener y no piensa cerrarla por un recorte del mercado. Entre otras cosas, porque sabe que en cuanto cierre su posición, Hacienda se le echará encima para cobrar su parte de los beneficios.

Así que lo que hace el inversor es resignarse a que su ganancia flotante se vea reducida durante todo el mercado bajista. Pero, para no perder tanto (tanto dinero y tanto tiempo sin rentabilizarlo), procura paliar las pérdidas con una posición contraria que le reporte ganancias.

Lo habitual es que la posición de larga duración a mantener sea la posición larga (las compras), y que ésta sea una posición sobre acciones o ETF. En cambio, la posición de cobertura suele realizarse con productos apalancados (futuros, opciones, o incluso CFD) y se utiliza para ganar dinero rápidamente durante la bajada, compensando así parte del golpe del mercado bajista.

Nota: Normalmente, las coberturas no se realizan sobre el 100% de la posición, sino que se calculan para contrarrestar una fracción de las pérdidas previstas. Puede ser un tercio, la mitad, o dos tercios, por ejemplo. Al fin y al cabo, realizar las coberturas tiene un coste y tampoco estamos seguros de que el precio vaya a bajar o a subir. Si nos equivocamos con la cobertura estaremos perdiendo dinero aún más rápido.

Estilo de trading en posiciones cortas

Es crucial tener claro que el mercado se comporta de forma totalmente distinta cuando sube que cuando cae.

Ir (largo) a favor de tendencia alcista e ir (corto) a favor de tendencia bajista son dos guerras independientes. Ambas pueden ser sumamente rentables si se operan bien, pero cada una tiene sus técnicas propias, y aplicar la que no corresponde nos haría perder dinero.

Lo mismo sucede con las posiciones a contracorriente: Los largos contra una tendencia bajista, por ejemplo, son rápidos pero fáciles de domar. En cambio, los cortos contra tendencia alcista son sumamente peligrosos. Las técnicas, especialmente de entrada, para cada uno de estos cuatro tipos de operaciones son distintas; casi opuestas, de hecho.

La regla general es que, en posiciones cortas el seguimiento de valores tiene que ser más intensivo para estar en el momento correcto en el sitio correcto.

Se puede ser un poco más agresivo con la orden de entrada, pero también hay que aplicar eso mismo a la orden de salida:

Los stop loss deben ceñirse más (y según se trate del tipo de operación, también con más frecuencia).

Por otra parte, a la orden objetivo (en cortos siempre tiene que haber orden objetivo) no se le da margen a posibles «expansiones», fijando de antemano el punto de salida por beneficios de la posición completa.

Tienes todas las pautas, sobre cuándo comprar y cuándo vender en función de cada tipo de operación perfectamente organizadas en nuestro curso de trading online.

Resumen sobre cómo ponerse corto en Bolsa

- Utilizamos los cortos para ganar con las bajadas (si somos traders) o para compensar parte de las pérdidas con posiciones de cobertura (si somos inversores).

- Si podemos, operaremos directamente con un broker que nos permita posiciones cortas. En caso de operar con acciones, o lo hacemos con determinados brokers, o recurrimos a los CFD para ello.

- El coste de las posiciones cortas casi nunca es un obstáculo y no debería suponer un problema.

- En caso de dividendos, no tenemos que preocuparnos. Se gestionan solos (como siempre), pero una pequeña fracción del dinero migra de la liquidez a la posición (al contrario que cuando vamos largos).

- Los cortos no son malos per se, pues mejoran la eficiencia del mercado.

- En Forex y futuros los cortos son tan comunes como los largos. En ETF se usan igual que en acciones (y son igualmente fáciles de aplicar), pero con opciones, en su nivel más básico, se apuesta por las bajadas comprando opciones put.

- Para poder ganar dinero con posiciones cortas en Bolsa es imprescindible adaptar el estilo de trading (normalmente, volviéndolo más agresivo, pero también más preciso).

Te espero en los comentarios.

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Buenas Uxío,

Estoy comenzando a formarme en el mundo del trading leyendo

tu curso gratuito, me gustaría comenzar a operar ya que tengo algo de capital, pero aún tengo 17 años. Hay alguna forma de tener acceso a brókers? O simplemente debo seguir formándome todo este año y comenzar a operar cuando cumpla los 18.

Gracias!

Muy didáctico el artículo.

🙂 Hola!

Tenéis el

«lyxor etf ibex 35 doble inverso»

en el buscador del broker de tu proipio banco.

Con este etf en enero de 2018 se verá un +% histórico! 😉

Uxío, eres el mejor explicando conceptos de trading, quitas la paja, te centras en lo importante y la redacción es exquisita. FELICIDADES

Pero no termino de encontrar por ningún lado información relacionada con la operativa y los costes algo más específica para abrirse cortos. No entiendo bien los conceptos de garantía, valor de garantía-riesgo, margen libre, y algunos más.

Pongamos un ejemplo. En DeGiro, me pongo corto en acciones de Apple, y no coloco el stop-loss. ¿Ellos me pedirán que tenga dinero en efectivo para cubrirse las espaldas verdad? ¿Puede darse el caso de que mi cuenta quede en negativo y estar en deuda con De Giro, y que me busquen las cosquillas judicialmente hablando?

Recalco que, el concepto de Garantía es el que no tengo claro y de ahí todas las dudas.

Muchas gracias por todo!

@Carlos, hoy leyendo una noticia que me habían pasado me he acrodado de lo que dije en mi último comentario y me he dado cuenta de que puede ser que esté equivocado. Puede que lo de los 50.000€ sea solo para activos bancarios, o no, nunca te fies de los periodistas, puede que sean becarios rellenando palabras. Aquí dice que el documento es el 720, una vez al año de enero a marzo y un millón para activos y pasivos distintos. En mi caso no llego a ninguno de los dos así que me sigue valiendo la norma 😉

Articulazoooo ooooo

Comentad cortos en DeGiro

@Carlos declara al Banco de España una vez al año, consúltalo antes en Hacienda, y las operaciones si son muchas mediante la diferencia de saldo a 31 de diciembre de cada broker, si no has retirado o ingreso efectivo.

Alex, Franci,

Gracias por vuestros mensajes.

Mi preocupación es la cantidad de trabajo que hay que hacer pues debiera declarar cada una de las transacciones (compra/venta) e imaginaros siendo un pelin activo la cantidad de datos que hay que cruzar… en el caso de brokers nacionales, ellos envian reporte e incluso declaran a haciendo pues me aparece en el borrador. En fin supongo que no hay otra opción…. Muchas gracias por vuestra ayuda y si tenéis alguna idea, será bienvenida ☺

@Álex, si no estoy equivocado, en realidad es al Banco de España, aunque la gestión se haga con hacienda. Y creo que no es una cuenta, todo lo que tengas sean acciones, pisos o efectivo, una vez la valoración de todo junto pase de 50.000€

Hola, Carlos. Me llamo Álex y trabajo con Uxío.

En cuanto a los impuestos, sólo deberías pagarlos en España, ya que existe un acuerdo con EEUU para evitar la doble imposición. En Interactive Brokers, el formulario para evitar la doble imposición forma parte del proceso de apertura de cuenta.

Sobre la declaración de bienes en el extranjero, si tienes una cuenta con más de 50.000€ en el extranjero, debes informar a Hacienda sí o sí.

¡Un saludo!

Hola Uxío,

Muchas gracias como siempre por toda la información que compartes y tu disponibilidad.

Soy novato en el trading y quiero empezar a operar en corto en el mercado americano pero mi actual broker (Clicktrade) no lo permite o tiene costes muy altos por la comisión de currency. He visto que tu recomiendas un broker americano, interactive broker. Para los residentes en España, desde el punto impositivo es un problema dado que debiéramos declarar cada compra/venta y dependiendo el volumen de dinero tambien declaracion de bienes en el extranjero. Tu has encontrado algun mecanismo para simplificar esto o es un mal necesario para operar en el mercado americano?

Muchas gracias !!

Gracias. Me alegro de que os guste.

Hice un esfuerzo particular para que este artículo quedase lo más redondo y completo posible.

Un saludo a todos.

Mario, si bien este no es el foro, espero que el amigo Uxio no nos riiña. Esos datos los puedes obtener de la plataforma Metatrader 4 en csv con mucha facilidad. Hay cientos de instructivos en la web. Recordarte que MT4 es gratuita, y que además puedes vincularla a excel para que, por medio de script este historico se actualice de forma automatica.

Buenas tardes,

queria hacer una pregunta, que no trata sobre el tema de los cortos, pero no

he encontrado como hacerla en otro sitio de esta fantastica web.

Estoy buscando la forma de obtener (freely) datos historicos del EURUSD

con resolucion 1 minuto y que incluyan los cinco datos open,close,min,max,vol con el proposito de investigar sobre modelos de series temporales.

Podríais ayudarme?

Gracias por adelantado.

Muy claro todo. Aunque en las «Coberturas sobre inversiones con posiciones cortas» hay que tener en cuenta una cosa. Si haces la cobertura con el mísmo vehículo de inversión en España, la Hacienda Española te pedirá que le pases las compras y ventas usando la regla FIFO, y no como en USA que (hasta donde yo sé) puedes elegir si vas a usar regla FIFO o LIFO. Con lo cual es igual que salirte y entrar de nuevo. Teneindo en cuanta que desde hace un tiempo Montoro ha vuelto a poner la antigua regla de que inversiones de más y de menos de 12 meses no se mezclan al declarar, nos repercutiría si la inversión es a más de 12 meses. Si se usa un vehículo de inversión distinto ya no hay problema puesto que no aplica la regla FIFO o LIFO.

¡Guau!

Creo que no se puede añadir nada más. Artículo muy sintetizado y bien explicado, incluso con nuevo vocabulario.

Me sorprende que solo haya 1 comentario :/

Vamos que yo estoy de exámenes y me paseo por aquí de vez en cuando 😉

¡Fenomenal tutorial sobre cortos, muchas gracias!