La mejora continua se consigue con el trabajo constante

Cuando se quiere mejorar y se trabajan las lecciones aprendidas, el avance es espectacular.

Este es el caso de David, un Novato del Club que, a raíz del entrenamiento de la semana pasada (Cómo hacer un planteamiento completo), me envió el planteamiento de una nueva operación.

Lo que quiero que hagas esta vez es un ejercicio más rápido y sencillo; pero quiero que lo hagas igualmente:

Primero te pongo el planteamiento de David. Lo lees entero y anotas los fallos que ves.

A continuación verás mi respuesta a David y las objeciones que le pongo. Coteja tus observaciones con las mías. Esto te ayudará a que distingas qué era importante y qué no lo era. Y a ti sólo te interesa lo importante.

Observarás el valor de trabajar sobre una base bien asentada. Los detalles que le comento a David ya no son de iniciación, pero son los que le ayudarán a llevar su trading un nivel más arriba, acercándose a superar el umbral de rentabilidad de forma regular.

Es un placer trabajar con gente así, porque le das, y te responde con los deberes hechos.

David ha avanzado en tres días lo que muchos no consiguen en años ¿El secreto? Construir sobre firme:

Anota los fallos del planteamiento de David

Hola Uxío. Te mando una operación, a ver que te parece.

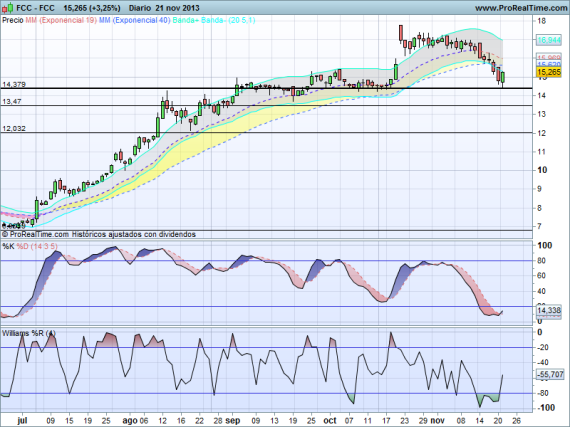

Se trata de FCC y la idea es comprar a favor de tendencia en una operación a corto plazo. Lo bueno que le veo a esta operación, es que además podríamos «meterle mano» también para un medio plazo.

En primer lugar te comento lo que veo positivo en esta operación.

En el gráfico semanal:

- Tendencia claramente alcista.

- Fuerza relativa alta con respecto a IBEX-35

- Valor apoyado en su media móvil (baja tensión valor-precio).

En el gráfico diario:

- Valor apoyado sobre soporte (aunque quizá le quede bajar un poquitín)

- Última vela verde, después de un rallie de velas rojas.

- Oscilador (en mi caso el estocástico) en zona de sobreventa y cruzándo al alza.

- Y por último, la guinda… una bonita divergencia alcista en el Williams.

Los puntos que le veo en contra:

- No me gusta mucho la tendencia lateral de los últimos meses (desde agosto)

- Seguramente caiga el valor un poco más hasta llegar completamente al soporte, por lo que sería recomendable esperar un día o dos para ver cómo se comporta. En cualquier caso te comento la operativa como si me posicionase para el siguiente día.

En cuanto a la operativa:

- La idea es poner una orden de compra a mercado, por encima del precio del último cierre (15.35). De este modo si subiera ya, estaríamos dentro, y si por el contrario el precio bajase un poco más buscando el soporte, tendría la precaución de corregir la orden de compra para el siguiente día, para aprovechar más el pull back.

- En cuanto al stop loss, por debajo del soporte en 14,20 aproximadamente. Mi intención sería ceñir en cuanto sea posible buscando el break even.

- Mi impresión es que el precio rebotará en el soporte y buscará a la siguiente resistencia (17.79).

- Por lo tanto el B/R aprox= 2.12

- Por último, calculamos el importe de mi posición: sobre una cartera de 2000 euros, siendo su 2% 40 euros.

- 40euros/1.15 euros de riesgo = 35 acciones.

Tengo mucho riesgo por acción debido, a que creo que aún le queda un poco de bajada hasta soporte, por lo que si al día siguiente bajase un poco más, volvería a recalcular el riesgo, y aumentar mi posición por tanto.

Bueno, creo que no me dejo nada. Muchas gracias por todo y un saludo.

Cotéjalos con mi respuesta

Hola, David : )

Muy buen trabajo. Veámoslo:

Hola Uxío. Te mando una operación, a ver que te parece.

Se trata de FCC y la idea es comprar a favor de tendencia en una operación a corto plazo. Lo bueno que le veo a esta operación, es que además podríamos «meterle mano» también para un medio plazo.

En primer lugar te comento lo que veo positivo en esta operación.

En el gráfico semanal:

- Tendencia claramente alcista.

- Fuerza relativa alta con respecto a IBEX-35

- Valor apoyado en su media móvil (baja tensión valor-precio).

Esto es correcto. 100%

Aunque no me gusta que hables de lo «positivo» y lo «negativo». O vale o no vale.

En el gráfico diario:

- Valor apoyado sobre soporte (aunque quizá le quede bajar un poquitín)

No, en tu foto se ve que ya ha rebotado sobre soporte, por lo que no tiene que bajar más.

- Última vela verde, después de un rallie de velas rojas.

Un rally es al alza, pero vale. Tecnicismo aparte, es correcto: Hay viraje incipiente.

- Oscilador (en mi caso el estocástico) en zona de sobreventa y cruzándo al alza.

Esto te sobra. Sácalo. Te está perjudicando. En este caso está bien, pero con el análisis S/R no necesitas que ningún indicador te diga si está caro o barato. Ya has visto que no hat tensión precio-valor ¿qué más quieres?

- Y por último, la guinda… una bonita divergencia alcista en el Williams.

Eso es perfecto. Ahí sí que quieres un oscilador. Para ver esa divergencia, que es obligatoria. Si no la tienes, la operación no sirve. De todos modos, ten en cuenta que la divergencia es muy leve

Y sobre este punto, en un email posterior, cruzamos estas palabras:

David: Me dices que la divergencia que se observa en el oscilador es obligatoria, que si no se observase la operación no serviría. Por lo que tenía entendido, las divergencias debemos manejarlas como algo que da fuerza a nuestro razonamiento, pero no imprescindibles ¿Estoy equivocado?

Uxío: Las divergencias son un potenciador de las probabilidades de giro a nuestro favor.

Si no la tengo, pueden pasar dos cosas:

1.- O que me compense no operar aún, porque probablemente la entrada sea precipitada y me vuelva a dar señal (esta vez con divergencia) un poquito más adelante.

2.- O que me compense no operar aquí, porque podré encontrar oportunidades en otro sitio con divergencia a favor, y por tanto con mayor probabilidad de éxito a mi favor.

Los puntos que le veo en contra:

- No me gusta mucho la tendencia lateral de los últimos meses (desde agosto)

Está corrigiendo en el tiempo. Es decir, su media se le acerca, en vez de bajar el precio hasta ella. Es señal de fortaleza.

El último salto del precio a alza puede ser dos cosas: O que los tiburones compran y dejan de apoyar el precio para que no se les escape (y por eso se desinfla de nuevo). O que las manos fuertes, que ven que ya nadie les compra el fina de la subida, hacen el amago para que todo el mundo se lance a comprar y poder vender ellos.

Yo voto por la primera, porque este nivel es un clásico en FCC como zona de acumulación. Puedo estar equivocado, desde luego; pero esto inclina la balanza, a mi modo de ver.

- Seguramente caiga el valor un poco más hasta llegar completamente al soporte, por lo que sería recomendable esperar un día o dos para ver cómo se comporta. En cualquier caso te comento la operativa como si me posicionase para el siguiente día.

Es raro que el precio caiga en picado y rebote como un cohete. Razonablemente, habrá algo más de tiempo para que los tiburones terminen de comprar.

En cuanto a la operativa:

- La idea es poner una orden de compra a mercado, por encima del precio del último cierre (15.35). De este modo si subiera ya, estaríamos dentro, y si por el contrario el precio bajase un poco más buscando el soporte, tendría la precaución de corregir la orden de compra para el siguiente día, para aprovechar más el pull back.

Entonces no es una orden a mercado, es una orden condicionada de compra o «buy stop». Si es a mercado, se ejecuta ahora mismo, al precio que sea.

- En cuanto al stop loss, por debajo del soporte en 14,20 aproximadamente.

Error: Demasiado cerca. No puedes ponerlo en el último mínimo. Eso es lo que hacen todos los pringaos (los pringaos que se meriendan los tiburones cada día).

Vete a 13.50, mínimo. Si vas a medio plazo, yo lo pondría en 13.13.

- Mi intención sería ceñir en cuanto sea posible buscando el break even.

Mal. Enfoque erróneo que te hará perder dinero y frustrarte. Léete esto con mucha atención:

Llevar el stop loss a breakeven

- Mi impresión es que el precio rebotará en el soporte y buscará a la siguiente resistencia (17.79).

Yo, la próxima resistencia relevante la veo en 18.64 (la de 16.36 ha demostrado que ahora no pesa gran cosa). Si vas a coger un swing al alza, cógete algo bueno (y que en tendencia alcista tiene que superar el máximo del último swing, sino es que no es tendencia alcista).

- Por lo tanto el B/R aprox= 2.12

Ok, cumple mínimos.

- Por último, calculamos el importe de mi posición: sobre una cartera de 2000 euros, siendo su 2% 40 euros.

- 40euros/1.15 euros de riesgo = 35 acciones.

Correcto.

Ahora es cuando te lamentas de que, si pones el stop loss en 13.13 pagarás más de comisiones que lo que ganarías si te saliera bien. Y yo te contesto ¿Y qué? ¿Para qué estás aquí?

Te diré una cosa: Si has ceñido tanto el stop loss, seguramente es para ganar algo de dinero con esta operación (consciente o inconscientemente, no importa), porque con 2000€ las cuentas no dan para más. Lo que importa es que tengas claro que quieres aprender y que el dinero te da igual.

Si quieres ganar dinero con esta operación, vete a Interactive Brokers, donde pagarás $8 (6€) de comisiones totales por entrar + salir y mete 20.000€ o 50.000€ en la cuenta. Entonces sí te rendirá algo de dinero la apuesta (si te sale bien, claro). Esto es algo que podrás hacer más adelante (Créeme: Si te lo propones, podrás).

Conclusión, no permitas que los euros degraden tu operativa. No estás jugando a los euros, estás jugando a aprender (con euros de verdad, para que el aprendizaje sea auténtico).

Tengo mucho riesgo por acción debido, a que creo que aún le queda un poco de bajada hasta soporte, por lo que si al día siguiente bajase un poco más, volvería a recalcular el riesgo, y aumentar mi posición por tanto.

No, tu riesgo por acción era irrisiorio para la geometría de este precio. Pero eso ya está hablado.

Bueno, creo que no me dejo nada. Muchas gracias por todo y un saludo.

Te he puesto mil y una pegas, pero quiero que sepas tu trabajo ha sido sobresaliente. Excelente, de hecho.

¡Un saludo y enhorabuena por demostrar esa fuerza que, sin duda, te llevará al éxito!

Y ahora tú me dices qué has encontrado

Ahora que ya has hecho el ejercicio, pon en los comentarios:

- Qué fallos detectaste en en planteamiento de David

- Cuáles de estos fallos resalté

- Y cuáles no resalté

También se agradecen otros comentarios y por supuesto, que le des difusión a este ejercicio de entrenamiento a través de las redes sociales.

¡Te espero! 😀

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Hola,

Independientemente de todo lo expuesto anteriormente, a mi lo que me tira para atrás es que veo una resistencia relevante en 17,21, lo cual daría muy poco margen a la operación.

Probablemente tal resistencia no sea correcta, pero yo es lo que veo.

Un saludo

Muy buenas!!

En todos los análisis siempre hablamos de analizar el índice del mercado donde vayamos a operar y analizar el sector al que pertenece el valor.

Pues bien, yo tengo serias dificultades para saber el ticker del sector al que pertenece el valor.

Hay algun listado? o alguna web que me pueda dar esa información??

Gracias

Buenos dias,

Mi pregunta va dirigida al stop. Yo también lo pondria por debajo del soporte (sobre 14,20). Porque lo bajas más Uxio? Entiendo que si rompe el soporte lo más normal es que la operación vaya para abajo y ese soporte pase a ser una resistencia. Me equivoco?

Enhorabuena a ambos por el tiempo dedicado.

David sobre lo que preguntas de la fuerza relativa yo lo que hago es comparar todos con el SP500 asi puedo tener un espacio de trabajo en prorrealtime para todos los valores en cada estrategia(medio o corto plazo) da igual de donde sean y asi no tengo que andar cambiando.

Todo muy bien esplicado.

Gracias

Es claro que el índice tiene cierta influencia sobre un valor. Pero lo que no está claro (o yo no veo claro) es porqué una operación de corto plazo viene determinada en parte por la relación de ese valor sobre un índice a medio-largo plazo. Seguramente la operación se cierre antes de que cualquier variación en esa relación cambie.

En cualquier caso, puede ser que el comportamiento de los valores que formen un índice influyan más sobre ese índice que a la inversa. Ahí entraríamos en el análisis de amplitud, teniendo en cuenta que no siempre (no en todas las épocas) las influencias son las mismas, sobretodo en momentos cercanos a inversiones de tendencias de medio-largo plazo.

De igual modo, el Ibex a su vez se ve influenciado por otros índices, la referencia europea y sobretodo la americana, si bien no tanto en el medio plazo como en el corto. Me refiero a que aunque tu valor vaya bien, el Ibex35 bien, Europa bien, si un par de días hay una corrección en USA, todo lo que iba bien puede quedar atrás. Pero si tu valor de manera individual es potente y tiene buen aspecto sufrirá poco o nada estos problemas.

Desde luego que las tendencias importantes pueden recuperarse pasados unos días, pero hay que tener en cuenta que la operación planteada es en principio de corto plazo, a unos días vista. En ese marco temporal para mí deja de tener mucha importancia las velas o barras semanales (aunque, repito, no está de más echar un vistazo), y no veo mayor utilidad a referenciarlo a otra cosa que, a su vez, está referenciado a otras cosas.

Además, y ya para acabar, en ocasiones una operación de corto plazo de un valor alcista es factible mientras que el resto de su mercado nacional no sigue la misma pauta. En ocasiones todo se arrastra pero en otras no.

En definitiva, yo veo el trading como algo complicado que hay que hacerlo sencillo (idea defendida por Uxío y muchos otros). Y en mi opinión, la fuerza relativa (válida para alguna estrategia) creo que no aporta nada a una estrategia de corto plazo como la aquí planteada. Complica el análisis, descentra, y no alcanzo a ver la utilidad clara para este tipo de trading.

Saludos.

Hola a todos, no se si mi respuesta a la pregunta de David será correcta pero ahí va lo que deduzco sobre la pregunta de por que hay que ver la tendencia del índice aunque tu valor sea claramente alcista.

La razón de por que hay que consultar el índice es por que los índices suelen arrastrar a los valores que lo componen en su tendencia.

Si tu valor es claramente alcista pero el índice es bajista, hay grandes posibilidades de que en breve tu valor se de la vuelta por lo que es recomendable buscar en otros mercados si tu estrategia es la de buscar pullbacks

Hola a todos y todas.

En primer lugar muchas gracias por vuestros comentarios. Son de muchísima ayuda. También gracias a Uxío, que se ha trabajado la propuesta en tiempo record.

Decir que tenéis razón en cuanto a lo del canal envolvente y a la zona valor. Debería haberla quitado, o mejor dicho calibrarla bien. En cuanto a lo de los osciladores, es verdad que tengo varios, pero es que estoy «puliendo» para ver cuál me viene mejor. Por ejemplo, en este caso el Williams marca una divergencia que, aunque sea pequeña, no se ve en el estocástico. Aunque, como me dijo Uxío, si tienes un valor sobre soporte, que acaba de rebotar, en tendencia alcista y sin tensión valor/precio en semanal, el oscilador solo te traducirá al idioma matemático, algo que ya estás viendo tú. Después de lo que me comentó Uxío, incluso me planteo el no usarlos salvo para detectar divergencias.

En cuanto al stop loss, bueno, decir que por ahora estoy pez. Tan solo comuniqué la idea de ir ciñendo buscando breakeven, aunque por ahora, sinceramente no puedo desarrollar una estrategia clara. Tengo pendiente ese capítulo del Campus de Bolsa. Se de sobra que tan importante o más que la estrategía de posicionamiento es la de salir de ella. Ahora mismo y a mi nivel, con poder localizar valores con potencial y trazar soportes y resistencia bien, me doy con un canto.

Dicho esto, os arrojo alguna pregunta.

-A la hora de elegir un índice para hacer la fuerza relativa, ¿qué índice es mejor escoger?

-Si tienes un valor alcista que demuestra mayor fortaleza que su índice de comparación ¿por qué tenemos que tener en cuenta si el índice es alcista o no?

Por otro lado, Uxío me pareció muy interesante lo que me comentaste de que si el valor de la acción en lugar de bajar buscando su media móvil, se queda formando una fase lateral esperando a que sea la media móvil la que le busque a él es un signo de fortaleza de valor. Podrías profundizar más en ello?

Bueno, perdonad por la extensión. Gracias de nuevo a todos y un saludo…. aunque por lo que leo, Uxío, te tendrás que plantear lo de buscar otro nombre al Club, porque de novatos nada.

Buenas noches.

Gracias David y, por supuesto gracias Uxio, Maestro.

– El RSC contra EuroStoxx50 me da negativo, por lo tanto manifiesta cierta debilidad del valor.

– Independientemente de lo anterior, si entramos en 15.35, ponemos el stop a 13.50 y un objetivo en 18.64, la relación B/R es de 1.8, lo cual parece un poco justito.

– El MACD de Uxio, que muestra una divergencia tan clara en el último rally ahora no indica nada, excepto quizá, y por la historia del propio valor en relación al indicador, una bajada de cierta entidad.

– La divergencia del Williams R de David, y como ha dicho UXIO, parece muy justita ya que en realizad la provoca una única vela, la del día 14 de noviembre. Esto lo señalo solo porque me ha parecido curioso que una única vela haya provocado una divergencia que totaliza 5 sesiones.

Un saludo y, de nuevo, muchas gracias.

Creo que ya queda poco por decir,pero si que he notado que se observa l valor como posible para entrar a medio plazo.No hace mucho dijiste Uxio en otro (banca generali en concreto)que con una fuerza relativa que cae tan rapido era conveniente no entrar,asi que teniendo en cuenta esto yo no entraria para medio plazo y compararia FCC con el eurostoxx50 mejor que con el IBEX.

Un saludo a todos.

Mi opinión:

Quitaría todos los indicadores menos mm, y pondría volumen. No operar con volumen no lo contemplo.

La fuerza relativa sobre otra cosa cada vez la veo menos clara, sobretodo en operaciones a corto plazo, aún aplicándola a velas semanales. Un vistazo al semanal, al precio del valor, ya da idea de qué tendencia tiene, yo no le doy más importancia que eso.

Disiento en el stop. Yo lo ajustaría al máximo, y lo subiría tan pronto se me dé oportunidad. Ajustar el stop bajo último mínimo no es cosa de novatos, muchos profesionales lo hacen (otros no) y yo, que no soy profesional, lo hago con buenos resultados. Evidentemente no hay que hacerlo por defecto, el contexto tiene que ser adecuado, y creo que en este caso lo podría ser.

Si hay barrido o gaps que superen nuestro stop, pues se asume y entonces quizá sería hora de replantearse si la operación era adecuada. Esto lo digo porque en ocasiones, no siempre, los barridos son marca de la casa para según qué valores.

Ya casi dio orden de entrada el último día y hoy puede que la acabe confirmando. No me parece mala operación si se confirma la entrada, que para mí no la ha dado, aunque si el mercado aguanta puede que la dé pronto.

Buenas.

He revisado la operación y me gustaría comentar varias cosas.

Si la operación es a medio plazo hecho de menos un Blai5 o un indicador de manipulación para ver que está haciendo la mano fuerte. El análisis de Uxio es excelente en lo que respecta a lo que puede estar o no haciendo la mano fuerte pero veo que David esto no lo contempla. Intuyo que David pretenden atacar la operación desde la perspectiva de una operación a corto plazo. Si la analizamos desde este punto de vista hay varias cosas que a mi juicio echarían para atrás la operación y para ello solo basta con aplicar el stockreview.

Estaríamos en una operación de las llamadas largos a favor de tendencia, en este caso al completar la Excel vemos que hay varias cosas que chirrían.

1)El precio de la acción está bastante alejado de la media por lo que habría que esperar a que este volviera a rebotar para ajustar el stop lost y hacer así que el take profit de David fuera rentable, esto es una primera razón para no operar a corto plazo.

Por otro lado, si aceptamos que ya hay rebote como comenta Uxio habría que alejar el stop lost obviamente y alejar también el take profits para que la operación valiera la pena, es decir, la operación cambiaria y se trataría entonces de una operación a medio plazo. Lo que ocurre es que en este caso tenemos que hacer lo que hace la mano fuerte y vemos que la mano fuerte está vendiendo. Por tanto no haríamos nada. No compraríamos, yo al menos no entraría ni a corto ni a largo al menos de momento.

2)El precio de la acción está próximo a la envolvente inferior. Esto indica un mercado lateral y sería la segunda razón para echar por tierra la operación.

3)¿Por cierto que pasaría si el gap que vemos en el gráfico diario fuese un gap de sprint final? Si le pasáis el indicador Manipulación al gráfico diario veréis como en ese gap que ya se ha cerrado la mano fuerte ha estado empapelando a la mano débil cosa que parece sigue haciendo actualmente. Esta sería la tercera razón para no entrar en la operación.

Conclusión:

-Si acepto la hipótesis de Uxio que puede ser totalmente válida alejaría el stop lost y plantearía la operación como una operación a medio plazo en donde buscaría cabalgar la tendencia.

-Si decido operar a corto plazo o espero a que vuelva a corregir y se ponga apunto o no opero.

Saludos.

Hola a todos. Gracias por pasaros 🙂 Como siempre, os contesto a cada uno el componente original, así que leed todos lo de todos ¡porque en realidad va para todos!

miguel angel castillo moreno: No estoy menospreciando al estocástico, pero sí le estoy diciendo a David que debe quitarlo, porque ni lo está usando correctamente, ni le favorece que le interfiera en un esquema de decisión independiente (y superior) a lo que le diga el estocástico. Si no tuviera Williams %R, que es con el que ve las divergencias, le diría que no lo quitara. Y si hubiera visto la divergencia en estocástico, le diría que quitara el %R.

No sé por qué, últimamente me están preguntando mucho sobre cómo configurar los osciladores, y aunque tengo un par de artículos dedicados, parece que algunas ideas que no acaban de calar bien. Trataré de hacer un nuevo artículo con un enfoque un poco distinto en el futuro.

José Javier, buenas contribuciones:

El ajuste del canal envolvente no lo consideré importante (y es muy cierto que está terriblemente mal ajustado o sin ajustar) porque David ni lo usa, ni lo necesita. Entiendo que es un residuo que le ha quedado en el gráfico, porque ni lo menciona. Para mi el error es más bien tenerlo en el gráfico si no se va a usar.

En cuanto al análisis del IBEX, estoy totalmente de acuerdo. Alguna mención debería haber. Simplemente una frase como esta habría sido suficiente «FCC al igual que el IBEX, es alcista, aunque ahora está en corrección».

En cuanto al plan de trading (el diario de trading es el documento que refleja las operaciones y que empieza con planteamientos que deben incluir el plan de trading) lo di por bueno, porque detalla lo importante. Que va a ir a objetivo o stop loss, haciendo trailing stop manual. Con eso basta y, si no menciona alternativas es porque no las contempla. Es decir, no hay stop loss temporal, o ignora las resistencias intermedias. Si este no fuese el caso, y no estuviese escrito, entonces sí que se estaría cometiendo un fallo, pero eso tiene que aclararlo David.

¡Saludos!

Todo me parece muy interesante, pero si tubiera que elegir me quedaría con el planteamiento del stop. Creo que es en lo que má me he equivocado en toda mi traectoria de aprendiz.

Muy buenas Uxío y David, y gracias de nuevo por traernos un ejercicio con el que poder practicar.

Voy con los fallos que detecté del planteamiento de David:

– Análisis del mercado, en este caso del Ibex35. Quizás no sea algo fundamental, pero sí podría hacer replantearnos la operación si fuera en contra de nuestra operación. Como también es alcista y, en principio, está descansando para volver a tirar al alza, nos apoyaría la operación.

– Aunque se intuyen y se ha hablado de ellas, faltaría reflejar las resistencias que hay en los niveles 17 y 17,5 aprox, para ver mejor dónde se puede atascar el precio.

– Faltaría ajustar el canal envolvente ya que el precio está casi más rato fuera que dentro de él.

– Faltaría detallar el diario de trading para saber qué hacer en cada momento de la operación, y no sólo a la hora de mover el stop a breakeven. Es decir, comentar cómo mover el stop una vez avance el precio, qué hacer si el precio se atasca en las resistencias intermedias o cómo actuar si el precio alcanza nuestro objetivo (cerramos operación o la mantenemos si vemos fuerza para seguir subiendo?)

– Sobra un oscilador. Hay que trabajar con uno y usar las señales de entrada y salida que nos dé, pero no intentar que dos o más osciladores nos den los mismos puntos de entrada o salida.

– Me falta el volumen del precio. Yo aún no le saco el partido que debería, pero poco a poco voy viendo «montañitas» en la media móvil que le pongo (5 periodos) y que me ayuda un poco a saber qué se está cociendo. Por ejemplo, un aumento del volumen en las últimas velas de caída podría hacernos pensar que los tiburones están comprando muchas acciones de las que se están vendiendo.

– Es stop, efectivamente, está puesto demasiado cerca. Un mínimo barrido nos podría dejar fuera de la operación.

En general, lo más importante que (Uxío) has dejado de resaltar: ajuste canal envolvente, análisis del mercado y mayor detalle del diario de trading.

Nuevamente felicidades a ambos, en especial a David que ha hecho unos progresos de los h…tia ;). Y suerte con la operación porque tiene muy buena pinta.

Un saludo!!

Buenos días Uxio, me atrevo a comentar lo que veo…primeramente ,no me gusta nada que digas que el estocástico no sirve para nada, ¿porque deberíamos hacer caso a un % Williams o a un Rsc Mansfield en detrimento de este potente oscilador?,de hecho,basándome solamente en este indicador ,yo no veo ni señal de compra ni de venta por el momento,creo que David se está precipitando…

Mexplico: en el gráfico semanal ,hay un incipiente corte bajista del estocástico,pero entodavía no ha cruzado el umbral del nivel 80(lo que para mí sería una señal bajista en toda regla),con lo cual no se ha definido en semanal la tendencia bajista y bien podría haber una vuelta a sus niveles de sobrecompra…asín que miremos el diario,¿hay cruce alcista desde sobreventa?,ocurre lo mismo,parece que quiere romper al alza desde esos niveles,pero todavía no se ha producido…

lo que te digo: ni una cosa ni otra,tendríamos que esperar la señal.

Personalmente ,considero el Rsc Mansfield como un indicativo más,y la media de poco sirve,otro indicativo solamente.

Precisamente,el estocástico es lo que más sirve, por la rapidez de sus señales que nos dan puntos de giro bastante precisos en el precio.

Bueno,es solo la opinión de un pringao ,pero no me he podido resitir a contestar.

Por cierto Uxio: gran trabajo el tuyo,tú blog ya lo tengo agregado a mis favoritos y es de obligada lectura.

Un saludo fiera.