¿Cómo afectan los bonos a la bolsa?

Colocamos el gráfico semanal del índice S&P500 y lo comparamos mediante el indicador de fuerza relativa con el precio del Bono (ponemos el bono americano a 10 años, cuyo ticker es ZNXXXX):

Esta misma jugada podríamos hacerla entre el EuroStoxx50 (SX5E) y el Bund alemán (BUNDXXXX). O incluso, no pasaría nada si mezclamos los americanos y europeos; pues, a fin de cuentas, esta situación se suele propagar de un mercado a otro.

Monta este gráfico tú mismo en ProRealTime y guárdatelo en un espacio de trabajo. Está bien que tengas esto siempre a mano y lo consultes de vez en cuando.

A efectos prácticos, la idea es la siguiente: El mercado de Bonos es más seguro que el de Bolsa. Si invirtiendo en Bonos puedo conseguir rentabilidades buenas, no voy a estar jugando con fuego en el de la Bolsa. Así pues, si el precio del Bono cae (su rentabilidad sube), la Bolsa se desinflará porque el dinero dejará de entrar ahí para hacerlo en el Bono.

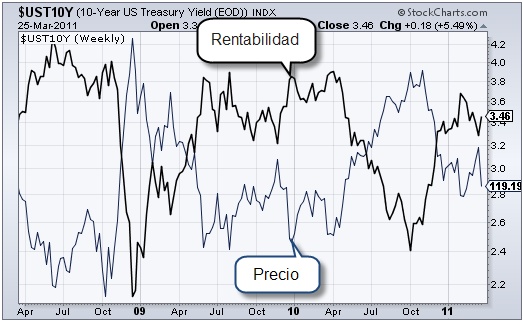

Puedes comprobar en este gráfico como la rentabilidad y el precio son inversos en el Bono:

Resumiendo: Si la fuerza relativa del gráfico de más arriba cae por debajo de cero, se acabaron las compras a medio plazo. Si está por encima de cero, cada retroceso al valor es una buena oportunidad para seguir comprando.

Por lo tanto, en este ejemplo, vemos como lo que nos corresponde es seguir comprando oportunidades a medio plazo.

¿Y qué comprar? Aquí te lo desvelo.

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Hola:

No consigo entenderlo. Es más, me sale el resultado contrario.

Un ejemplo:

SP500 sube y precio del bono baja (con lo que sube la rentabilidad del bono).

Eso significará que empezará a bajar su rentabilidad respecto al bono y el dinero se empezará a ir de la bolsa al bono, lo cual, no nos interesa.

Pero es que si la bolsa sube y el bono baja, supongo que el SP500 tendrá un valor positivo de Mansfield, tomando el bono como referencia de comparación. No negativo, como indicas en el artículo.

A menos que con Mansfield negativo te refieras a que el dinero ya empezó a entrar al bono y a salir de la bolsa y eso ya se esté empezando a notar en el precio de ambos.

En fin, que estoy hecho un lío.

Gracias.

Buenas Uxío,

Antes de nada mil gracias por tomarte el tiempo para responder, es de una ayuda incalculable para los que estamos perdidos que alguien se tome el tiempo en leernos y respondernos.

Pero definitivamente no lo entiendo, me parece una paradoja.

Por un lado:

1. Si la fuerza relativa del precio de la bolsa sube respecto al bono, es que la gente compra más bolsa que bono, y por tanto la bolsa sube.

Pero al mismo tiempo:

2. Si la fuerza relativa del precio de la bolsa sube respecto al bono, la rentabilidad del bono sube y el dinero se va de la bolsa al bono, y por tanto la bolsa cae.

Son dos afirmaciones absolutamente opuestas, pero no veo cuál de las dos es la correcta, y ambas me parece que tengan sentido.

Si pudieses aclararme cuál es la buena y por qué, te lo agradecería enormemente.

Un saludo.

Albert, se considera que los bonos siempre tienen menos riesgo que la Bolsa. Pero si su rentabilidad sube lo suficiente, empiezan a robarle dinero a ésta, porque siendo más seguros rinden parecido (por ejemplo).

Lo que está claro es que cada dólar o euro que sale de un mercado se va al otro, día tras día. Hay más mercados, pero estos son los dos grandes que se disputan el grueso del dinero.

Bueno, me autorespondo porque creo que finalmente lo entendí.

Lo que yo decía es que como el precio de la bolsa sube respecto al bono, entonces la rentabilidad del bono sube y el dinero se fuga de la bolsa al bono y la bolsa bajará.

Pero mi error era considerar la consecuencia como causa:

Si la rentabilidad del bono sube (su precio cae), es porque se considera que los bonos tienen más riesgo, y por lo tanto el dinero fluirá de los bonos a la bolsa, y la bolsa subirá.

¿Estoy ahora en lo cierto?

Hola Uxío,

Hay algo que definitivamente se me escapa de este artículo.

Entiendo el concepto, si el precio del bono baja, su rentabilidad sube, el precio se fuga de la bolsa al bono i la bolsa baja también. Hasta aquí bien.

Pero en el gráfico, estás midiendo la fuerza del SP500 contra la del bono. Si el SP500 tiene más fuerza (como indica el gráfico) es que en comparación el bono está cayendo, y por lo tanto el dinero fluirá hacia ahí.

Es decir, entiendo el concepto, pero en el gráfico lo veo todo al revés.

Bueno, muchas gracias por tus explicaciones y tu paciencia, como siempre!

Lo que es más seguro es que te paguen. El bonista no especula con la variación del precio del bono. Simplemente lo compra y espera que le paguen sus cupones.

¿Y por qué es mas seguro? También puede caer como la bolsa. ¿es mas seguro por que se asemeja mas a un índice?

Luis, una subida de tipos es buena para la Bolsa. Quizás no a cortísimo plazo, pero sí a medio y largo plazo.

Esto es porque si se suben los tipos es porque la economía va bien, y la Bolsa sube cuando la economía va bien o se prevé que vaya bien.

Excelente blog, Uxío! Faltan las palabras para hacer justicia a lo ilustrativo e informativo que es cada artículo que publicas.

Consulta: en relación a la subida de tipos del FED prevista para este otoño, tiene relación esa subida con los bonos que se tratan en este artículo? Porque creo haber oído que una subida de los tipos supondrá una caída automática de la bolsa. Pero no acabo de entenderlo o ver la relación. Gracias por tu atención y enhorabuena!

Sí, Roberto, así es.

Tengo claro que la comparación del S&P500 con el bono americano nos da la señal de si se pueden hacer compras en valores de USA. Pero la comparación del EuroStoxx50 y el Bund alemán, ¿nos valdría de referencia para decidir qué hacer con los valores de cualquier País de la zona Euro? ¿Esta comprobación es buena cuando hay cierta lateralidad en los índices?

No he visto ambos gráficos, pero es cierto que Europa cada día está más fuerte que USA; especialmente España, Italia y Portugal.

Hola Uxío.! Hace ya unos años de este post y analizando ahora los gráficos mensual y semanal me surge una duda. Los gráficos del bono americano y el alemán parecen mostrar escenarios distintos. Si bien el americano muestra una ligera pero continuada caída del precio, que podría ser pareja con las caídas que está sufriendo el sp500 últimamente , veo que el gráfico del bono alemán muestra un escenario distinto y sigue subiendo. Como interpretar estos casos?

Muchas gracias..!

¡Gracias a vosotros!

Estupendos artículos…

¡Estoy entusiasmado con este magnifico tio que es Uxío!

Enhorabuena por todo, esto es genial ¡cuánto estoy aprendiendo amigos!

Gracias a todos.

¡Ánimo lo conseguiremos!

Muchas Grácias Uxio.Comprendido

Un saludo

Hola, Manuel.

La verdad es que nunca me he planteado controlar la evolución del Bono atendiendo al bono español. Ni siquiera tengo localizado su ticker para PRT (no sé si lo hay, pero yo no lo conozco), aunque si quieres el dato, lo tienes aquí.

El bono de referencia mundial es el Bund alemán, (aunque hay otros fácilmente accesibles para operar como el Bobl o el Schatz). El Bund debería ser comparado con el índice bursátil europeo EuroStoxx50 como referencia para Europa y, por extensión, para España.

Si quisiéramos, ya que medimos el pulso de la Bolsa atendiendo al S&P500 como referencia mundial, podríamos utilizar el bono americano a 10 años para comparar, aunque el Bund no marcaría diferencias significativas.

¡Un saludo!

Hola Uxío.

¿Cual sería el bono a 10 años que elegiriamos para comparar con el ibex en pro real time? porque hay varios bonos.

Un saludo.

¡Hola!

Tú puedes graficar ambos (precio o rentabildad).

Si no se especifica, se entiende que es el precio, como en todo. Si en el nombre aparece la palabra «yield», entonces ya sabes que es de rentabilidad.

Como puedes ver, he modificado el artículo para que quede más claro.

¡Un saludo!

Para Alex:

Como esa pregunta la hice yo hace tiempo en otro foro me lo se.

Lo que representa el gráfico es el precio.

Hola Uxío.

Creo que no me he explicado correctamemnte con mi pregunta.

No me refería a lo que representa el gráfico del S&P comparado con el Bono,sino qué representa un gráfico normal del Bono sin compararlo con nada,precio ó rentabilidad?

Muchas gracias.

¡Hola!

Carlos, el bono funciona así. Su rentabilidad y su precio van siempre en una perfecta relación inversa.

Te dejo este enlace con un gráfico del bono para que veas este efecto. La línea negra es la rentabilidad y la azul es el precio.

José Antonio, tienes razón. Hablé de memoria. En general, los supersectores europeos están perfectos para ser comprados, pero el IBEX va un poco por delante.

Hola, antmarch. Tu idea es magnífica y ya he tomado medidas. Al final de cada artículo podrás encontrar un botón para imprimir cómodamente cada entrada, seleccionando tú mismo lo que uqieres que aparezca y lo que no. Gracias por contribuir a mejorar esta web.

Alex, en el gráfico se muestra la fortaleza del precio del Bono frente a la Bolsa. Si fuera rentabilidad, al estar más fuerte sería malo para la Bolsa. Como es precio, equivale a decir que la rentabilidad es más débil para el Bono, por lo que el dinero no tiene motivos para fugarse de la Bolsa hacia el Bono.

¡Un saludo a todos y muchas gracias por vuestros aportes!

Buenos días Uxío.

Hay una duda respecto a tu comentario de cuando el precio del Bono cae, su rentabilidad sube.Hasta ahí todo perfecto.

Pero entonces…Qué representa el gráfico del Bomo a 10 años, tanto americano como europeo,precio ó rentabilidad?

Perdona mi torpeza,pero quiero saber a qué corresponde cuando veo subir ó bajar el gráfico.

Un gran saludo a todos.

Alex

Hola Uxio,

Suelo seguir regularmente todo lo que escribes en el blog (creo que es un trabajo excelente) y la verdad es que me quedo muchas veces con las ganas de imprimir algunos de los artículos para repasarlos mas tarde (no se, pero en papel me suelo enterar mejor). Creo que no es una de las opciones del blog o no la he encontrado.

Se que no viene al caso, pero espero que el comentario sirva como sugerencia para una futura mejora.

Gracias.

Para Juandedios: entiendo perfectamente a qué te refieres de lo de que hay que «echarle huevos» para comprar cuando todo está bajando.

No me refiero a eso. Desde mi humilde punto de vista y creo que gracias a lo que Uxío nos ha enseñado, lo que hay que hacer es comprar barato, pero cuando el valor inicia el rebote, no cuando está bajando, ya que no sabemos hasta donde bajará.

A mi me está dando buenos resultados lo siguiente: comprar valor en sobreventa, cuando inicia el rebote, es decir cuando sale del estocástico (20) con una subida decidida de un 1 o 2 % y esto sólo aplicable a valores alcistas, que considero los que tienen el precio por encima de su media móvil ponderada de 200 sesiones.Los que tienen el precio por debajo ni me los miro. (Técnicas, Arcelor, IAG, Amadeus, Telecinco…)

Uxío: no entiendo a qué te refieres. En el IBEX ahora mismo no hay ni un sólo valor en sobreventa estocástica (por debajo de 20) a gráfico diario (ni semanal). En el rebote que ha tenido lugar esta semana salieron de esa zona algunos de forma muy interesante que sí lo estaban: Repsol, Iberdrola, OHL, TEF, Ferrovial…

Saludos

Disculpa que pueda ser una pregunta muy simple, ¿pero podrías explicar con algo más de detalle la siguiente frase?:si el precio del Bono cae (su rentabilidad sube).

Muchas gracias!

¡Hola a todo el mundo y muchas gracias por vuestros comentarios!

Me alegro de que os haya gustado el artículo. Queda archivado en la sección de la estrategia de medio plazo, que poco a poco va tomando forma.

José Antonio, precisamente ahora que los valores están sobrevendidos (baratos) ¡es la ocasión ideal para comprar! Esto ya ha sido una corrección. Es posible que el índice todavía dé algún trompicón, pero de momento, en el gráfico semanal de ahí arriba, ya se observa cómo el precio cayó hasta el valor (representado por la media móvil) y ahora se recupera.

marino, lo de los cortos no es correcto. La tendencia es alcista. Mientras esto no cambie, no se plantean cortos en la estrategia de medio plazo.

Donde puedes abrir cortos, si quieres, es en bonos; pero ya estaríamos hablando de otra cosa totalmente distinta.

Hola, Juandedios. Si usas el método del estocástico propuesto por mi, debes recordar que si la media apunta hacia abajo, las compras están prohibidas.

¡Un saludo!

lo único malo del método del estocastico es que hay que echarle guebs para comprar cuando todo esta bajando y por supuesto mientras mas bajo sea k la media móvil probablemente apuntara mas hacia abajo, y las noticias de que todo se derrumba en todos los medios. En fin que hay que echarle valor. Yo suelo comprar con ibex con k por debajo de 10, y a aguantar el canguelo, post como este del bono me ayudan en esos momentos de duda. Saludos a todos.

Muchas gracias Uxio por la información y tambien por recordar lo del enlace que dejas al final para rastrear mercados, gran articulo!

Ahora algunos podremos empezar a buscar caminos dentro de esta selva tan espesa que son los mercados…

Saludos!

Hola puedo interpretar que si cae por debajo de cero es una mejor ocasión para entrar en cortos.

Un saludo

¿Qué comprar?

Desde mi punto de vista bolsa europea, española incluso.

Pero ahora no,todos los valores alcistas están prácticamente en sobreventa (Consultar estocástico).

Hay que esperar a que se produzca alguna corrección, que será muy saludable para seguir subiendo y que permitirá que se habrán las oportunidades correspondientes para entrar en los grandes valores.

Creo que va ser el año del IBEX, USA está muy arriba y a nuestra bolsa le queda recorrido, esperemos que no sea una subida demasiado vertical para poder entrar como he dicho en las correcciones.

Saludos y muchas gracias Uxío, como siempre excelente artículo y excelentes ideas!

Muy bueno Uxío así que seguimos largos!!

Un abrazo

Buena idea esto de guardartelo como espacio de trabajo, no se me habia ocurrido

Saludos