Hoy te voy a hablar de las velar martillo en trading, un patrón de análisis técnico que nos desvelará información sobre el gráfico y nos ayudará a plantear nuestras operaciones.

Vamos a ello.

¿Qué es la vela martillo?

La vela martillo en trading (también conocida como ahorcado, estrella fugaz, púa, pin bar y otros nombres, en función de dónde te la encuentres y la orientación que tenga) es un tipo de vela japonesa muy típica en los gráficos y nos encanta a los traders.

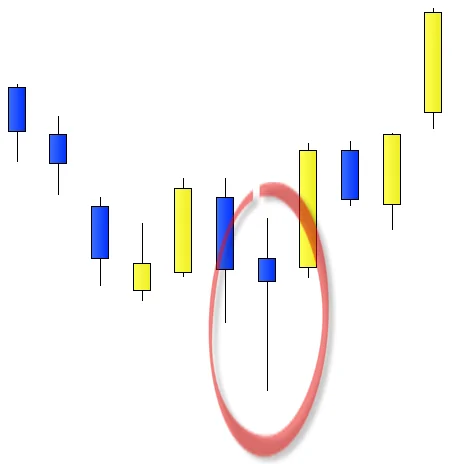

Así se ve una vela martillo:

Yo la llamo quieroynopuedo.

¿Qué te muestra una vela martillo?

Las velas martillo son velas japonesas en las que el precio está demostrando que, aunque quiere, no puede avanzar.

Estas velas quieroynopuedo están mostrando rechazo al avance, en forma de esa larga cola (o sombra, o mecha, es todo lo mismo).

Observa que estas velas pueden considerarse un patrón de velas japonesas en sí mismas (patrón de una sola vela, obviamente), pues tienen una gran tendencia a encontrarse en los extremos. Es mucho más probable hallarlas en un punto de giro, que a mitad de una tendencia.

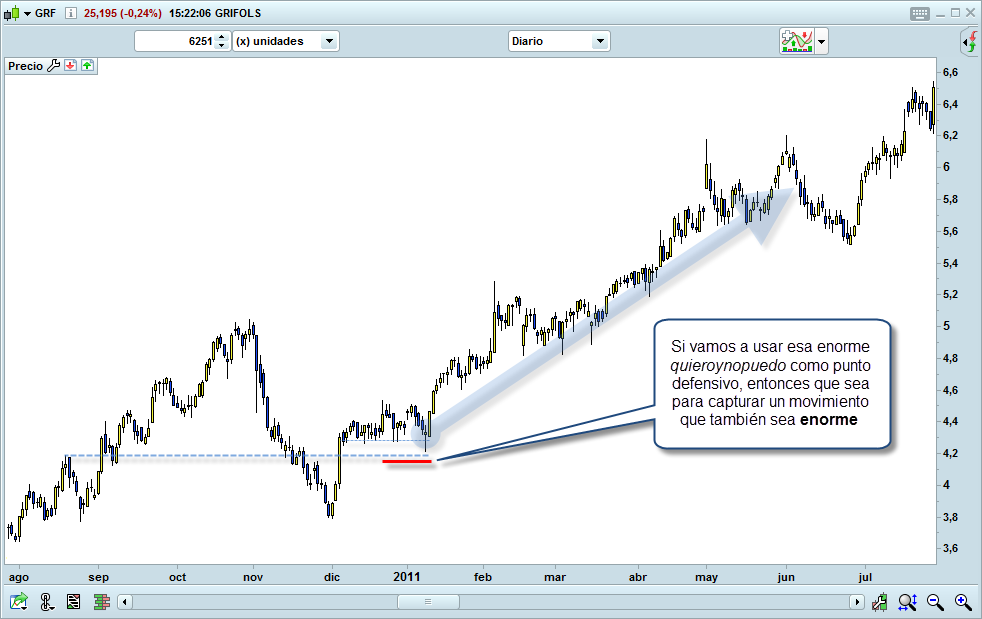

Me he permitido resaltarte las velas martillo más obvias de este gráfico de Grifols para que puedas comprobar de un vistazo lo que te estoy diciendo:

Nota: Seguro que tú puedes encontrar más en este mismo gráfico ¿Las ves?

Y, de nuevo ¿a que están sobre todo en los extremos? ¡Buena ocasión potencial para apostar por un cambio de rumbo!

Por supuesto, ni todas las tendencias acaban en una quieroynopuedo, ni todas las quieroynopuedo suponen el final de la tendencia.

Por un lado, ya sabemos que el mercado es un entorno de probabilidades.

Y, en cualquier caso, no voy a ser yo el que te recomiende operar únicamente en base a la forma de las velas japonesas, porque no basta para ser rentable.

Como he explicado otras veces, por ejemplo en este artículo sobre los patrones en análisis técnico, lo que tienes que hacer es operar en base a contextos que te favorezcan (y en los que, por supuesto, se puede incluir un patrón perfectamente).

El primer elemento de contexto a considerar es… (di tú la respuesta):

Efectivamente, los soportes y resistencias relevantes.

Una vela martillo no será una oportunidad para ti si no está apoyada en un soporte/resistencia relevante.

O, mejor aún, si la vela martillo está acuchillando atravesando temporalmente a este nivel relevante.

Y si encima tienes un doble martillo, mejor todavía. Recuerda que, en trading, se trata de ir sumando probabilidades de éxito a tu operación.

Estrategia de trading para operar una vela martillo

Si te encuentras con una vela martillo y el contexto te favorece para operar, lo siguiente es plantear la estrategia para entrar y salir de la operación.

El objetivo nos lo dirá el gráfico, pero, en la entrada y el stop loss, sí que debes fijarte en la vela martillo.

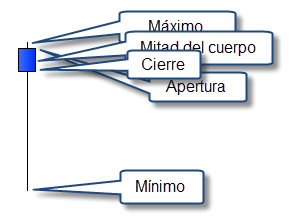

¿Dónde pongo la orden de entrada en una vela martillo?

Esto es lo menos importante de todo, y te voy a explicar por qué:

Así, a bote pronto, puedes poner la orden de entrada:

- levemente por encima del máximo

- o directamente en el máximo

- o en la apertura

- o en el cierre

- o en el medio del cuerpo

Pero, para una vela que tiene esta forma…

…todos esos puntos son esencialmente el mismo sitio ¿no crees?

A poco ruido que lleve el precio y a poco que oscile con normalidad, alcanzado uno de esos puntos, alcanzados todos.

Así que, en este tipo de velas, es prácticamente irrelevante. Cualquiera de los mencionados estará más o menos igual de bien que el resto.

Si quieres hilar fino, tendrás que prestar mucha atención al resto de elementos de contexto del caso particular que tengas entre manos.

En la entrada no está lo que marca la diferencia a la hora de operar este tipo de velas. La clave está en el stop loss. Y casi todo el mundo lo pone mal en estos casos.

Y justo por eso estoy escribiendo este artículo, para que tú no cometas más ese error.

¿Dónde coloco el stop loss en una vela martillo?

Como siempre en estos casos, la clave está en atender a la geometría del precio.

Si tu operación es una compra, y tu stop loss es una venta, que esa orden de venta esté por debajo del soporte. Eso lo primero:

Ni que decir tiene, la colocación de los soportes y resistencias relevantes tienes que tenerla clara, en eso no puedes fallar.

El error que comete casi todo el mundo (y cómo superarlo)

Lo normal es que, cuando compras una martillo, quieras proteger tu compra con un stop loss. La gente suele poner el stop loss bajo el último mínimo (en este caso, bajo el mínimo de esta larga vela) sin pensárselo dos veces.

Encima, como esta regla para ubicar el stop loss, en este caso particular, te obliga a ponerlo relativamente lejos del punto de entrada, uno tiende a escatimar todos los milímetros posibles, colocando el stop loss justamente un tick más allá del mínimo de la vela. Vamos, a la separación mínima absoluta que te permita el broker:

Eso es lo malo de las reglas fijas, que te dan velocidad pero te quitan precisión por falta de visión y criterio global.

En trading (si quieres ganar dinero) no te puedes permitir el lujo de perder precisión gratis. No al menos en lo que tú puedes controlar perfectamente a poco que te esfuerces, como es el caso.

En el ejemplo de la foto, el stop loss colocado un tick bajo el último mínimo no está técnicamente mal (al fin y al cabo, entra dentro de la zona que habíamos coloreado en rojo antes por hallarse bajo el soporte relevante). Pero podría estar mejor.

Para empezar, ese es un mal punto por el simple hecho de que ahí lo coloca todo el mundo y los tiburones no necesitan ningún tipo de información privilegiada para saberlo. Si quieren barrer los stop loss de los pececillos saben exactamente hasta donde tienen que bajar.

Sin embargo, observa el gráfico anterior de nuevo:

Esa vela martillo ya es un barrido en sí misma. Y eso significa dos cosas:

1.- Recién barrido, el precio tiene mayor probabilidad de reanudar la marcha (en este caso, subir) ahora que los pececillos han sido desbancados. Es decir, puedes ajustar mucho más el stop loss:

2.- Si vas a poner el stop loss más allá de la vela martillo, hazlo bien, y deja un margen real, acorde con la volatilidad del movimiento. Y haz esto únicamente cuando aspires a movimientos mayúsculos, si no, no te va a compensar.

Observa el mismo gráfico de antes, mirado con un poco más de perspectiva. Puede tener sentido poner el stop loss por debajo del mínimo de la quieroynopuedo, pero entonces, deja el margen que tienes que dejar y lánzate a por un tramo mucho mayor que tu riesgo:

Distingue casos

Si el movimiento del precio en forma de vela martillo se trata de una comprobación de oferta o demanda en un nivel determinado, y no tanto de un barrido (y esto lo sabrás porque la vela no perfora el nivel relevante, sino que simplemente lo toca o trata de tocarlo), entonces sí puedes poner el stop loss en lugar típico:

Por supuesto, deja siempre un pequeño margen. No lo pongas justo bajo el mínimo. Esos dos milímetros extra te salvarán de muchos barridos tontos.

Aspectos importantes sobre trading con velas martillo

- A estas velas les encanta aparecer en los puntos de giro.

- Pero para que cobren sentido, tienen que estar respaldadas por un buen contexto.

- El primer elemento de contexto son los soportes y resistencias relevantes.

- Puedes poner la orden de entrada relativamente en cualquier sitio, que no es decisivo.

- Para saber dónde colocar el stop loss localiza el próximo soporte o resistencia relevante.

- Tienes que distinguir si esta vela está barriendo órdenes o comprobando la presencia de órdenes.

- Si está barriendo, puedes ceñirlo más de lo que dicen los libros.

- Y si decides no ceñirlo, que sea porque estás ante una captura ambiciosa.

- Si se trata de un test, sí debes colocar el stop loss más allá del extremo.

- En ambos casos, respeta el nivel relevante por encima de todo.

- Deja algo de aire extra respecto al soporte o resistencia.

Te espero en los comentarios. Dudas, sugerencias y discusiones varias son bienvenidas 😉

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Hola, Jose. Esto y mucho más se aprende en nuestra formación completa personalizada:

https://www.novatostradingclub.com/metodo-trading-real/

¡Un saludo!

tienes un libro donde has aprendido todo esto o pagiana?

Muchas gracias, compañero 😉

Realmente un buen artículo, Alex, un saludo.

Un comentario muy valioso, Rafa.

Muchas gracias 🙂

Compañeros,

Si tienes un plan de trading, nunca hay que dejar de operar ni cambiar la forma de operar por el mero hecho de haber tenido una mala racha o por haber tenido una pérdida importante. Basta con modificar el tamaño de la posición.

Por ejemplo, se pueden adoptar estas medidas:

1.- Reducir el tamaño de la cuenta tras una racha muy negativa o una pérdida importante. Por ejemplo, si arriesgas un 2% de tu cuenta en cada trade y lo pasas mal, reducir el tamaño de la posición a un 1% de tu cuenta.

2.- Poner límite mensual fijo.Si la pérdida del més supera el límite que te has propuesto, dejar de operar hasta el próximo mes. Por ejemplo, el límite mensual podría ser un 6% de la cuenta en el día 1 de mes.

3.- Poner límite anual fijo.Si la pérdida del año supera el límite que te has propuesto, dejar de operar hasta el próximo año. Por ejemplo un límite anual podría ser un 18% de la cuenta en el día 1 de enero del año.

Una alternativa al apartado 1 sería adoptar el sistema incremental que tu comentas en tu web, oscilando entre el 1% y el 3%. De manera que si las racha es negativa vas reduciendo hasta el 1%, y si la racha es positiva vas incrementando hasta el 3%.

Saludos.