El jueves te propuse un ejercicio: Localiza los sectores extremos de USA y Europa.

Enhorabuena, estoy encantado con los resultados.

Voy a contestar a las dudas que han surgido y vamos a ver qué tal traes los deberes.

¿Qué son los sectores y supersectores?

Esto de la investigación sectorial es para la estrategia de medio plazo, pero no parece el momento de operar a medio plazo ¿Es correcto?

Efectivamente, la tendencia del gráfico semanal del S&P500 no está clara.

En principio, sigue alcista. Pero como tengo dudas de si girará a bajista o se estancará en lateral durante un tiempo, de momento, me centro en operar a corto plazo y me olvido del medio plazo.

Eso sí, razonablemente, muy pronto sabremos si el mercado explota al alza o se hunde a la baja, por lo que no nos viene nada mal ir ubicándonos para luego hacer la lista de la compra a tiro fijo.

Además, de paso entrenamos un poco, que estamos algo oxidados.

¿Sectores o supersectores?

En realidad, lo que tú quieras. Yo en la propuesta di libertad. No me quise meter a explicar lo que son los índices supersectoriales (que son índices que aglutinan a los índices de sectores y subsectores) para no confundir a los Novatos sin necesidad.

Realmente, si lo sabes hacer con supersectores, puedes extenderlo al momento a los sectores y subsectores. La mecánica del proceso es la misma.

Yo lo voy a hacer con supersectores, por simplificar (son menos que los sectores y muchos menos que los subsectores).

¿No es mejor realizar este ejercicio el fin de semana, con la vela semanal completa?

En teoría sí. En la práctica, no importa nada.

La fortaleza relativa en un gráfico semanal se calcula utilizando una media móvil interna de 52 semanas (un año). Es decir, tiene mucha inercia y hacer el cálculo el jueves o el sábado no cambia prácticamente nada el resultado.

De hecho, como verás ahora en mis gráficos, yo suavizo el indicador de fortaleza relativa añadiendo una media móvil corta (media simple de 5 periodos), para que no me distraigan los picos del indicador y me quede con la esencia de un vistazo.

Además, hay un detalle muy importante a considerar: Me importa tanto o más la tendencia de la fortaleza relativa que su valor numérico absoluto.

Quedarse solamente con el dato numérico de fortaleza relativa para ordenar los resultados es un error que he visto que comete mucha gente. El número en sí no importa gran cosa, lo importante es que (en el caso de buscar los mejores) la fortaleza sea creciente.

Particularmente, Gerardo Castaño, que es un gran analista, experto en backtesting y buen amigo mío, ha comprobado que los mejores resultados se obtienen con fortalezas relativas crecientes, próximas a cero, incluso aunque sean ligeramente negativas.

¿Hay que fijarse en el gráfico del índice de cada sector o sólo en el indicador?

Podemos hacernos los inocentes y fijarnos sólo en el indicador, pero esto es subóptimo.

Tener en cuenta detalles como que un sector en claro crecimiento está bajo una gran resistencia, o por el contrario, se halla en subida libre (por encima de máximos históricos, o al menos o muy distanciado en el tiempo de éstos), es importante a la hora de realizar nuestra criba de sectores.

Mirar la fortaleza relativa es crucial, pero echarle un ojo al índice sectorial nunca está de más, sobre todo atendiendo a soportes y resistencias.

No me aclaro con Tickers 1.0

Eso tiene fácil solución: Vete a la pestaña de sectores, ya sea de USA o de Europa, abajo de todo:

Luego, teclea directamente estos códigos en ProRealTime y pulsa Enter:

De hecho, al menos con los supersectores (que son pocos), te recomiendo hacer una lista en ProRealTime, para ahorrar tiempo las próximas veces y no tener que teclear.

Por cierto, Sara preguntaba por qué faltan los códigos de muchos subsectores europeos. El motivo es que no hay índice, puesto que representaría a muy pocas empresas, o éste se vería demasiado afectado por una o dos que ponderarían en exceso. En este caso, nos paramos en el sector, sin adentrarnos en el subsector.

¿Por qué son importantes los supersectores europeos?

Vamos con un ejemplo:

Me gusta ver que más o menos todos habéis hecho muy bien los deberes. Sin embargo, no me importa demasiado qué sectores o supersectores concretos has elegido tú.

Lo que me importa de verdad es que hayas entendido bien qué hay que mirar y cómo mirarlo, para que puedas hacerlo cuando tú quieras y no tengas que depender de nadie para saberlo.

Ahora yo te voy a poner un pantallazo de mis gráficos de los supersectores europeos, con su indicador de fortaleza relativa (suavizada con una media móvil, como te expliqué antes) respecto al EuroStoxx50, cuyo ticker es SX5E.

Te diré cuáles elijo como mejores y peores y por qué. Además, añado algunos que merece la pena resaltar al final de ambas listas.

Tu selección no tiene por qué coincidir totalmente con la mía, aunque está claro que no pueden ser opuestas.

Recuerda pinchar en los gráficos para verlos en grande.

Mejores supersectores europeos:

Buenos para buscar valores que comprar:

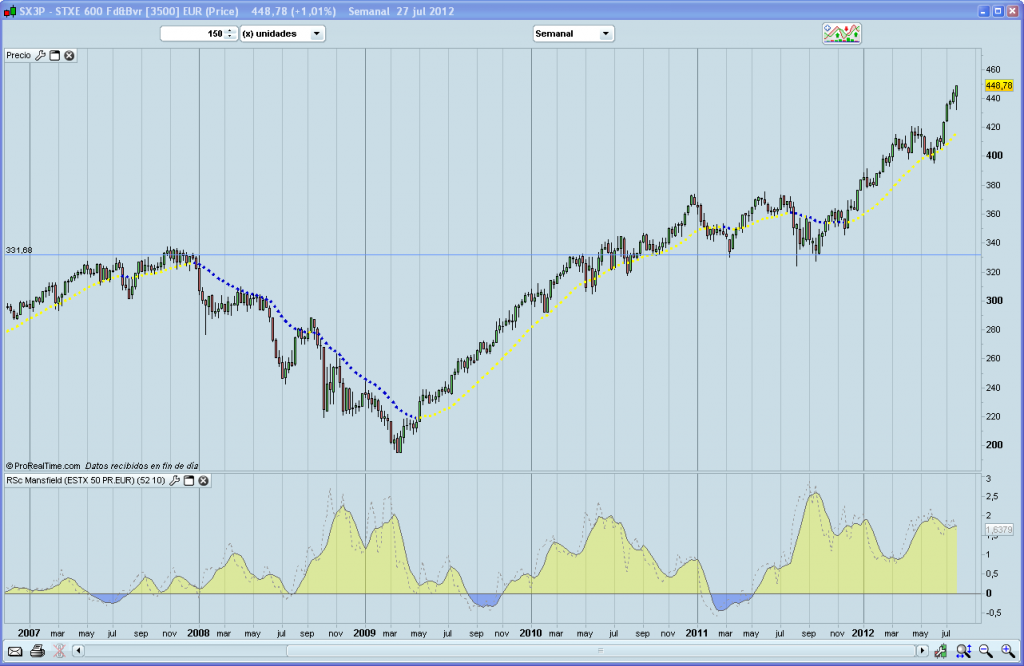

SX3P

(Europe 600 Food & Beverage Index), porque está en subida libre y manteniendo una fuerza relativa alta. No lo hace mejor que el índice desde hace tiempo, pero ha sido superior, no ha retrocedido en su ventaja y no tiene barreras por arriba.

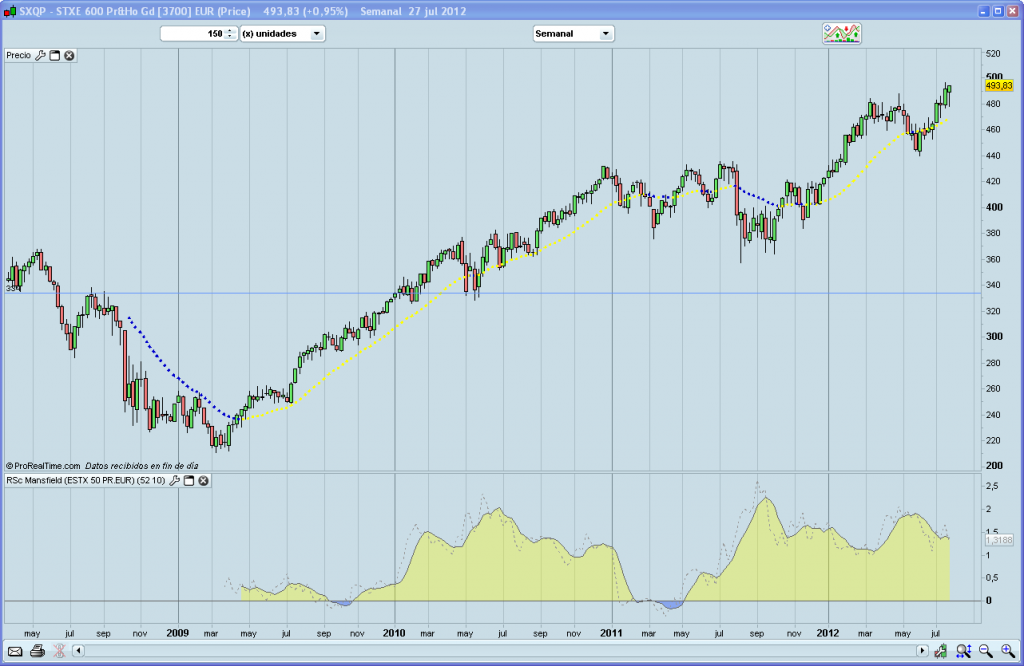

SXQP

(Europe 600 Personal & Household Goods Index), por las mismas razones que el anterior.

SXDP

(Europe 600 Health Care Index), por motivos similares. Está perdiendo un poco la ventaja ganada respecto al índice, pero está en subida libre y no hay por qué sospechar de él. Mientras no demuestren lo contrario, las compañías de este supersector son potencialmente buenas compras.

SXMP

(Europe 600 Media Index). Este lo pongo como ejemplo de algo diferente a los anteriores. Si no hubiera subidas libres, me quedaría con este porque está ganando fortaleza relativa y todavía tiene espacio hasta la próxima resistencia relevante.

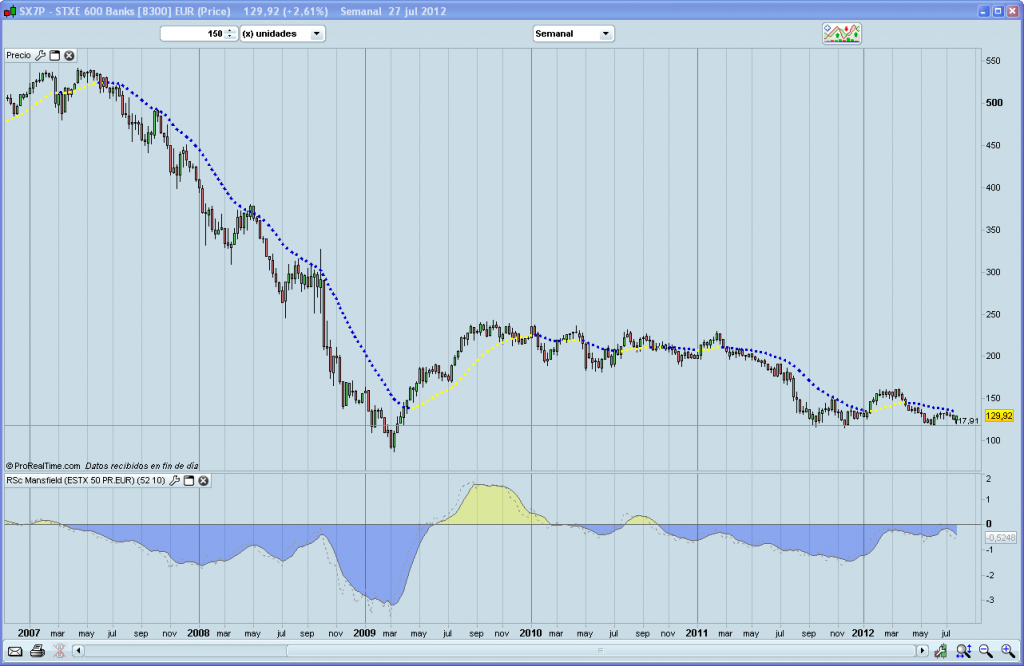

SX7P

(Europe 600 Banks Index). Y este otro lo pongo como supersector a vigilar. Fíjate como está ganando fuerza relativa rápidamente. Si ese soporte cumple su función, puede ser una gran oportunidad. De momento, está claro que tenemos mejores opciones, pero la destaco por aquello de ir entrenando el ojo ¡No siempre tendremos tantas subidas libres!

Peores supersectores europeos

A evitar en mercados alcistas o a aprovechar para abrir cortos en mercados bajistas:

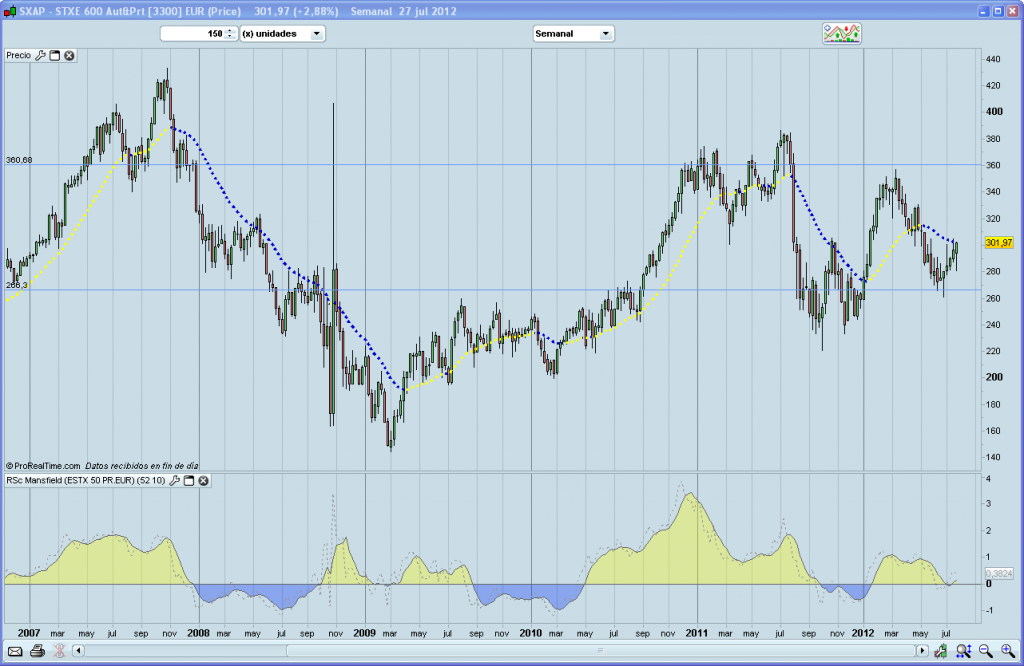

SXAP

(Europe 600 Automobiles & Parts Index) Ha perdido toda su ventaja del pasado y está encallado en una resistencia. Queda espacio por debajo hasta su próximo soporte. Si el mercado europeo fuese bajista (ahora es lateral), los valores de este sector serían buenos candidatos para abrir cortos. Y, desde luego, si fuese alcista, serían valores a evitar comprar.

SX6P

(Europe 600 Utilities Index) Sin fortaleza relativa significativa. Atascado en una resistencia.

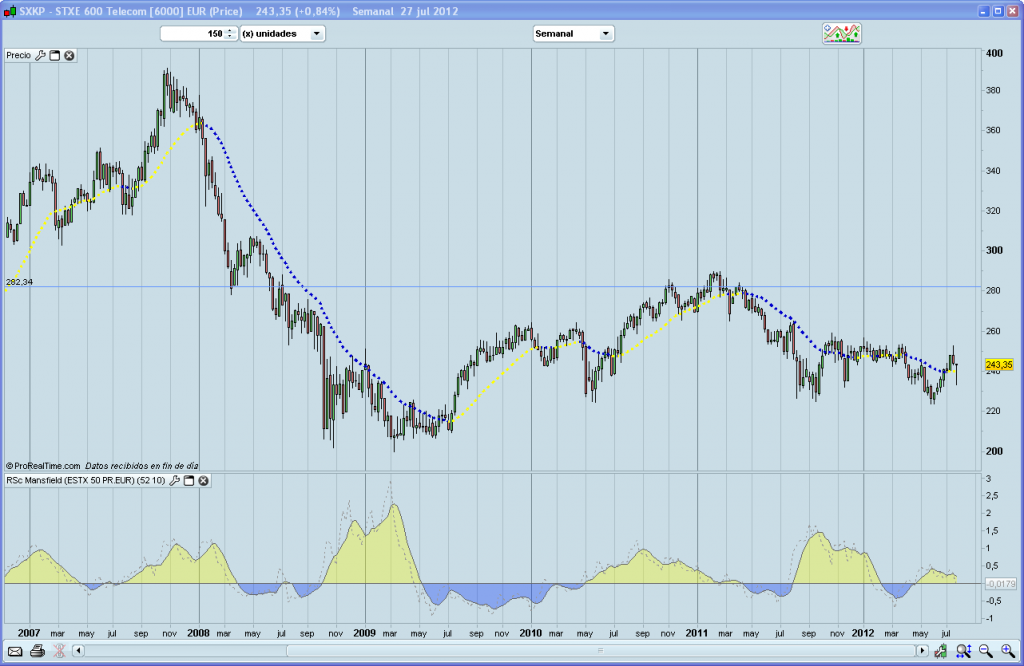

SXKP

(Europe 600 Telecommunications Index) Motivos similares al anterior.

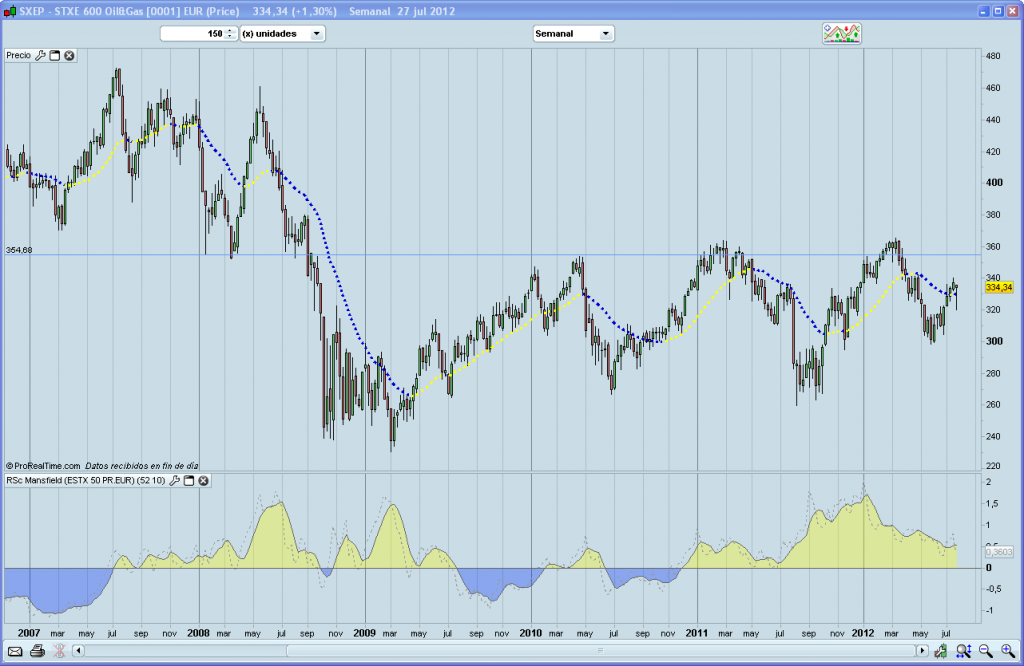

SXEP

(Europe 600 Oil & Gas Index) Está perdiendo fortaleza relativa a gran velocidad y está bajo resistencia, además de bastante próximo a una resistencia mucho más potente. No compraríamos nada de este sector en un mercado alcista y podríamos plantearnos abrir cortos en uno bajista.

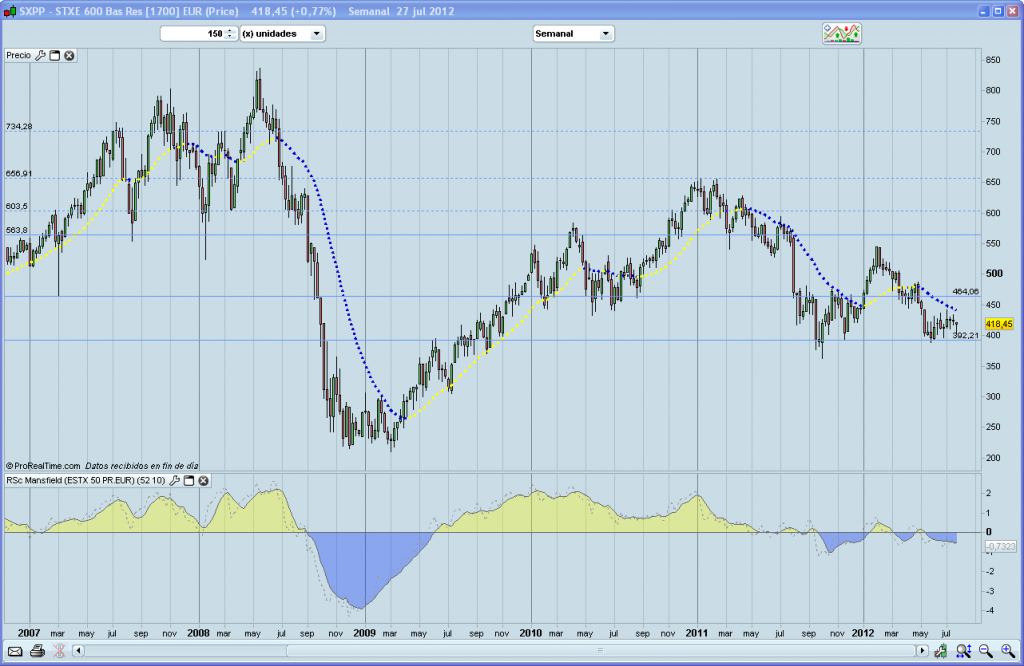

SXPP

(Europe 600 Basic Resources Index) Este lo destaco como un no apto para abrir cortos (aunque pudiera parecerlo), puesto que el índice se halla sobre soporte. Aunque su fortaleza relativa sea negativa, en realidad lleva un año y pico comportándose más o menos parejo al índice. Querría verlo en caída libre para que me convenciera. Este es un caso típico en el que el valor numérico de la fortaleza relativa no significa prácticamente nada.

Una nota más

Si el mercado es bajista, encontrar los sectores más débiles nos localiza buenos valores para abrir cortos.

Sin embargo, la estrategia de medio plazo (que es donde yo utilizo la investigación sectorial) es extremadamente difícil de aplicar en mercados bajistas.

Aunque, en teoría, en los mercados tendenciales bajistas se abren cortos mediante la estrategia de medio plazo, yo personalmente, dada la brusquedad de las caídas y los fuertes rebotes al alza que les suelen acompañar, prefiero operar más ágilmente mediante la estrategia de corto plazo.

Dicho con otras palabras, yo sólo uso la estrategia de medio plazo en mercados alcistas. En los bajistas me quedo con la de corto plazo porque no soy capaz de acompañar una tendencia a la baja sin ceñir agresivamente el stop loss y estar tranquilo a la vez.

Comenta y difunde

Te espero en los comentarios para que me digas cómo te fue, si algo no te quedó claro o lo que tú quieras. Agradezco incluso que simplemente te pases para saludar ¡Interactúa conmigo!

Además, si este ejercicio te ha ayudado, pincha en Me gusta, +1, retuitéalo y recomiéndalo a tus amigos. Ayúdame a difundirlo.

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Europa siempre ¡Saludos!

¡Buenas Uxío!

Para seleccionar un valor del IBEX 35 o del PSI 20 (Portugal)¿Es correcto utilizar los índices sectoriaes Europeos, o debería de utilizar los propios del país (los cuales no se si son muy fiables, debido a que algunos son muy recientes…)

¡Saludos a todos los Traders!

¡Qué rapidez Uxío!

Gracias por la respuesta, seguiremos atentos.

Hola, David.

El S&P500 es alcista, pero está un poco asmático. La MM30 me da igual y no es un criterio definitivo. Ente otras cosas porque tampoco es la media más adecuada para el S&P500. Cuando hablamos de tendencia, hablamos de máximos y mínimos coherentes (y el resto son aproximaciones).

Una falsa ruptura de máximos (o ni siquiera alcanzarlos) plantea un giro a bajista.

Una ruptura limpia de máximos hace pensar en la reanudación alcista contundente.

Además, estamos en verano, mal momento para tendencias claras. Yo creo que dentro de un mes sabremos cómo está el S&P500. De momento, es simple entretenimiento.

Hola Uxío ya sabes que releo tus artículos con frecuencia, es una actividad similar a la de ver buenas películas varias veces, como mi favorita «El Padrino», siempre pillas algún detalle que antes no habías pillado 😉

Mi consulta es acerca tu comentario del principio del post:

«razonablemente, muy pronto sabremos si el mercado explota al alza o se hunde a la baja, por lo que no nos viene nada mal ir ubicándonos para luego hacer la lista de la compra a tiro fijo.»

¿Por qué dices del SP a medio no está clara?(sin entrar en conteo de ondas) La MM30 es alcista.

¿Por qué sabremos muy pronto si el mercado explota en un sentido o en otro? ¿Este «muy pronto» fue el pasado viernes 03/08?

¿Cuál es la señal definitiva que nos invitaría a buscar posiciones hacia uno u otro lado en al estrategia de medio plazo?

¿La ruptura del canal lateral de la línea AD?

http://stockcharts.com/h-sc/ui?s=$NYAD&p=D&b=1&g=0&id=p36016418854

Gracias Uxío, un abrazo!

Hola a todos (y gracias por ir respodiéndoos los unos a los otros). Se nota que hay nivel 😉

Antes de nada, y para todos, hay un ejemplo exhaustivo en este artículo. Es de hace un año, pero vale como buen ejemplo.

hilariopg, tendré que mirar más detenidamente lo que comentas. De momento no puedo opinar.

David M, gracias 🙂

Juan, en el ejemplo he comparado los índices europeos con el EuroStoxx50 porque así me salen más equilibrados los resultados. En el fondo, da igual con quien compares.

Rafa, gracias por contestar 😉

edjedate, estoy de acuerdo.

Sara, gracias a ti por pasarte.

Manuel, te remito al artículo mencionado antes. Ahí está todo.

Luis Miguel, prefiero comparar a los sectores con su propio índice justo por eso. Sin embargo, piensa que lo único que importa es que estamos comparando sectores entre sí, respecto a una referencia común. No me importaría que me dieran todos positivos, simplemente sería más incómodo discriminar a los peores.

Alex, la situación que comentas es de debilidad. Un valor/sector sube arropado por su índice, pero menos que sus compañeros.

Sobrestant71, gracias por tu detallada contestación 🙂

Nestor, te has liado: La media móvil se la aplico al indicador de fuerza relativa (por eso me sale suavizado), la del precio está de adorno. No le pongas nada al precio.

carlos, gracias a ti por trabajarlo, pasarte y comentar. Se agradece 🙂

lu, todo esto es para localizar valores. Con tickers 1.0 sabes qué empresas pertenecen a cada sector. Mira el artículo mencionado al principio de este comentario.

¡Un saludo a todos!

Hola UXÍO, no me queda muy claro si lo que hemos de hacer es tomar posiciones sobre el índice del subsector (p.ej. SX3) o comprar valores que cotizen dentro de dicho índice.? Si así fuera, cómo conocemos las empresas que cotizan dentro de cada subsector, por ejemplo en UK?

Gracias por adelantado.

Gracias uxio por enseñarnos,y gracias por explicarme tickers 1.0 por fin lo entiendo.un placer visitar todos los dias esta web tan interesanre

Como siempre, gracias Uxio!!

A mi me surgen un par de dudas ya que he intentado replicar tus gráficos pero no me salen igual. A pesar de representar el indice con un gráfico semanal y una media móvil de 5 periodos, ésta queda muy pegada a las velas. Entiendo que la media móvil con la que trabajas la calculas con más de 5 periodos y no con 5 como comentas, verdad?

y otra cosa es que el gráfico de fuerza relativa no me sale tan suavizado como a ti, aunque ponga «numero de periodos=52» y «multiplicador =10». ¿Podrias explicarme como lo has hecho?

Gracias otra vez!!

Para Alex:

El RS Mansfield lo único que te hace es comparar la fuerza de un valor en relación a otro valor en este caso el SP500 para sectores USA, y el STOXX50 para Europa.

1-Personalmente prefiero hacerlo sobre un sólo índice y el más global posible como referencia en este caso el SP500 (500 empresas) respecto al STOXX50( 50 empresas) sea para valores europeos o no.

2-Cuando obsevas un valor X en gráfico semanal, y su media es ascendente pero su RS Mansfield tiene un valor menor a 0 es que es unvalor en medio plazo-> débil).

Por ello te has de fijar si la línea del Mansfield sube, pues implica que está ascendiento más rapidamente que el INDICE con el cual lo comparas ( que esté próximo a 0 es muy buena señal, y que lo cruce ideal para compra), ESO SI!! primero te has de asegurar que el mercado (INDICE COMPARADOR) es alcista como es el caso ahora con el SP500, que es alcista en semanal y con una resistencia sobre los 1400-1425.

Para tener un criterio de si el INDICE que se usa para comparar es alcista en el medio plazo ( 6 meses – 1 año), yo uso la típica de Weinstein la 30 media móvil ponderada y a más que su RSI de 7 en semanal sea mayor de 50 (FUERZA).

Así que si por jemplo coges como valor el SANTANDER y haces tres comparaciones con diferentes Indices, a cierre de de hoy en el PROREALTIME me da :

S&P500->INDICE ALCISTA( RSI-7 semanal:64,32->

Mansfield :-1.159

STOXX50->INDICE LATERAL BAJISTA(RSI-7 Semanal:62,24->

Mansfield:-0.573

IBEX35->INDICE BAJISTA(RSI-7 Semanal:48,15->

Mansfield: 1.1222.

Con estos valores está claro que el Santander si lo comparas con su INDICE (IBEX35), es más fuerte desde finales de enero, pero si resulta que su INDICE es BAJISTA Y DÉBIL (RSI menor a 50), lo que te dice es que baja menos que su índice de referencia.

Pero si lo comparas con un ÍNDICE más global (SP500) y de mayor capitalización, te está diciendo que lo hace peor que la media de los valores del SP500. Más concretamente desde febrero de 2010 EL SANTANDER es un valor que se comporta peor que el SP500.

Un dato último en EL RS MANSFIELD en semanal el nº de periodos que uso es:

en semanal :el de 52 periodos ( +/- 1 año de media )

en diario de 21 (+/- 1 mes de media)

Saludos!

Buenas tardes a todos.

Hola Uxío.

Sigo sin aclarar una duda respecto a la interpretación del RS Mansfield.

Cómo se interpreta la situación de un gráfico con una media semanal claramente ascendente y con fuerza,el precio lo hace igualmente,y sin embargo durante esa situación, el RS Mansfield es claramente negativo?

Esta situación no es aislada y se aprecia bastantes veces,análogamente,se dá la misma situación pero inversa con un precio cayendo al igual que su media semanal y sin embargo el RS Mansfield es positivo.

Agradecería cualquier ayuda pués considero que se crea un conflicto en la interpretación del gráfico del sector,ó mejor dicho,yo personalmente entro en una clara contradicción con lo que veo.

Muchas gracias y un saludo.

Alex.

hola novatos, hola uxío, iba leyendo pero no escribia. He estado pensando en que podemos ayudarnos entre todos si kompartimos nuestras estrategias de trading. Asi cada novato nos explica sus formas de operar y en ke acciones ŀe funcionan y los otros podemos ayudarle en mejorar su sistema al verlo y provarlo y asi ke kada novato explique el suyo todos. No se si se podria hacer em un webinario organizado por uxio o como. Ja direis si os parece bien la idea

Hola Uxío!

Tengo una pequeña duda, al comparar contra un índice, sea este el S&P500 o el EuroStoxx o el que sea, ¿no se debería tener también en cuenta si dicho índice es alcista o bajista?

Porque yo entiendo que si el índice es muy alcista muchas de las comparaciones nos darán un resultado malo con respecto al índice y al contrario, si el índice es bajista muchas comparaciones nos saldrán muy buenas cuando quizá la situación no sea tan buena.

Un saludo!

Buenas tardes.

Te felicito y doy las gracias Entiendo por compartir tu experiencia. Comprendo la mecánica a seguir,pero tengo algunas dudas. Para saber fuerza relativa, en el mercado europeo, comparamos los indices con el SP500 ó con el Stock50?.

Seguro que cuando pongas un ejemplo completo de compra, aquellas dudas quedaran aclaradas.

Saludos

Hola Uxío,

muchas gracias.

¡¡ que grande eres ¡¡

Baya nivel compañeros¡¡¡

Juan , es tambien una manera de filtrar, aunque no pasaria nada si se filtra con s&p 500 ( partiendo de la idea de que solo hay un mercado )

Yo lo hago de la manera que comentas…eu/euroxx ee.uu/s&p500

Hola Uxío, una consulta.

Yo siempre uso en el RSCMansfield el S&P 500 para comparar, y viendo los resultados que hemos puesto hay diferencias apreciables.

¿Crees que es mejor usar el Eurostox para los índices europeos?

Gracias y un saludo.

Pedazo de post Uxío!!

Enhorabuena 😉

Hay una gran diferencia, el tuyo tiene un soporte muy cercano y el mío ya lo ha superado y cae hacia el avismo.

Hace 1-2 años elaboré las listas del PRT con los SUPER USA, SECTORES USA, SUPER EUROZONA Y SECTORES EUROZONA.

Yo tengo este código dentro de SUPER BANKS EUROZONA.

Ahora tengo la duda si pertenece a Eurozona o no. Yo creía que los TMI son Euzona.

Qué opinas?.

Gracias.

Hay una gran diferencia, el tuyo tiene un soporte muy cercano y el mío ya lo ha superado y cae hacia el avismo.

Hace 1-2 años elaboré las listas del PRT con los SUPER USA, SECTORES USA, SUPER EUROZONA Y SECTORES EUROZONA.

Yo tengo este código dentro de SUPER BANKS EUROZONA.

No lo sé, la verdad. Si lo confirmas, dímelo.

En cualquier caso, no importa gran cosa, puesto que es un índice amplio ya de por sí.

El ESTX TM es el supersector banks de la EUROZONA?

y el SX7P es el supersector banks de EUROPA?

Muchas gracias.

Hola, hilariopg.

Yo me refiero al SX7P que muestro en este mismo artículo 🙂

Hola Uxío.

Me decías antes sobre el super de bancos en eurozona : «hilariopg, no, por lo que explico: Sobre soporte y con fuerza relativa creciente es a vigilar de cerca, porque pronto puede dar muy buenas compras».

He estado analizando el gráfico con ticker FHBP y no veo nada de lo que me dices. ¿Qué ocurre?

Perdón por el tostón.

Muchas gracias.

La fuerza consolidada está bien, pero que sea creciente es mejor.

Otra cosilla Uxío.

Si estmos mirando un sector x, qué es más importante a la hora de entrar, que el Mansfield esté cruzando o a punto de cruzar el 0 (al alza o a la baja según si estamos buscando cortos o largos)o que ya tenga una cierta fuerza consolidada?. A parte de tener en cuenta resistencias y soportes cercanos, claro está.

Gracias.

Un saludo.

Rafa, es verdad, casi todos lo habéis hecho muy bien 🙂

hilariopg, no, por lo que explico: Sobre soporte y con fuerza relativa creciente es a vigilar de cerca, porque pronto puede dar muy buenas compras.

Josema, gracias por avisar. Ya está solucionado.

Hola Uxío:No se pueden agrandar los gráficos.Un saludo

Hola Uxío.

El super Banks de zona euro no lo pones xomo de los ppales bajistas?

¿Y los americanos?

Gracias.

Un saludo.

Gracias uxio , veo que no se ha ido mucho la gente del objetivo…

Saludos y A por todas !!