Si crees que en el título he puesto letras al azar, te equivocas (por poco): Manu es amigo mío; sólo que tiene la manía de ponerse nombres raros como Insignificantius o Lawson.

Te traigo este artículo que Manu ha elaborado con esmero y buen hacer. Nada de lo que él escribe está puesto la ligera:

Análisis USA

Existe un dicho que asegura que si la economía de USA estornuda, Europa se resfría. En lo que a las bolsas se refiere, se puede decir que existe una cierta correlación entre Wall Street y los parqués europeos. Aunque esta correlación no es absoluta y puede fallar, en el análisis técnico todo se reduce a una cuestión de probabilidades, de modo que si USA sube es probable que Europa le siga y viceversa.

Dicho esto, me propongo analizar el mercado de USA para intentar determinar qué es más probable que suceda durante esta semana. Utilizaré indicadores que algunos conocéis y otros no, intentaré explicarlo de forma simple. Esto es pues un artículo para iniciados.

A pesar de todo, recordad, en cuestión de trading nadie tiene una bola de cristal y quien os diga lo contrario, miente.

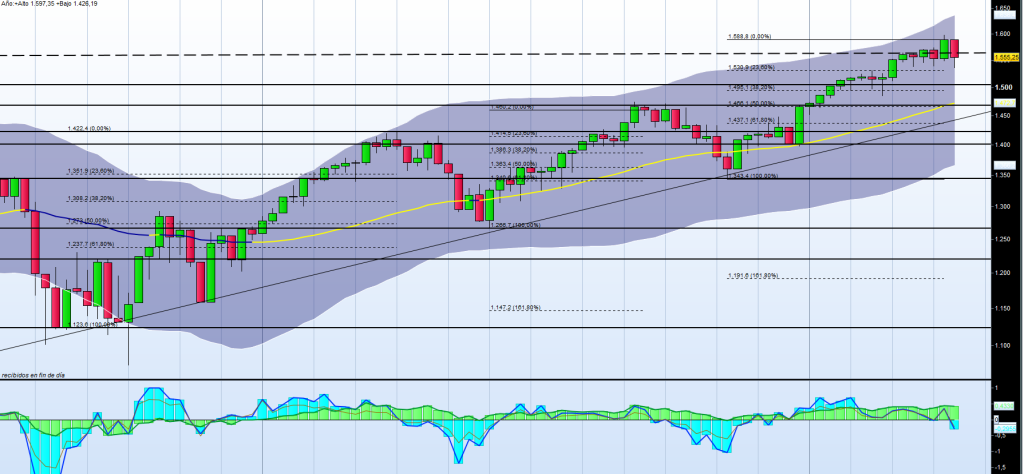

Empezaremos por echar un vistazo al SP500 en gráfico semanal

La tendencia de fondo es incuestionablemente alcista, como muestra la media móvil ponderada de 51 sesiones, y lo será mientras no se pierdan los 1345.

La última vela semanal es una fuerte vela bajista (detenida en un soporte en 1553) que podría hacer pensar en un pullback a la media o al soporte situado en 1467 puntos, que es donde, curiosamente, está la directriz alcista.

Además, si aplicáis Fibonacci a las tres ondas anteriores, veréis que estas realizaron correcciones hasta el 50% de su máximo que, en este caso, si se iniciara la corrección, estaría en los mismos 1467 puntos.

Justo debajo del gráfico de precios, veréis un indicador conocido como Manipulación. Este indicador muestra lo que en teoría está haciendo el dinero fuerte (de color azul, los tiburones) y lo que hace el dinero débil (de color verde, los pececillos). Si os fijáis en la historia anterior, casi siempre, cuando los tiburones salen (azul por debajo de cero) los pececillos sufren. Podríamos decir que, ahora mismo, se está distribuyendo papel en el SP500 pasando de los tiburones a los pececillos.

Empezamos por tanto con la hipótesis de que en USA podría haber un pullback. Vamos a ver si hay más datos que la soporten.

Veamos cómo se comportan los sectores

Existen teorías que dicen que la compraventa de valores va rotando de unos sectores a otros en función de cómo se espera que evolucione la bolsa. Si esperamos malos tiempos, el dinero fluye hacia empresas cuyos productos son indispensables (de automovilísticas a empresas de alimentación por ejemplo.

Existen dos fondos, uno que contiene acciones de empresas dedicadas a consumo imprescindible (comida, medicinas, etc…) y otro que contiene acciones de empresas dedicadas a consumo discrecional (restaurantes, cosmética, etc…).

La idea aquí es ver si el dinero se concentra en el consumo imprescindible o en el discrecional.

Como podéis ver en el gráfico superior derecho, el consumo discrecional cae, además el patrón de esas dos velas suele ser bajista.

En el gráfico inferior izquierdo, consumo necesario, el fondo no solo no baja, a pesar de haberlo intentado (ver la cola de la vela) sino que ha subido.

Por tanto, como podéis ver en el gráfico comparativo situado en la parte inferior de la pantalla, ambos fondos parecen iniciar un movimiento de convergencia, de modo que, si se repite la historia, el análisis de estos fondos parece reforzar la hipótesis de un pullback cercano.

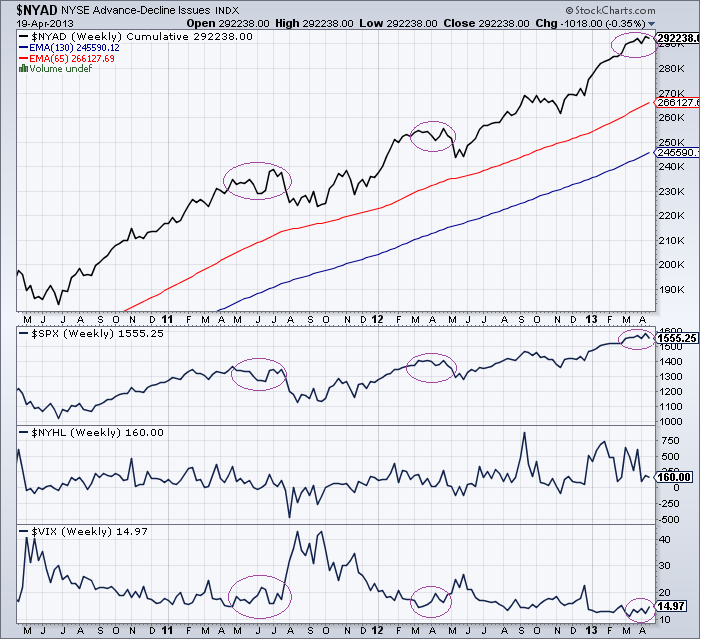

Qué dicen los indicadores de largo plazo

Aquí suelo verificar tres indicadores.

En el NYAD, que contiene la línea de Advance/Decline (valores que suben versus valores que bajan), podemos observar que, cuando hay rallys, la línea sube limpiamente, mientras que ahora, se está frenando. Para mi esto significa que, como mínimo, podría iniciarse un periodo lateral.

En lo que a NHNL se refiere, que mide los valores que marcan nuevos máximos versus los que marcan nuevos mínimos, se están marcando máximos decrecientes, lo que vendría a significar que el dinero se está concentrando en unas pocas empresas potentes (blue chips) en detrimento de otras más débiles.

Por último, si miramos al VIX, el indicador del miedo, comienzan a marcarse mínimos crecientes, lo que podría augurar un aumento de la volatilidad. Si miramos la historia anterior, esto suele presagiar correcciones.

Qué dicen los indicadores de análisis técnico

Partiendo de la concentración que parece observarse en el NHNL, vamos a ver si podemos concretar algo más.

En el siguiente gráfico observamos en el precio el comportamiento semanal del Dow Jones de industriales. Si comparamos este índice, que contiene las blue chips de USA, con el SP500, que es un índice más “democrático”, usando un RSC Mansfield, veremos que, efectivamente, el Dow Jones se comporta mejor que el SP500, es decir, el dinero se estaría concentrando en las blue chips USA tal y como nos indicaba el NHNL.

Para mí, eso significa miedo, o, al menos, precaución. Mi criterio es simple, cuando se espera inestabilidad, el RSC es creciente y tiene frecuentes cruces por cero, cuando no, suele estar bajo cero y está más tranquilo. Esto no es una alarma al uso, pero sirve para que me vuelva más conservador en mis operaciones.

Además, podemos observar un estocástico sobrecomprado y girando a la baja y una MACD decreciente que parecen confirmar la hipótesis.

Entonces, ¿dónde está el dinero?

Sabemos que el dinero tiende a fluir a aquellos lugares en los que puede obtener rentabilidad. Puesto que sabemos (gracias a Kostolany) que la bolsa es un cúmulo de dinero y psicología (eso apoyaría estas subidas gracias a las inyecciones de liquidez de la Reserva Federal), es lógico pensar que el dinero que sale de la bolsa entraría en otro lugar.

Viendo el gráfico siguiente, podemos observar que el dinero no está entrando en las materias primas (gráfico CRB que es un índice de commodities) ni en las divisas (gráfico USD).

Tal vez comience a entrar tímidamente en el mercado de deuda pública (UST, bonos a 10 años). Como podéis ver, en el pasado, las subidas en el mercado de deuda pública han ido acompañadas de bajadas en el SP500.

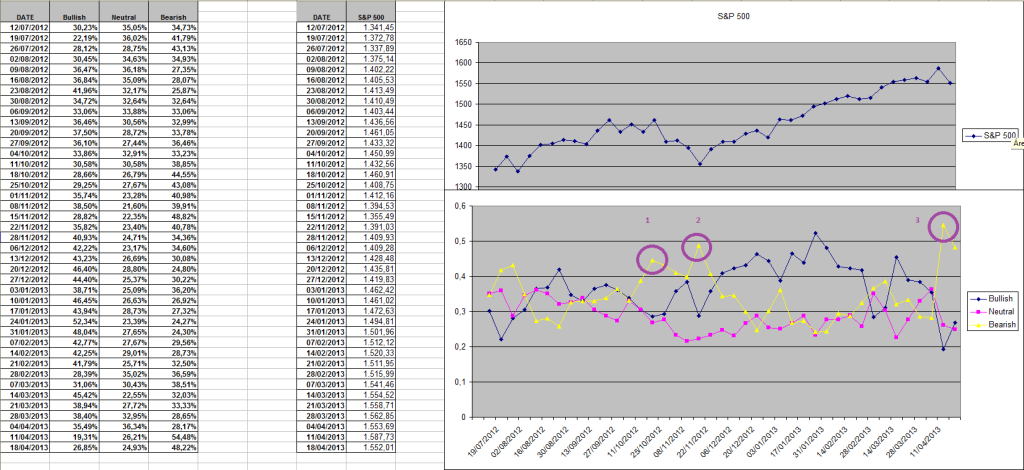

Vale, si el dinero dice eso, qué dice la psicología

Pues viendo la encuesta de la Asociación Americana de Inversores Individuales, la AAII, existe una mayoría de inversores bajistas, cosa que, históricamente, ha confirmado nuestra hipótesis de trabajo.

Pero mucho ojo con esto, porque en esta encuesta opinan tiburones y pececillos. El punto 1, para mí, son los que vieron venir el pullback, el punto 2 son los que quisieron aprovecharse a última hora de dicho pullback. Aquí la hipótesis sería: ¿el punto 3 son los que han visto venir el pullback?

Conclusión

Tengo la sensación de que se inicia un pullback en USA, cosa que podría tener su efecto en Europa, si bien, Europa lleva tiempo corrigiendo y, además, la correlación con USA, de un tiempo a esta parte es débil.

En cualquier caso, los más veteranos ya sabréis que el análisis técnico es más un arte que una ciencia, se basa en intentar extrapolar al futuro lo sucedido en el pasado y, si bien para mí existen muchos indicios que apuntan a un pullback inminente, la única verdad que tenemos ahora es que USA es alcista y la última semana cerró sobre un soporte, cosa que en los manuales de análisis técnico son indicadores de rebote.

En cualquier caso, espero que os haya gustado el análisis y os sirva de algo. Espero que me ayudéis a mejorarlo con vuestras opiniones. Yo apostaré por el pullback si se confirman mis impresiones y, si me equivoco, como dice el amigo y maestro Uxío Fraga, “para eso están los stops”.

¡Buena caza!

Manu sabe mucho de economía y es uno de los mejores aprendices de trader que he conocido (¡Tendrías que ver su libreta!) Tiene un blog magnífico de economía, opinión y realismo-cataclísmico-español en «sihaycrisis» y recientemente ha abierto otro diario: Aprendiz de inversor, donde desde hace poco se le puede leer en su vertiente más bursátil.

Te recomiendo que le sigas la pista 😉

¡Gracias, Manu!

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Muchas gracias Mr.Jonsson por la parte que me toca, asumo que tu solicitud acerca de profundidad de mercado es para Uxio y, por tanto, esperaré a que él te conteste.

Saludos

Miy buen analisis de como están, o supuestamente están, las cosas en la bolsa americana y explicaría muy bien el dilema de las, ya antiguas, señales bajistas en el MACD por ejemplo. Veamos que ocurre a continuación!

Disculpad entrometerme con algo tan de «primaria» pero estudiando con nuestro amigo google me he topado con el termino de -profundidad de mercado- solamente he leido que es y me falta ver donde conseguirlo, como implementarlo a una estrategia etc..

Pero creo que sería, por lo menos, interesante que se empleara una pequeña entrada sobre ello no?

Un saludo a todos!

Como dice Elder hay dos formas de matar a los toros, acompañarlos al corredor de la muerte en el matadero, seguir tendencia, o bien torearlos, cara a cara. Los segundos suelen dar una mayor recompensa aunque la probabilidad de acertar en la jugada es mas baja.

zoro3es

Muy acertado en esa ocación el amigo Keynes. De todos modos, yo no pensaría en cortos en USA hasta perder los soportes de las últimas semanas.

Y, en cualquier caso, si buscas debilidad ¿por qué no te das una vuelta por Europa? Italia por ejemplo… tendrán que repetir las elecciones y tal.

Gracias a ti por la charla

Estoy de acuerdo contigo Manu yo veo una terecera onda extendia que debe corregir y sigo apostando por cortos contra tendencia, pero el sp500 ya me ha dado mas de un revolcon y como decia «Keynes el mercado puede permanecer mas tiempo irracional que usted solvente».

No obstante aún tengo balas en la recamara para alguna última jugada.

Saludos y gracias por el análisis.

zoro3es

Tal y como yo lo veo existen tres escenarios (no los puse en el artículo pero sí los contemplaba):

1.- Subida bestial, ruptura de resistencias en DJIA y SP500. Reconocer errores y seguir adelante.

2.- Se está formando un martillo invertido. Los tiburones están subiendo la bolsa para colocar papel a los pececillos en la subida antes de la corrección. Este escenario se confirmaría si, cuando el SP500 toque máximos, o un poco antes, se da la vuelta y cierra la semana perdiendo todo el terreno ganado esta semana.

3.- Caída brutal desde el principio de la semana. Este escenario ya está descartado.

Para mi, el escenario 2 ha sido el más probable desde el principio. La bolsa suele hacer lo que se espera pero no cuando se espera que lo haga.

Yo la bolsa no la comprendo lo de USA no es normal. No acaba de corregir.

Rubén y Rocio

Muchas gracias, por vuestros amables comentarios. Se lo debo en parte a Uxío y a su magnífica labor.

jmrcalin

Cierto, pero es que ahora yo estoy corto en petróleo y materias primas del LSE desde hace un par de semanas. Por eso busco la parte más débil.

Pero vamos, que tu planteamiento es rigurosamente cierto.

Hola Manu,

Si comparamos el indice del mercado reino unido con el indice del mercado americano SP500, claramente esta mas fuerte el americano.

Mejor invertir en valores de mercados mas fuertes, para que las probabilidades de exito sean mayores.

saludos

Muy buen analisis…gracias por compartir tus conocimientos.

Sinceramente, me parece que a Manu de aprendiz le queda más bien poco. Un análisis muy completo. Tomo nota de los blogs, muchas gracias por compartir!

jmrcalin

Siempre hay excepciones, la bolsa de Londes está muy correlada con el SP500 y el Banco de Inglaterra también ha realizado QE (impresiones de dinero como política expansiva) al igual que USA.

Además está la ventaja de que la libra se está apreciando últimamente con el euro, de modo que puede hacerse el doble juego.

Saludos

Comparto la opinion de que actualmente es mejor apostar por el mercado USA antes que el mercado europeo.

Y para ejemplo: BAX International

saludos