Saber cuándo entrar en una operación de trading es importante, pero es mucho más importante saber salir correctamente.

El problema de no saber salir adecuadamente es que pierdes dinero (o dejas de ganarlo) y tu trading no mejora.

Las soluciones te las cuento en este artículo:

¿Cómo establecer objetivos realistas en trading?

A la hora de poner uno o varios objetivos tienes que determinar el escenario en el que te encuentras.

No es lo mismo una operación de compra de medio plazo que está en máximos, que una operación de venta con dos soportes por debajo.

Si planteas una operación de compra en un escenario alcista, fuerte y claro, lo normal es que no tengas ninguna resistencia relevante por encima que te sirva de referencia para poner el objetivo (o en la que compense truncar la operación).

Lo que quieres cazar en este caso es un movimiento de medio o largo plazo que te dé grandes beneficios dejándole bastante recorrido al precio.

Por lo tanto, poner un objetivo relativamente cerca sería ineficiente.

Una opción bastante recomendable es poner un objetivo muy holgado, por si acaso te olvidas de que tienes la operación abierta.

Yo suelo ponerlo al doble del precio de entrada y un poco más. Pero tú puedes ponerlo como te resulte más cómodo, o no ponerlo directamente.

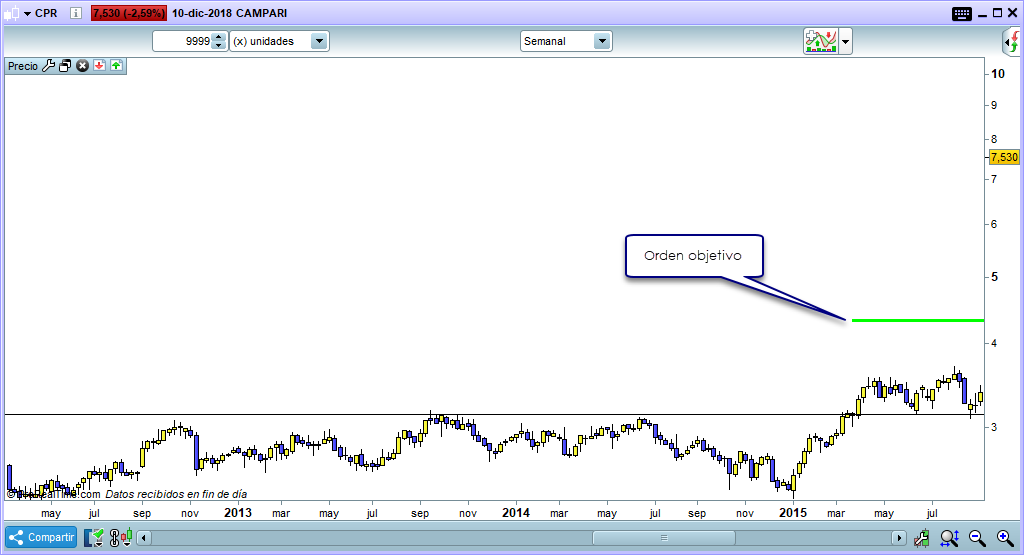

Te pongo un ejemplo con una operación de compra a medio-largo plazo:

Ahora vas a ver lo que ocurre cuando no pones el objetivo acorde al escenario.

Objetivo demasiado cerca:

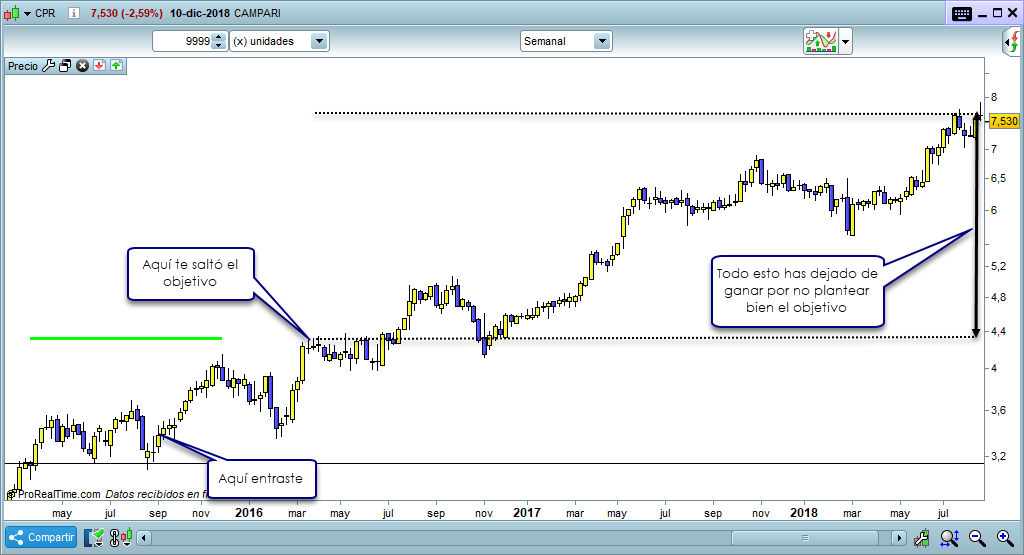

Y el desenlace:

Ahora la misma operación, pero planteando un objetivo acorde al contexto:

El resultado:

Como puedes observar, si planteas una operación en un escenario alcista, fuerte y claro, a medio o largo plazo, pero con un objetivo de corto plazo, estás dejando de ganar muchísimo dinero.

Otro ejemplo

Ahora imagina que vas a operar a corto plazo.

Lo que buscas es capturar un movimiento del precio entre niveles relevantes en un periodo de días o semanas.

Por lógica, tendrás que poner tu objetivo antes de llegar al siguiente nivel relevante.

No puedes dejar al precio libre, sin objetivo, confiando en que traspase ese nivel y puedas ganar más dinero.

No, porque no es lo que quieres.

Y si haces esto, es que no estás determinando correctamente el escenario actual.

Esto incluye también a los niveles intermedios:

Si tu plan de trading incluye un nivel intermedio algo relevante, tendrás que poner un objetivo parcial intermedio, no puedes pasarlo por alto.

Quieres hacer una operación de compra desde soporte hasta resistencia:

Pero una voz interior reveladora te dice que romperá esa resistencia y el precio se irá a las nubes, por lo que decides no poner objetivo.

Mira lo que ocurre:

Ocurre que, como no has operado según el escenario, te has perdido el movimiento de corto plazo que buscabas en un principio, no has podido aprovechar los beneficios y, encima, el precio ha vuelto a tu punto de compra.

Sencillas técnicas de trading para asegurar parte de los beneficios

Puede que haya operaciones que lleguen directas al objetivo, pero habrá muchas otras que se darán la vuelta antes de llegar.

¿Quiere decir esto que tienes que ir siempre a todo o nada?

No necesariamente.

En muchas ocasiones es recomendable actualizar el stop loss, conforme se va moviendo el precio, mediante trailing stop.

Haciendo un buen trailing stop en puntos defensivos te vas asegurando una parte de los beneficios.

Pero es muy importante ceñir el stop loss en el momento adecuado, para que el precio no te saque demasiado pronto o demasiado tarde y estés así regalándole dinero al mercado.

Si quieres saber cómo hacer una buena gestión del stop loss, pásate por la guía definitiva del stop loss en trading.

Otra opción para devolverle lo mínimo posible al mercado, en caso de que nuestra operación no salga como planteamos, es mover el stop loss a breakeven real cuando nos lo permita nuestro plan de trading.

Con esto lo que haces es ceñir el stop loss al punto exacto en el que recuperas el valor total de tu inversión, incluidas las comisiones.

Es decir, ni ganas ni pierdes.

Igual que la forma de hacer trailing stop, llevar el stop loss inicial a breakeven es decisión tuya y depende mucho del contexto de cada operación y de tu plan de trading.

Qué ocurre si no sabes gestionar tus emociones

Sabes de sobra que la gestión emocional es un pilar fundamental del trading y se puede entrenar para obtener cada vez mejores resultados.

Ahora ponte en situación:

Ves un valor que podría ser interesante para abrir unos cortos.

Colocas soporte y resistencia.

Pones las órdenes de entrada, stop loss y objetivo.

Calculas el B/R y te cuadra.

Observas un patrón de entrada que te gusta.

Todo perfecto.

Entonces, abre el mercado, se ejecuta tu orden de entrada y pasa esto:

¡Velón a tu favor! ¡Ya lo tienes!

Y piensas: Paso del objetivo, con esta vela ya tengo algo de dinero asegurado. Compro, agarro la pasta y a otra cosa.

¡Mal!

Todo el mundo ha estado en esta situación más de una vez (me incluyo).

El ansia por salir con beneficio de la operación te hace no respetar tu plan de trading.

Vale, sí, has ganado, pero este no era el objetivo y, seguramente, días después te darás de cabezazos contra la pared.

Al final el valor llega a su objetivo y te arrepientes por haberte precipitado.

La euforia te pudo y cerraste una operación que, de haber seguido correctamente, habría llegado a objetivo a los pocos días.

Puede que alguna vez te salga bien y, después de ese velón, el precio se dé la vuelta. Pero no está bien, porque esto afectará al global de tu operativa.

Uno de los aspectos que tienes que cuidar de tu trading es operar con un buen ratio de Beneficio/Riesgo (B/R).

Y esto se consigue con operaciones completas, sin salir a la primera de cambio.

Cómo mejorar los resultados de forma sistemática

Respeta tu plan de trading

Grábate esta frase a fuego ya que es la que, pasado un tiempo, te convertirá en un trader ganador.

A la hora de salir de una operación tienes que hacer lo que dice tu plan de trading.

Un plan que has dejado claro (por escrito, a poder ser) y al que tienes que ceñirte pase lo que pase.

¿Que tu plan no es muy bueno?

No pasa nada.

Ceñirte a él es lo que te hará detectar los errores más rápidamente y aprender de ellos.

No improvises.

En definitiva, quiero que tengas clara la importancia de saber salir bien en una operación y sacar así el máximo provecho de esta.

Es imposible adivinar el momento perfecto para salir.

Por lo menos, es imposible hacerlo queriendo.

Puede que, por suerte, algún día vendas en máximos o compres en mínimos. Pero solo habrá sido eso: Suerte. Y mucha.

Y ya sabes, si quieres aportar algo, te espero en los comentarios 😉

Uxío Fraga (Trader y fundador)

Uxío Fraga (Trader y fundador)

Muy buen post. Pienso que lo máas esencial para que un trader pueda ser sustentable, es tener una ENORME paciencia y tranquilidad. Ademas de todas las que escribieron en el articulo que están bastante bien. Tambien existen otras paginas que creo son brokers.

Muchas gracias, Hache y Graciano 🙂

A toro pasado siempre es más fácil, Graciano. De todas formas, no fue tan grande lo que dejaste de ganar.

¡Saludos!

Muy bien Alex, como se nota que has tenido un buen maestro, no solo por el fondo del artículo sino también en la forma tan clara, amena y sobre todo didáctica; enhorabuena.

Dicho esto me planteo si en mi última operación de concurso de Inditex, donde vi grandes dificultades para cerrar el gap de agosto (acuérdate de la brecha del «glaciar» en mis comentarios), fue una buena decisión ceñir el SL por LdC ya próximo al gap para salvar la operación. A toro pasado lo ideal hubiera sido poner el objetivo al inicio del gap, a 27, con lo que me hubiera ahorrado el importante deslizamiento de cierre y hubiera conseguido aumentar el beneficio un 0.6%. Ya sabes que el valor descendió hasta los infiernos el día 12/12 por la publicación de beneficios. Mi plan incluía salirme antes de esa fecha.

Gran Articulo Alex,

Me siento identificado con todo lo que comentas sobre todo con querer ir a Break even demasiado pronto.

Como casi todo, es bastante mas complicado cerrar que abrir.

Un saludo

Muchas gracias a todos 😉

Eduardo, completamente de acuerdo contigo. Hay que tener cuidado con ese demonio rojo, que siempre va a estar ahí, pero se puede domar.

Tienes razón Novato, mucho ojo con querer asegurar la operación demasiado pronto. Seguro que has sacado más de una conclusión de eso.

Abel, haces bien en preguntar si no lo entiendes. Lo que haces es «ponerte corto», que es vender para luego comprar. Aquí tienes un completo artículo que trata este tema:

https://www.novatostradingclub.com/gestion/ponerse-corto-bolsa/

¡Saludos!

Fenomenal Alex.

El artículo me aclaro en algún aspecto lo cual esta muy bueno.Por otra parte te pido disculpas por mi desconocimiento pero no entiendo como comprando a un precio determinado y vendiendo a otro menor se puede tener ganancia, muchas gracias

Excelente artículo. Ojito con mover el stop loss a breakeven demasiado pronto. Este año me ha pasado 2 veces que por apurarme con el breakeven me sacaron de la operacion, y posteriormente dichas acciones subieron un 14% y un 19% en el plazo de 2-3 meses.

Por tonterias como esas voy a acabar el año con lo comido por lo servido, en vez de con una buena paga extra en la cartera.

Un resumen magnífico.

Enhorabuena por el artículo Alex!!. Leyendo el artículo uno se ve a sí mismo en algunas ocasiones y sonrie. Puedes leer el artículo 1000 veces, y cuando estás ahí, con el gráfico delante, el pequeño demonio rojo se apoya en tu hombro y te dice «Pasa de Alex, pasa de Uxio, mira que dinerito tienes ante tus ojos» y en ese momento se nubla la vista, el entendimiento y ¡¡ZAS!! ¡¡Triunfa el mal!!.

Hay que ser fiel al plan de trading, planificar las operaciones con calma y tener en cuenta todas las observaciones hechas por nuestros angelitos blancos (esos que se ponen en el hombro contrario al del demonio rojo).

¡¡Gracias angelito blanco por recordarnoslo!!

¡¡Un abrazo Alex!!