¿Qué es el apalancamiento en la bolsa o en el Trading?

El apalancamiento financiero es, en la práctica, gestionar más dinero del que realmente tienes.

¿Cómo puedes mover más dinero del que tienes?

Presta atención:

Ejemplo de apalancamiento

Para este ejemplo voy a coger el gráfico de AMD en ProRealTime, recuerda que puedes analizar rápidamente gráficos con su plataforma web desde aquí mismo.

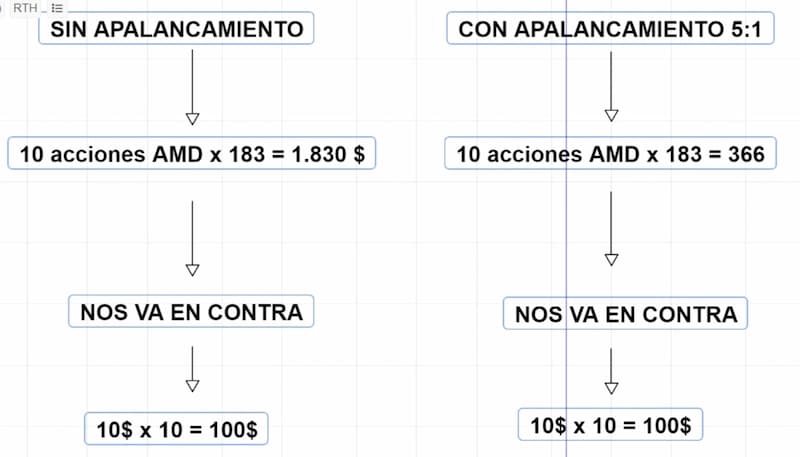

Imagínate que quieres comprar 10 acciones de AMD cuando llegue a 183 porque crees que si alcanza esa cantidad continuará la subida (es solamente un ejemplo hipotético). El precio a pagar, sin apalancamiento, sería de 10×183$, es decir, 1.830$. Hasta aquí todo bien.

Ahora vamos a ver el mismo ejemplo con apalancamiento 5:1, es decir, el broker me permite comprar 5 veces mas de lo que yo tengo, o lo que es lo mismo, me va a exigir que tenga 5 veces menos de lo que me suele pedir.

Es decir, ahora me van a exigir solamente 366$ para comprar esas 10 acciones, 5 veces menos de lo que tendría que haber pagado.

¿Qué tiene de bueno el apalancamiento financiero?

Lo bueno del apalancamiento es que te permite acceder a acciones o valores más caros que, de otra forma, quizás no puedieras comprar.

¿Qué tiene de malo el apalancamiento financiero?

Lo malo que tiene el apalancamiento es el sobreapalancamiento.

Mira el ejemplo de la imagen con AMD, si perdieras esta operación, perderías exactamente lo mismo, 100$. Con la diferencia de que has pagado menos por comprar esas 10 acciones.

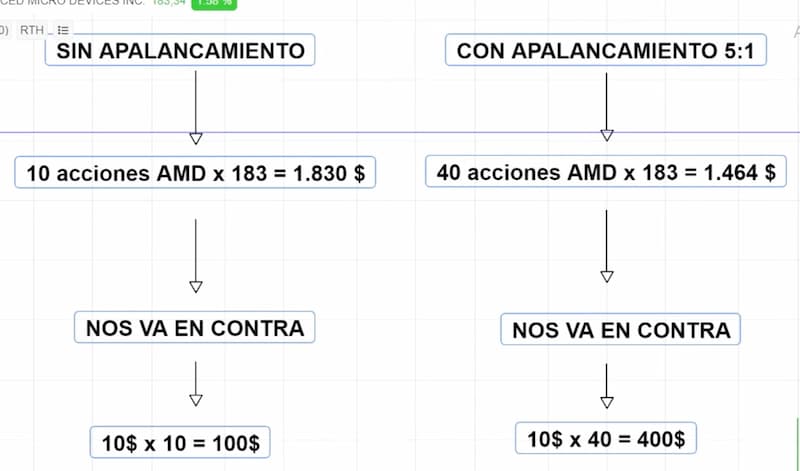

El problemas es que muchos traders se vienen arriba y se sobreapalancan. En lugar de comprar 10 acciones y seguir con su plan de trading, compran 40, pues lo ven con otros ojos, con los ojos de la avaricia. Es mucho más accesible, mucho más barato.

Pero claro, cuando compras 40 acciones, la pérdida es mucho mayor, en este caso sería de 400$. Fíjate que el precio de compra con apalancamiento sigue siendo inferior a que si hubiéramos comprado 10 acciones sin apalancamiento.

Estamos arriesgando mucha más cantidad de la que nos podemos permitir y esto es precisamente lo que no debe pasarte.

Si resulta que en la cuenta no tienes suficiente como para cubrir la pérdida, antes de que eso suceda, el broker te saca por las malas del mercado y te quedas con la cuenta prácticamente a cero. Desde luego, él no va a perder por tu irresponsabilidad.

Resumiendo: ¿Qué es el apalancamiento?

El apalancamiento es un multiplicador delriesgo.

Tiene un enorme poder de seducción, especialmente entre los recién llegados, porque es el arma perfecta para ganar dinero en Bolsa cuanto antes.

Sin embargo, el que lo ha probado, normalmente, también ha escarmentado. La experiencia nos enseña que el apalancamiento es un lobo con piel de cordero.

Si recuerdas, lo habitual en Bolsa es perder, perder mucho y muchas veces; así que magnificar las pérdidas no es una estrategia inteligente para el que busca sobrevivir en los mercados.

Como ves, en principio, no nos interesa. Tenemos que decantar todas nuestras decisiones hacia la alternativa de riesgo mínimo.

Como curiosidad, te dejo aquí una tabla con los límites de apalancamiento para particulares que puso la ESMA a los diferentes productos:

¿Cómo utilizar el apalancamiento de manera inteligente?

Antes de explicar esto, hay que distinguir muy bien qué es capital invertido y qué es capital arriesgado:

Capital invertido

Cuando le das a tu broker 1.830€ para comprar 10 acciones de Telefónica a 183€, estás entregando un capital invertido de 1.830€. Pones encima de la mesa 1.830€.

Capital arriesgado

¿Estás arriesgando 1.830€?

Eso depende de ti, pero en principio no.

Si colocas un stop loss en 173 (Traducción: Si le dices a tu broker «Oye, si AMD cae a 173€, véndelo todo»), entonces sólo estarás los 100$ que hemos visto antes (la distancia de 183€ hasta 173€) y, por lo tanto, asumes un riesgo real de sólo 100€.

Gestión de capital en trading

La gestión de capital es esa parte de tu sistema de trading que se encarga de repartir el riesgo entre tus posiciones. Has leído bien: repartir el riesgo. La gestión de capital asigna bloques de capital arriesgado a partir de los cuales puedes calcular cuánto capital invertido corresponde a ese capital arriesgado.

La idea de fondo es que tú no dices: «En esta operación voy a invertir 5000€». Lo que dices es: «En esta operación, voy a arriesgar 300€».

Puede suceder que, si arriesgas muy poco por acción, tu sistema te permita comprar muchas acciones, saliéndote el capital a invertir muy grande. Por ejemplo:

Imagina que puedes arriesgar 300€.

Vas a comprar Acciona a 80€, con stop loss en 79.85€.

Tu riesgo por acción es de 0.15€.

Así que puedes comprar 2000 acciones (porque 300€ / 0.15 € por acción = 2000 acciones)

Eso te supone invertir nada menos que 160.000€ (porque 80€ por acción x 2000 acciones = 160.000€)

Tu capital arriesgable es 300€, pero tu capital invertible es 160.000€.

¿Tienes 160.000€?

Puede que no. Seguramente no.

¿Puedes asumir la pérdida de 300€?

Sí. Así lo has empezado todo, basándote en tus cálculos de gestión de capital.

Te encuentras con que el limitante en esta ocasión no es tu riesgo disponible, sino tu capital para invertir.

La solución es el apalancamiento

¿Y si lograras que el broker no te pidiera 160.000€ para mover esas 2000 acciones?

Hecho: En lugar de 2000 acciones de Acciona, compras 2000 CFD de Acciona (¡trabalenguas!)

El broker ahora te pide, por decir una cifra, el 4% del nominal, es decir 6.400€. Una cifra mucho más asequible.

¿Qué pasa si ganas? Ganas como si movieras 160.000€.

¿Qué pasa si pierdes? Pierdes como si movieras 160.000€. Que son exactamente 300€, porque tú lo has calculado de antemano.

Tienes el riesgo bajo control.

Todo va bien.

Una observación interesante

Sabes bien que lo habitual a la hora de comprar un valor que cotiza por la zona de los 80€, no es poner un stop loss en 79.85€. Eso es extremadamente pegado y no tiene sentido en la inmensa mayoría de las situaciones. Te he puesto un caso extremo y rozando lo irreal.

Lo habitual es que, si compras a 80€, pongas el stop loss en 77€ o en 75€, dependiendo de cómo se mueva el valor y del marco temporal que barajes (semanal o diario).

Sin embargo, hablando de un valor que se mueve por los 80€, un stop loss a sólo 15 céntimos de distancia tiene perfecto sentido si lo que estamos intentando es cazar un movimiento de 50 céntimos, por ejemplo.

Esto es típico de la operativa intradiaria, en la que las operaciones abarcan muy poco recorrido en el precio y duran tan sólo unos minutos.

Es por esto que los futuros (el producto apalancado por excelencia) son los reyes del intradía.

Oye, puede suceder que, operando con gráficos diarios o semanales, en alguna ocasión te venga bien apalancarte un poco porque has conseguido localizar una oportunidad de muy bajo riesgo por acción y quieres aprovecharla. En ese caso, estupendo. Pero ten en cuenta que no es lo habitual.

Este tipo de situaciones se puede dar, sobre todo, cuando realizas stalking. Aunque eso mejor te lo explico otro día, que para hoy ya es demasiada información junta.

Eso sí, si tu tasa de aciertos es demasiado baja, te recomiendo que te descargues esta mini-guía gratis para solucionarlo ya y evitar males mayores.

Cuéntame lo que sabes

Ha llegado la hora de que participes y hagas de este artículo una conversación. Estoy deseando descubrir cómo utilizas tú el apalancamiento, tus experiencias con productos apalancados y cómo planeas utilizarlo (si es que lo planeas).

¡Te espero en los comentarios!

0 comentarios