El otro día, en uno de nuestros webinars en directo del canal de YouTube (las 8 claves para triunfar en Bolsa), una de las preguntas más frecuentes era la de cómo esquivar o protegerse de los barridos.

Antes de nada, veamos una pequeña guía…

¿Qué son los barridos en trading?

Forma parte del argot de los especuladores (de los traders). Como bien sabes, un trader serio acompaña todas y cada una de sus posiciones de una orden stop loss. Esta orden se pone en ese punto al que, de llegar el precio, sabremos que nos hemos equivocado en el planteamiento y que no vale la pena permanecer en la posición.

En ocasiones, el ruido de mercado (los rápidos movimientos espasmódicos hacia arriba y hacia abajo del precio dentro de una tendencia sana) se intensifica de forma anormal, y el precio retrocede mucho y muy rápido, recuperándose igualmente rápido.

El efecto de estos coletazos tan violentos del precio es que saltan los stop loss de miles y miles de traders, dejándolos (injustificadamente) fuera de juego, puesto que el precio ha llegado hasta donde no debería, a pesar de no haber perdido la tendencia.

A estos movimientos, se les llama barridos porque frecuentemente son intencionados. El precio se mueve bruscamente gracias a entradas y salidas de dinero repentinas y monstruosamente grandes, que son capaces de hundir y levantar de nuevo al precio (o viceversa).

¿Por qué se hacen los barridos?

El barrido es un robo de acciones, o contratos, o lo que sea, que la mano fuerte le hace a la mano débil. Se trata de un abuso que los tiburones ejercen sobre los pececillos.

Si tú, como mano fuerte, estás acumulando acciones con la expectativa de que eso suba, y sabes que tienes la oportunidad de comprar más barato una gran cantidad y, de paso, sacudirte las rémoras que se te van pegando, lo haces. Por eso ocurren los barridos.

La idea es que, en lugares muy predecibles, se acumulan los stop loss de miles de pececillos. Muchas posiciones pequeñas (mucho dinero en total) con una orden de venta en un punto claramente definido y, de hecho, próximo.

La mano fuerte piensa, y con gran acierto «A pesar de que quiero comprar… ¿Y si vendo de golpe un buen puñado de millones de euros y vuelvo a comprarlos a los cinco minutos?»

«Al vender tanto de repente, hundo el precio. Al hundirse el precio, saltan los stop loss de toda esa gente que vende de golpe, lo que hunde aún más el precio y yo, con mi mismo dinero, recompro todas mis acciones y, de paso, las de todos esos pezqueñines ¡Compro a precio de saldo y ya estamos listos para la gran subida!»

El mayor barrido que yo recuerdo

El 6 de mayo de 2010, ocurrió el suceso más impresionante en los mercados que yo haya presenciado en directo. Casualmente, estaba vigilando una posición que tenía en Google, así que pude ver en tiempo real como el precio se hundía en los infiernos a la velocidad del rayo.

Por aquel entonces, Google cotizaba por los $510 la acción. En pocos segundos, el mercado cambió de calma chicha a fuerte marejada, me saltó el stop loss y pude ver como, en un par de minutos, el valor se movía por los $460. Google valía ahora un 10% menos que hace dos minutos. Cincuenta dólares por acción se habían esfumado en dos minutos ¿Te das cuenta?

Cuando algo así sucede, lo primero que uno piensa es «Acaba de estallar la tercera guerra mundial», especialmente cuando lo ves replicado en valores de la talla de Exxon Mobile, Ford, Johnson & Johnson, JP Morgan, IBM y un largo etcétera.

Pero, no. Era un asqueroso barrido, organizado y sincronizado por un buen equipo de marionetistas. Manos arriba… esto es un atraco.

¿Cómo evitar los barridos en trading?

Estoy seguro de que, a estas alturas, ya has comprendido que hay algunos barridos que no se pueden evitar. Te pueden robar en los mercados, igual que lo pueden hacer en la calle.

No obstante, hay una serie de consejos básicos que te ayudarán a escapar de las mordeduras de los tiburones.

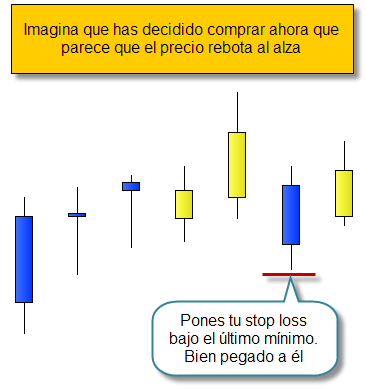

No pongas el stop loss donde todo el mundo lo pone

¿Y dónde lo pone todo el mundo?

Bajo el último mínimo.

¿Quieres más detalles? Ahí te va uno muy importante: Cuanto más novato el trader, más cerca coloca el stop.

El caso extremo es el novato más novato, que pone el stop loss exactamente un tick bajo el último mínimo.

Esta es la madre de todos los consejos, así que te lo voy a dar masticado, con fotos:

El mínimo de esa vela es $63.94. Hazme (hazte) el favor de no colocar tu stop loss en $63.93.

¿Por qué?

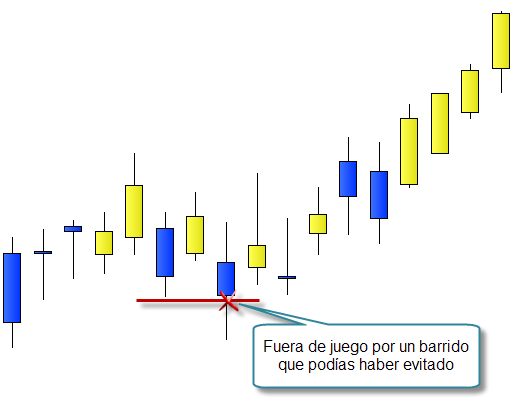

Mira este otro gráfico:

¿Sabes qué? Este gráfico era el mismo de antes.

En el momento, puedes creer que estás en el mínimo, pero no lo sabes a ciencia cierta, por eso pones el stop loss. Lo que no puede ser es que, en esencia, aciertes, pero un coletazo te saque del juego por pasarte apretando el stop loss:

La idea es buscar un soporte medianamente válido próximo a ese último mínimo y parapetarnos del otro lado.

Colocarse justo bajo el último mínimo es pedir a gritos que te barran. Recuérdalo.

Tampoco pongas tu stop loss justo un tick bajo el soporte

Igualmente, ten en cuenta que los soportes/resistencias pueden ser violados brevemente sin perder su validez. Las manos fuertes señalan los soportes y resistencias igual que lo hacemos tú y yo. Saben dónde los pones y saben dónde colocarás el stop loss.

Dale un pequeño margen y coloca el stop loss, bajo soporte (o sobre resistencia), pero con un poco de aire en el medio. Fíjate en el pasado reciente para juzgar cuánto espacio has de dejar.

No operes en mercados estrechos (ilíquidos) como, por ejemplo, los chicharros, o en entornos OTC (Over The Counter)

Los chicharros valen la pena cuando el mercado desarrolla su tramo final dentro de una fuerte tendencia alcista de medio o largo plazo, puesto que los eufóricos inversores ya se animan casi a cualquier cosa.

Para todo lo demás, los chicharros son los valores en los que no hay que estar. Se mueve poco dinero en ellos, de forma que una billetera abultada puede jugar como quiera con el precio y, de paso, con los pobre ilusos que pretendan ganarle la partida al que tiene la sartén por el mango.

No operes los festivos

Los festivos en los que la Bolsa abre sólo operan los novatos ansiosos por comprar y vender. Si tienes posiciones, déjalas estar, pero ese día ni te acerques a los gráficos. Sois cuatro gatos y os están apuntando con mira telescópica desde la azotea.

¿Cómo ajusto el Stop Loss a un barrido?

Cuanto más ciñas el stop, tus oportunidades serán potencialmente más rentables e interesantes. Lo malo es que, a su vez, más fácilmente te barrerán.

Exactamente dónde poner el stop loss es algo que, en cierto modo, va ligado con tu personalidad ¿Qué llevas peor? ¿Perder muchas veces poco o perder pocas veces mucho? En función de ese equilibrio encontrarás la respuesta a cuántas mordeduras de tiburón estás dispuesto a aguantar a cambio de tener el stop loss bien cerca del precio.

Una cosa más

Acabas de leer mis consejos para protegerte (en la medida de lo posible) contra los barridos de stops (los mismos que les doy a mis alumnos en el curso de trading online que ofrecemos en la escuela). Ahora quiero los tuyos. Me encantará leer en los comentarios cuál es tu técnica (o técnicas) para mantener a raya esta problemática.

Y ahora, te lanzo esta pregunta ¿Te ha parecido interesante, útil o valioso este artículo? Si la respuesta es sí, asegúrate de promover y difundir este contenido entre tus amigos y conocidos. Te lo pongo un poco más fácil, ofreciéndote estos botones de Me gusta, Twitter, email, Facebook y +1.

¡Te espero en los comentarios!

A L M, esos movimientos son impredecibles, pero ocurren muy pocas veces, no hay que preocuparse por ellos. En el momento se notan, pero en el global de un sistema de trading ganador año tras año, pasan sin pena ni gloria.

Un saludo 😉

Muy buen artículo…¿Pero que pasa con los gaps bajistas que se recuperan en 3 días, como el que tuvo IAG la semana pasada? A mi me pilló de lleno, me saltó el stop muy por debajo, perdí mucho más de lo que pensaba, y 5 días después el precio está por encima con el GAP BIEN CERRADO YA. ¿Cómo debes actuar en ese momento? Si no hubiera tenido SL ahora estaría ganando en esa posición. Y si hubiera vuelto a entrar con más dinero el día del GAP, habría ganado mucho más todavía. Claro, todo esto se ve a toro pasado. Yo me resigné con la boca abierta y con un mal día de pérdidas, pero no supe como actuar de forma disciplinada. ¿Ese GAP pudo ser un barrido? Coincidió con la noticia de la nueva cepa del coronavirus en Reino Unido y en fin de semana, de forma que el lunes el GAP era una realidad.

Un saludo.